10月份受欧债危机恐慌情绪以及USDA供需报告等因素打压,郑棉期价呈现震荡回落走势;当前棉花供应增加及国家收储托底等因素限制了棉价的波动空间,预计11月郑棉期价将维持区间运行,主要位于19500-22000区间波动;关注新棉价格变化、收储及纺织业需求情况。

一、市场行情回顾

国庆长假过后,国际棉花市场先跌后涨,在基金买盘推动下市场出现反弹,ICE12 月期棉回到100美分/磅之上,郑棉1205合约也处于20000-20700区间波动;中下旬,USDA上调棉花产量和库存预估,部分大型纺纱企业下调皮棉采购价,国内外棉价出现回落,ICE12 月期棉跌至100美分/磅下方,郑棉 1205 合约一度跌破20000元/吨关口;随后欧洲达成欧债救助协议,市场风险偏好回升,郑棉呈现探底回升。

图为郑棉1205合约走势图。(图片来源:瑞达期货)

二、影响因素分析

(一) USDA:上调2011/12年度供应量下调消费和贸易量

10月12日,美国农业部(USDA)公布了本年度全球棉花产销存预测,与上月相比,上调了供应量和期末库存,下调了消费量,其中期初库存上调了19.6万吨,产量上调26.8万吨;由于目前市场需求平淡,再加上全球宏观经济增长放缓,消费量下调18.3万吨;期末库存则上调了63.6万吨至1193.8万吨,库存消费比达到48%,略高于过去5年平均数值。本年度全球棉花供应充裕度高于预期,这将给棉价带来不小压力。

| 单位:万吨 |

期初库存 |

总供给 |

总消费 |

期末库存 |

| 产量 |

进口量 |

国内消费量 |

出口量 |

损耗 |

| (2011/12年度)全球 |

976.9 |

2704 |

795.4 |

2490.4 |

794.9 |

-3 |

1193.8 |

| 中国大陆 |

252.6 |

729.4 |

304.8 |

990.7 |

1.1 |

0 |

295 |

| 印度 |

136.1 |

598.8 |

9.8 |

446.3 |

114.3 |

0 |

184 |

| 美国 |

56.6 |

361.6 |

0.2 |

82.7 |

250.4 |

0.4 |

84.9 |

| 巴基斯坦 |

55.7 |

217.7 |

32.7 |

224.3 |

9.8 |

0.7 |

71.4 |

| 巴西 |

170 |

196 |

2.2 |

95.8 |

82.7 |

-3.3 |

192.9 |

| 中亚五国 |

43.1 |

145.4 |

0.2 |

41.6 |

97.3 |

0 |

49.9 |

| 澳大利亚 |

55.5 |

108.9 |

0 |

0.9 |

93.6 |

-3.3 |

73.2 |

(二)新棉上市情况

据中棉所和国家棉花产业技术体系于2011年9月30日定点调查了川、湘、鄂、皖、赣、苏、豫、冀、鲁、晋、陕、新、甘、辽和吉等15省94个县(团、场)2335户定点农户的棉花采收和交售,结合棉花高产创建测产验收和现场调查。

1、籽棉采收进度快于去年。9 月30 日,全国棉籽棉采收进度为42.1%,同比增10.0个百分点,加快31.1%,表明今年棉花吐絮情况好于去年同期,采收较快。9月中旬开始,全国棉区除黄河阴雨天气以外,大部晴好,采收进度正常。三大流域采收进度同比都加快,其中长江采收进度为38.0%,同比增11.4个百分点;黄河采收进度为44.2%,同比增3.0个百分点;西北采收进度为43.3%,同比增24.2个百分点,去年新疆棉花晚熟加上秋雨,收获进度缓慢,今年普遍早熟采收进度快。

2、新棉交售进度略快于去年同期,慢于常年,市场弥漫卖棉难情绪。9 月30 日,全国籽棉交售进度为8.9%,同比增0.6个百分点,加快7.7%。三大产区交售进度,长江、黄河和西北交售进度分别为5.9%、2.1%和19.1%,长江和黄河分别慢于去年同期1.2和1.8个百分点,西北天气正常特别是是早熟则快于去年同期5.9个百分点。但据了解,长江流域很多地方没有开秤,黄河农民不愿意卖,很多地方先收后停,市场观望情绪浓厚。

3、籽棉售价同比降低约一成。9 月30日,全国籽棉售价为8.30 元/千克,同比降9.4%。三大流域售价,长江、黄河和西北籽棉分别为8.22元、8.04元和8.63元/千克,同比分别下降3.6%、11.6%和13.1%。由于价格的下降,农民观望情绪浓厚,致交售数量减少。值得一提的是,9月全国的籽棉售价8.30元/千克低于按照临时收储价格推算的籽棉的托底收购价格8.96元/千克,而CC Index328高于临时收储价格19800元/吨。这说明临时收储价格的确立虽然在一定程度上稳定了籽棉的市场价格,但是从籽棉收购到皮棉销售一系列的中间环节削弱了临时收储价格对棉农的保护力度,依然没有真正使农民从临时收储价中得到实惠,反而使一些中间商谋取了利益。

中国棉花协会棉农合作分会调查数据显示,按照被调查棉农植棉面积加权平均计算,预计2011年全国棉花总产达到728万吨,较8月预测数减少10万吨,同口径比较,较上年增长9.3%。截止9月底,全国棉农平均采摘进度33.5%,较去年同期加快7.3个百分点;交售进度13%,同比加快1.5个百分点;平均交售价格8.32元/公斤,同比下降12%。

(三) 进出口方面

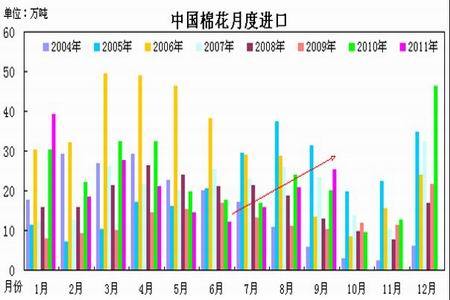

据海关统计数据显示,9月我国进口棉花25.3万吨,较8月增加4.6万吨,增幅22.1%;较去年同期增长25.9%;平均进口价格2830美元/吨,较8月大幅下跌195美元,跌幅6.5%。2011年前9个月累计进口棉花194.4万吨,较去年同期下降9.8%。

9月我国进口棉花数量连续第三个月增加,价格回落幅度加大。澳大利亚等南半球国家棉花到港量持续增加,印度因放开棉花出口,进口数量和份额均大幅增长,美棉数量大幅下降,所占份额已不足4%。进口贸易方式仍以一般贸易方式为主,所占份额超过五成。进口棉花中,三成为配额内进口,近七成使用滑准税配额,另有少量配额外进口。当月进口来源国中,澳大利亚棉花继续大幅增长,连续三个月为第一大来源国;进口印度棉数量持续恢复,份额超过两成;乌兹别克棉数量也大幅增长,份额15%;美棉大幅下降,份额已不足4%。

临近年底,滑准税配额即将到期,2011/12年度美棉、印度棉将在11、12月份集中到港,资源供应充足将使得外棉面临较大抛售压力。

图为中国棉花月进口走势图。(图片来源:瑞达期货)

(四)下游需求状况

国家统计局统计数据显示,我国纺纱产量为263万吨,同比增加29.6万吨,增长12.7%;环比增加18.9万吨,增幅7.74%。2011年1-9月,我国纱产量累计2095万吨,同比增长11.3%。

9月份,我国纱与棉纱产量同比分别增长14.81%和11.89%,分别比上年同期增速加快3.21和4.67个百分点,分别比上月同比增速放缓4.59和8.43个百分点;布与棉布产量同比分别增长18.12%和25.80%,分别比上年同期增速加快12.98和11.74个百分点,分别比上月同比增速加快5.50和10.59个百分点

步入9月份,纱和布产量增速出现回升,预计四季度有望保持增长,这一定程度对棉价有所利好。

| 类别 |

当月(亿美元) |

环比% |

同比% |

1-当月累计(亿美元) |

累计增幅% |

| 纺织品服装出口 |

229.81 |

-9.7 |

14.8 |

1861.39 |

24.3 |

| 纺织纱线/织物及制品 |

79.48 |

-5 |

16.6 |

709.04 |

25.9 |

| 服装及衣着附件 |

150.33 |

-12 |

13.88 |

1152.35 |

23.3 |

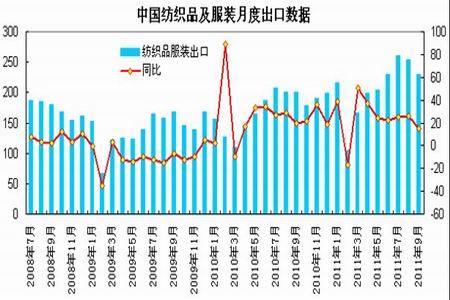

海关公布9 月份外贸数据,今年9月我国纺织品服装出口额229.81亿美元,同比增长14.82%。其中,纺织纱线、织物及制品出口额79.48亿美元,同比增长16.64%。服装及衣着附件出口额150.33亿美元,同比增长13.88%。1-9月我国纺织品服装累计出口额1861.39亿美元,同比增长24.25%。

从环比数据看,9 月份纺织品服装出口229.81 亿美元,较8 月份环比下降9.7%,其中,纺织品出口79.48 亿美元,环比下降5%,服装及其附件出口150.33 亿美元,环比下降12%。

图为中国纺织品及服装月度出口数据走势图。(图片来源:瑞达期货)

(五)新年度的收储情况

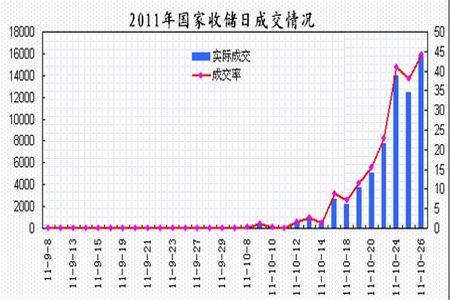

国家通过收储来稳定棉价的决心和行动十分坚定,自9月份开启棉花收储工作起,国家已经多次上调每日收储限量。从最初的24300吨,上调到30700吨,再到目前的36000吨。同时,农发行24日发布的数据显示,截至10月10日,农发行共投放棉花收购贷款264亿元,同比增加150亿元,共支持企业收购皮棉1386万担,同比增加1066万担。同时,农发行对参与交储的企业加大信贷支持力度,凡符合收储要求的棉花,均敞开供应收购资金,有效配合了国家宏观调控政策落实。

随着现货价格的下跌,收储价格优势逐步显现,交储企业逐渐增多,日成交量逐日增加。10月27日计划收储36300吨,实际成交14420吨,成交比例40%。其中新疆库计划收储17400吨,实际成交10520吨,成交比例60%;内地库计划收储18900吨,实际成交3900吨,成交率21%。截止27日2011年度棉花临时收储累计成交80380吨,新疆累计成交61680吨,内地累计成交18700吨。成交主要集中在新疆、天津、湖北、湖南、安徽、江西、河北、山东等七省市仓库,成交范围进一步扩大。

若未来籽棉收购价和皮棉价格维持跌势,而纺织企业采购又无起色,交储将成为新棉销售的主要渠道,预计交储企业和成交数量有望维持增长。

图为国家收储日成交走势图。(图片来源:瑞达期货)

(六) 现货方面

10月份,由于下游纺织企业需求较弱,棉纱价格持续走软,山东魏桥连续下调427级皮棉采购价,受此影响,国内现货价格承压回落,再度跌回收储价下方。截至10月27日,中国棉花价格指数(CC Index)328级棉花价格为19482元/吨,较9月份下跌490元/吨;229级棉花价格为20873元/吨,较9月份下跌552元/吨;527级棉花价格为16884元/吨,较9月下跌354元/吨。

10月我国大部分棉区天气晴好,利于棉花收获和晾晒,棉花采摘进度加快,但籽棉、皮棉价格阴跌导致棉企多持观望态度,棉农惜售情绪较浓,内地市场成交仍未放量,新疆地区收购进度也有所放缓。据国家棉花市场监测系统,截至10月21日,全国籽棉交售率为49.4%,同比下降10.3个百分点,较过去四年里的正常年份下降10.4个百分点。目前中小型轧花厂普遍存在资金紧缺问题,社会游资明显减少,农发行资金尚未完全到位。随着新棉的大量集中上市,资金短缺的问题将愈加突出,这压制籽棉价格的上行空间。

图为中国棉花现货指数走势图。(图片来源:瑞达期货)

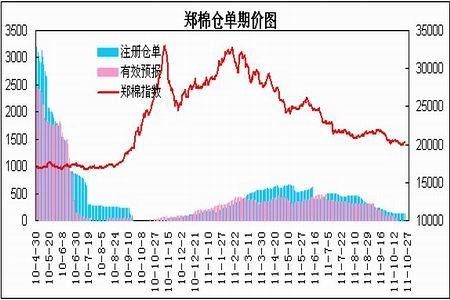

(七) 郑交所仓单状况

据国家棉花市场监测系统抽样调查显示,截至10月13日,被抽样调查企业棉花平均库存使用天数约为31.6天(含到港进口棉数量),环比增加3.9%,同比减少3.4%,比近三年平均水平减少2.2%。根据相关数据推算,全国棉花工业库存约86.27万吨,环比增加4%,同比减少9.7%,比近三年平均库存减少13.9%。全国主要省份棉花工业库存状况不一,其中江苏省棉花工业库存相对较大。9月份以来国内棉价有所企稳,下游纺织行业产销形势好转,原料补库力度小幅提升,棉花工业库存环比回升。

截至10月27日,郑州交易所交易所注册仓单为117张,较9月底减少18张;有效预报为9张,较9月份减少73张。郑棉仓单和有效预报总计约5000吨左右,郑棉交易所库存继续处于低位水平。

图为郑棉仓单期价走势图。(图片来源:瑞达期货)

(八) 美国投资基金持仓状况

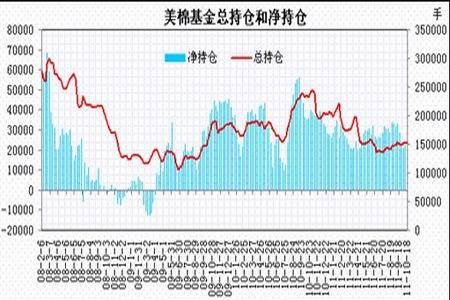

美国CFTC公布的基金持仓数据显示,截至10月18日,ICE棉花期货投机净多头头寸为22468张,较9月底增加1368张。其中投机多头增加3739张至47228张,投机空头增加2371张至24760张。商业多头套期保值增加282张至81371张,商业空头套期保值减少2341张至99855张。累计未平仓合约151550张,较9月底增加3889张。ICE期棉回落至100美分关口,基金多空持仓均有所增加,净多持仓小幅增加,商业空头套保头寸出现减少,预计后市美棉维持低位震荡走势。

图为美棉基金总持仓和净持仓走势图。(图片来源:瑞达期货)

三、后市展望

综上所述,欧盟达成解决欧债危机协议,美国就业和GDP数据好于预期,缓解了对欧美经济衰退的忧虑;国内货币政策趋于微调,宏观面表现中性偏为利多氛围;USDA报告继续上调2011/12年度产量,下调库存量和贸易量,国内新棉集中上市,中棉协预计今年全国棉花总产量将达728万吨,滑准税配额即将到期,进口棉将在11、12月份集中到港,供应充足使得棉花市场缺乏炒作动能;当前种植成本增加及国家临时收储政策托底限制了棉价的下行空间,等待国家收储量明显扩大以及纺织业出现集中性补库,棉价才有望逐步回升,预计11月郑棉期价将维持区间运行格局,以时间换空间,积蓄上行的动能。技术走势上,郑棉1205合约在20000关口支撑有效,短期面临21200(60日线)压力,突破将进一步测试22000关口重要压力,郑棉1205合约将处于19500-22000区间运行。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文