大众服饰的价格陷阱

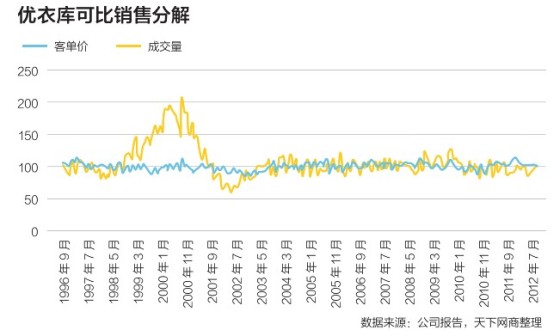

分解优衣库从1996年到2012年的销售收入,我们发现了一个有趣的现象:在过去的这16年里,优衣库的客单价一直在一个恒定的范围里轻微地上下波动,从未出现过明显的上涨。累计起来看,优衣库的客单价甚至下降了10%。

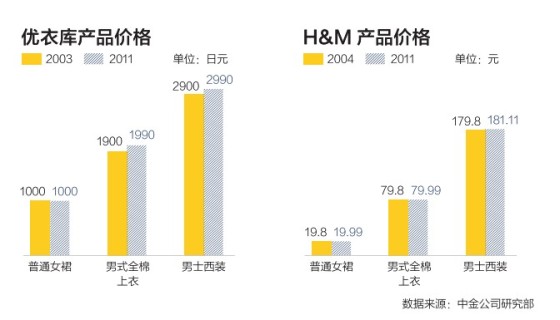

具体到商品单价上,优衣库的主要品类如T恤、羊毛衫、休闲裤等产品定价分别锚定在1000日元、2000日元和3000日元附近,十年来几乎没有变动。

对比H&M过去一段时间里的产品单价我们也能发现同样的规律:低端品牌不涨价。

国家公布的消费者价格指数更能反映整个服装行业的运行情况。2000年以来,我国的衣着类物价上涨速度远远落后于全社会的通胀水平。2011年以前,衣着类CPI甚至长期录得负值,这意味着服装的整体价格水平不但没能跟上整体物价,甚至连绝对价格都在下降。

服装行业的整体物价水平不升反降,而行业里的高端品牌一直在不断提价,这说明大众服饰的价格在持续下滑。优衣库和H&M能够长期维持商品的单价不变动,已经表现出了相对于行业的“溢价”能力。

既然涨价的空间被限制,大众服装品牌只能向销量要规模。

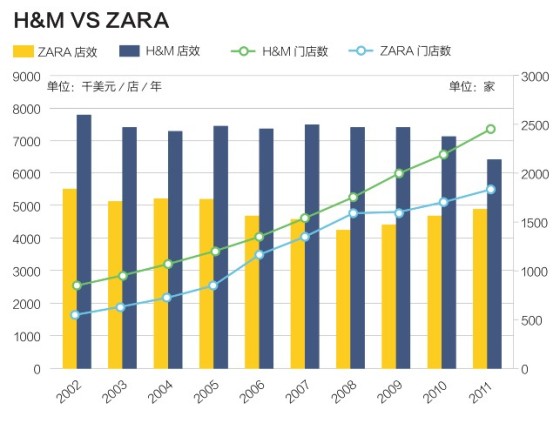

最直接的冲销量的方式是外延式扩张。ZARA和H&M进入本世纪后,交出了漂亮的成绩单,根本的原因在于销售网络的扩张。H&M在 2000年定下了销售门店年均增长10%~15%的目标。2000年以来, ZARA和H&M的门店数量差不多都翻了两番。

在销售网络快速扩张的同时,ZARA和H&M的店效保持在相对稳定的水平,带动这两大快时尚霸主的整体收入也翻了两番。

优衣库的发展路径代表了另外一种扩张路线。与快时尚品牌打一开始就抢占黄金商圈不同,优衣库成长于郊区,销售廉价的大众休闲服装。这使得优衣库的品牌形象显得不那么高端。

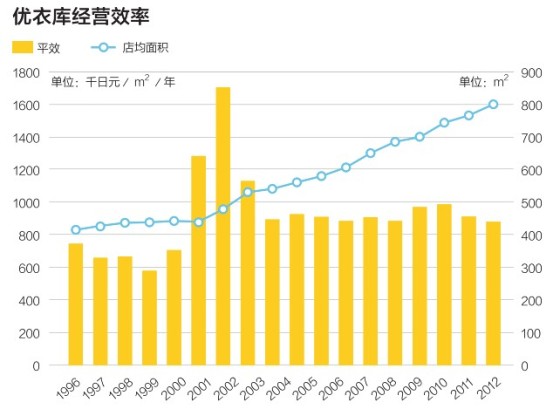

1998年11月,优衣库在东京开设了公司第一家市区店,优衣库的战略开始从“以农村包围城市”转变为“从农村进军城市”。同时,优衣库启动了第一轮的店铺升级计划,将标准店的面积从以前郊区店的500㎡升级到800㎡。

2005年起,优衣库在明确了国际化发展战略以后,开始着手在全球主要城市最顶级的商圈里开设全球旗舰店。在本土市场,优衣库进一步将店铺向1600㎡规模升级。截止到2011年8月底,优衣库总计推出了9家全球旗舰店,在日本国内拥有147家面积超过1600㎡的大店。

优衣库还在少数日本城市开设了3300㎡的超级大店。优衣库计划将来把超级大店开遍日本的主要城市。

通常来讲,在服装行业,店铺面积越大,经营效率越低。但优衣库在店铺面积稳步提高的同时保持了平效的相对稳定,并且该数值长期维持在100万日元/㎡/年的高水平上。优衣库品牌升级带来的品牌号召力的提高是最重要的一个原因。

外延扩张和品牌升级都能够有效地提高大众服装品牌的规模。但是,在零售价格不变的前提下,品牌如何获取更高的利润空间呢?

答案是向上游供应链要利润。

最经典的案例当属优衣库。2000年和2001年这两年,优衣库的摇粒绒大卖特卖,带动公司业绩疯涨。摇粒绒外套的价格一直没有变动,优衣库在这一 期间的客单价甚至出现了轻微的下滑。但是优衣库的毛利率从1999年的41.6%一下子跃升到了2000年的49.1%。最合理的解释就是优衣库的采购成 本得到了大幅度的优化。这就是规模化的价值。

不仅仅是优衣库,ZARA和H&M在过去几年里的毛利率也都得到了很大的改善。它们实现这些改善的前提是终端不提价,足见规模对供应链的意义所在。

电商的低价经济学

在经历了长期的GMV导向后,2012年,淘宝首次将KPI的考核设置为提高客单价。这一转变一时间让很多人鼓舞,大家认为淘宝作为一个平台,转变运营导向或将重塑行业格局。

但是,客单价是一个单凭平台一己之力就能改变的变量么?

GMV导向时期的淘宝,被广泛理解为“低价驱动”。比如说淘宝会经常以平台的身份组织大型活动,创造爆点,以吸引更多的买家和卖家入淘。而这些活动 最大的卖点往往都是低价。淘宝搜索规则的背后也同样能找出一条低价导向的逻辑。于是,商家感觉自己仿佛被淘宝的低价所绑架。若淘宝能在价格方面松绑,商家 的客单价似乎就能立马回升。

价格是市场经济最关键的一个调剂变量。一个淘宝主导的大活动没了,可能会有千千万万个卖家主导的小活动冒出来。价格战是市场经济永恒的主题。

更重要的是,淘宝服装在达到今天这样的成交量级以后,行业运行规律与整体的服装市场越来越趋同。因为竞争,线下服装长期以来未能大幅涨价。而互联网的竞争更加激烈,淘宝又怎么可能在这种大环境下独善其身?

残酷的现实是,2012年,淘宝男装、女装的客单价都在继续下滑。但值得庆幸的是,下滑的幅度已经非常轻微。

在淘宝上,除了常规的廉价商品外,我们总能找到许多真正“物超所值”的商品。它们与传统零售行业里的引流商品遵循着同样的商业逻辑,即以夺人眼球的商品吸引消费者进店,通过连带销售赚取利润。

直观的感觉是电子商务的连带销售效果不如线下,因为消费者在店铺之间的转移成本远低于实体门店。但是电子商务作为一门无边界的生意,激烈的竞争倒也使得这类商品层出不穷。

有没有可能将引流单品做成一门赚钱的生意?

2007年4月,优衣库在东京原宿开出了第一家UT(UNIQLO T-shirt)专卖店。但是在2011年,这家专卖店就关店歇业。我们认为,在线下,受制于物理边界的局限,单品生意的生存空间太小。即使是拥有低成本供应链优势和强大的品牌号召力的优衣库,也不能将这门生意发扬光大。

电商则似乎有机会改写这一规律。在上期《服装电商大起底》的专题报道中,我们提到在最近的一两年里,淘宝上出现了一大批以单品制胜的品牌。它们大都 从比较大众的品类切入,比如衬衫、牛仔裤、休闲裤、T恤。给中国电商行业制造了无数话题的PPG和凡客也都是从垂直类目起家,这种模式依然有生命力。

垂直的逻辑在于将单品做到极致。谁能在其他人无利可图的土壤里找到自己的生存空间,谁就有望一统江湖。

电子商务 PK SPA模式

SPA在经过二十多年的实践以后,已经被验证为是一种非常高效的商业模式。特别是几大休闲服装巨头的成功,引得众多品牌趋之若鹜。

诚然,相对于传统的批发、加盟模式,SPA垂直一体化的运作方式强化了品牌对上游供应链的控制,也促进了终端运营的标准化和精细化。但我们也不应忽 视SPA企业可能面临的危机。对比GAP、优衣库、ZARA、H&M等品牌过去几十年里的经营状况不难发现,在横跨十多年的时间区间里,这些品牌 的经营效率竟然没有得到明显的提高。

零售渠道的经营效率主要体现在两个方面:一是人的效率,即平均每个销售员每年能够完成的销售额。二是场地的效率,即平效,指单位销售面积每年实现的销量。

大众服饰SPA品牌经营效率止步不前倒也不难理解。成熟的商圈意味着稳定的人流,成熟的品牌意味着稳定的消费渗透率。所以,落实到单个销售人员和单位销售面积的销量基本稳定。而大众服装品牌缺乏涨价能力,价格就成为了一个相对稳定的变量。由此,人效和平效也同样保持稳定。

GAP、H&M等品牌经营的主要场所都在欧、美、日等发达国家的成熟市场。这些地区的人力成本和物业租金在这段时间里没有出现大的上涨,使 得它们的期间费用并没有严重恶化。在过去的十年里,几大SPA品牌的人工费用和租金费用各上涨了大约两个百分点。而这些品牌的毛利率却提升了5~10个百 分点,大于费用的上涨速度,使得品牌的经营状况不断改善。

但是,SPA品牌毛利继续提高的空间有限,而人力成本和物业租金却不受SPA品牌控制,它们取决于整个社会的生产效率,或者说全部商业流通行业的整 体承受能力。就目前来看,像珠宝、奢侈品、高档服装、化妆品这些行业的成本承受能力高于大众服装行业,将来还可能会有其他行业浮上来。SPA品牌纷纷抢占 顶级商圈的商业模式还能维持多久?从早期的杂货铺到百货商场,再到连锁超市、购物中心,不同零售业态兴衰更替的背后体现的是渠道效率的差异。长期来看,什么业态能够聚集更多的人流,什么业态能够缩减人工成本,该业态就越有可能在竞争中取胜。

SPA邂逅电商,它们将擦出怎样的火花?

SPA品牌拥抱电商的态度一直很积极。早在1997年,GAP就已率先触网。紧随其后,H&M和优衣库也分别于1998年和2000年推出 电商业务。2007年,ZARA HOME作为Inditex集团旗下第一个试水电商的品牌正式推出了在线购物网站。到2011年,Inditex旗下所有品牌均已上线。ZARA逐步将电 子商务的触角从欧盟地区扩张到了美国、日本和中国。

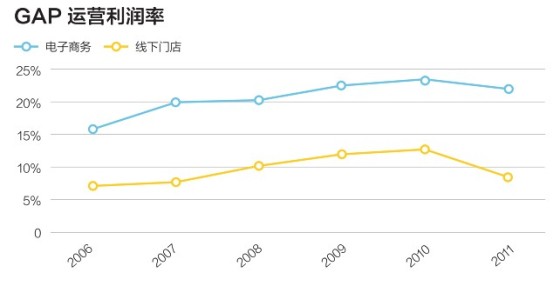

2011年, GAP电商创造的收入已经超过15亿美元。GAP在全球90个国家开通电子商务,但电商销售中的14.3亿美元发生在美国本土,剩下大部分成交来自加拿 大。GAP电商在本土市场上的渗透率已达到了12.6%。电商成为GAP本土业务中最大的亮点。 GAP电商业务的运营利润率超过20%,高出公司传统业务10个百分点以上。线下的成熟品牌上线,存在着天然的成本优势。

SPA品牌向电商跨界是一件水到渠成的事情,而电商企业依靠互联网打造品牌却不是一件容易的事情。几大龙头SPA企业的渠道成本均在30%~40%之间。与之对比,互联网服装品牌目前还看不出太明显的成本优势。

电子商务又当如何革SPA的命呢?

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文