上半年,化纤行业运行总体平稳。国际油价震荡上行,对化纤行业成本形成巨大压力,推升合纤市场价格重心上移。利润总额增速虽不及去年同期,但行业总体运行质效良好。各子行业运行分化,呈现冰火两重天的局面,涤纶、锦纶行业表现良好,粘胶纤维、腈纶和氨纶行业运行较为困难。投资延续反弹趋势,产能处于集中释放期。

行业运行基本情况

(一)供需情况

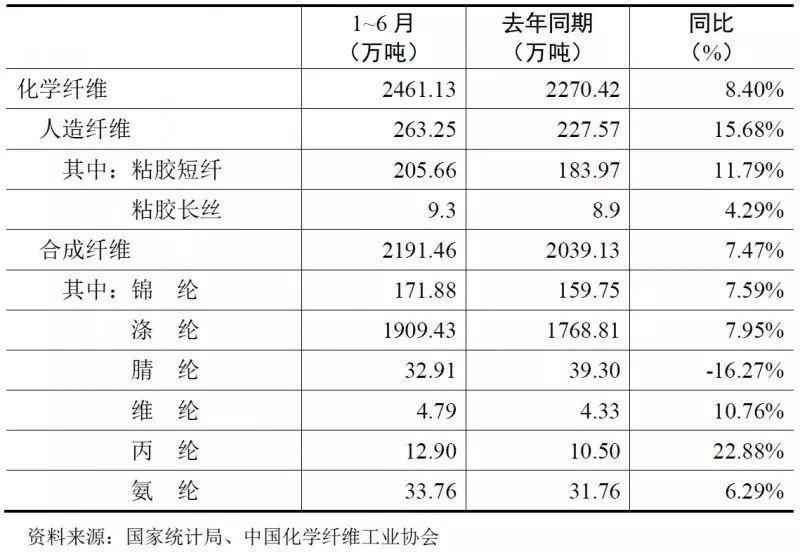

据国家统计局统计,1~6月化纤产量2461.13万吨,同比增长8.4%。涤纶和锦纶行业上半年平均开工率高于80%,运营状态相比其它行业较为良好。粘胶短纤行业受供需关系影响,行业总体开工率在80%~85%之间波动,不及往年。

从需求面看,下游需求同比有所增加。除帘子布外,下游主要产品产量同比有不同程度的增长;下游工厂开机率较去年同期也有明显上升;另外,轻纺城成交总量同比增长约33%,特别是4月、5月份增长明显,也显示对化纤的需求强劲。由于产销良好,涤纶、锦纶行业库存低于去年同期,保持较低的库存状态,这也是价格能向下游传导下去的前提条件。

2018年1~6月化纤产量表

(二)市场

受大宗商品价格上涨的传导,合纤产品价格在成本推动下重心总体高于去年同期,其中涤纶长丝涨幅较大。由于涤纶长丝体量最大,因此感觉化纤市场“涨”声一片,但其实各子行业市场行情分化明显,呈冰火两重天的局面,可归纳为“成本推动型上涨,产能压力型下跌”。

(三)质效

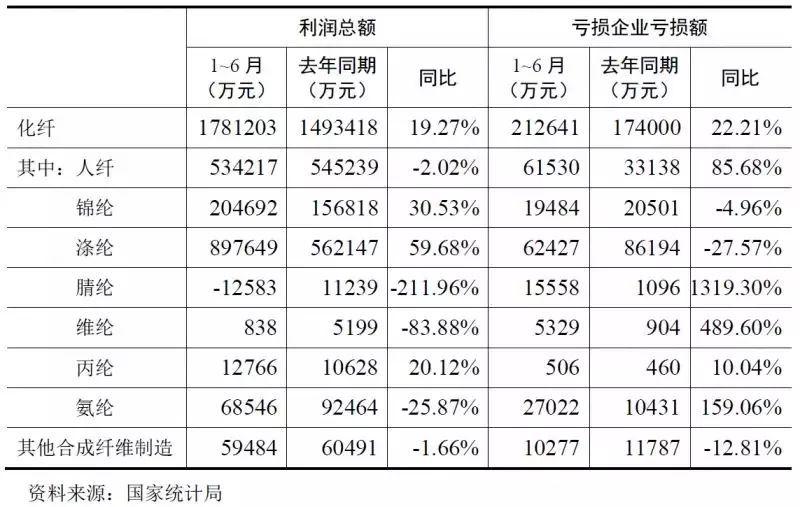

上半年,化纤行业主营业务收入和利润总额同比增速逐渐提高,从5月份起,利润总额由负增长扭转为正增长。国家统计局数据显示:1~6月,化纤行业主营业务收入3873亿元,同比增长16.27%;实现利润总额178亿元,同比增加19.27%。行业亏损面21.92%,同比增加了4.66个百分点,亏损企业亏损额同比也增加了22.21%。行业利润总额和亏损企业亏损额都在增加,说明企业盈利能力更加分化。

2018年1~6月化纤行业经济效益情况

从统计数据看,化纤行业利润主要来自于涤纶、纤维素纤维和锦纶行业,但纤维素纤维行业中的粘胶纤维行业几乎处于亏损状态。

化纤行业运行质量总体良好。1-6月,主营业务利润率4.6%,同比提高0.12个百分点;资产周转速度加快,三费比例降低。行业利润的增加,从市场层面来说,主要归功于产品价格的上涨和下游需求的跟进,但其本质是供给侧结构性改革取得成效,供求关系得到改善,另外新产品开发也在加快,在品牌、品质、品种方面均有提升。

影响化纤行业运行的主要因素

(一)国际油价

上半年国际形势“意外”状况频频发生,政治风险和供应波动导致了油价震荡上行,不断创出新高。油价上涨是把双刃剑,一方面对化纤价格提供了强有力的支撑,并且利于企业库存盘盈,但另一方面也推高了生产成本。

(二)产能

良好效益驱动下,行业投资热情不减,上半年,化纤行业固定资产投资增速延续去年的反弹趋势,同比增长了28.2%,增速比去年同期提高7.9个百分点。

新增产能释放,落后产能退出,行业处于洗牌的阵痛期。其中:涤纶行业新增产能主要是大企业主导,集中度进一步提高;涤纶短纤受益于再生纤维让出的市场;锦纶抽丝扩能速度不及原料,锦纶行业运行好转;粘胶短纤和氨纶行业新增产能对市场冲击较大,行业运行困难。

(三)人民币贬值

人民币贬值虽有利于出口,但化纤出口比重仍较低。而化纤行业原料进口依存度高,人民币贬值将增加原料进口成本。

(四)中美贸易摩擦

上半年,中美贸易摩擦逐步升级。第一轮500亿产品清单并未包含化纤产品;第二轮2000亿清单中包含了化纤所有产品及大部分相关制品,目前处于公众意见征求阶段。短期看,中美贸易摩擦对化纤行业的直接影响不大,但要持续关注中美贸易摩擦的进展。从另一个角度思考,挑战亦是机遇,这将倒逼行业做好高质量发展,专注“练好内功”。

下半年行业运行预测

(一)需求

7-8月进入行业传统淡季,需求可能有所减弱,但下游产能有所增加,9-10月是传统旺季仍然值得期待。出口方面由于贸易保护主义愈演愈烈,加之中美贸易摩擦升级,可能导致外需市场的转移或需求量下滑。

(二)原油

仅从供需面看,OPEC国家将增产,美国原油产量也将继续增长,下半年原油供需格局有可能小幅过剩。美元坚挺,也将造成油价压力。但国际油价已经脱离了页岩油的边际定价时期,当前受大国博弈制约,油价不确定性增加。

(三)化纤行业运行预测

新增产能进一步释放,部分长期停产装置重启,将再次拓宽供给面。需求增长恐不及供应增长,加之出口方面的不稳定,行业(聚酯涤纶)供需紧平衡可能被打破。人民币贬值将导致进口原料成本不断攀升。预期下半年行业运行质效将不及上半年。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文