从纺织服装上市公司来看,国内龙头公司相比于中小企业具有先发优势和规模效应积累,但较国外龙头公司生产管理方面仍有弱项。A股和港股两个市场的市值分布,纺织服装类公司港股市场市值集中度较高。

一、服装行业资本市场概览:龙头海外并购热度提升

(一)板块概况

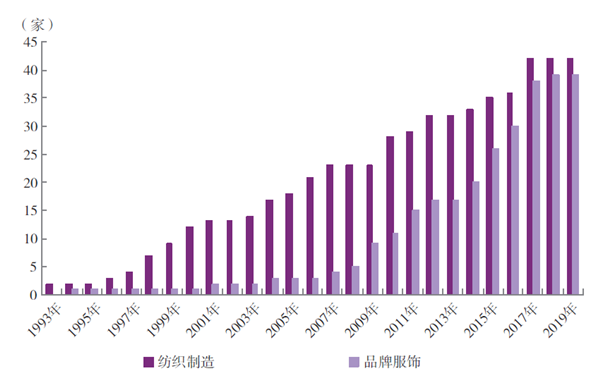

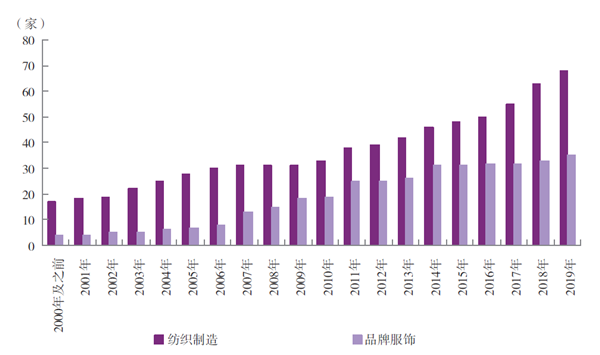

近两年上市较少,龙头市值规模领先但较国外仍有提升空间。按最新统计,A股纺织服装行业上市公司83家,按上下游划分纺织制造、品牌服饰和其他,各为42家、39家、2家。按市值统计,龙头公司海澜之家、森马服饰分别于2014年、2009年上市;港股方面纺织品、服装和奢侈品类上市公司合计132家,纺织服装类上市公司合计103家,按上下游划分纺织制造、品牌服饰各为68家、35家。港股龙头公司为安踏体育、申洲国际,分别于2007年、2005年上市。

品牌服饰公司2004年后加速上市,近两年有所减少。2004~2011年期间国内服装行业蓬勃发展、消费景气度位于高点,多家品牌服饰代表公司在此期间陆续上市,募集资金加速扩张。2012年开始,服装行业上市速度放缓;2015~2017年随着A股上市环境宽松加速,2018~2019年则再次放缓。

A股2018年、2019年分别上市1家、0家;港股2018年、2019年分别上市9家、7家。其中规模最大的为滔搏,2018财年收入325.70亿元,在新上市公司中规模领先(图1、图2)。

图1:A股纺织服装行业上市公司已上市数量(资料来源:Wind,光大证券研究所统计)

图2:港股纺织服装行业上市公司已上市数量(资料来源:Wind,光大证券研究所统计)

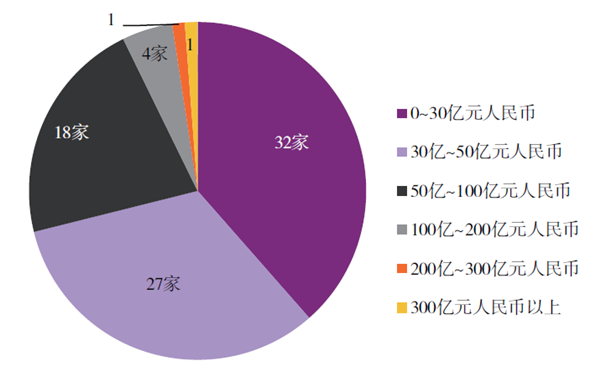

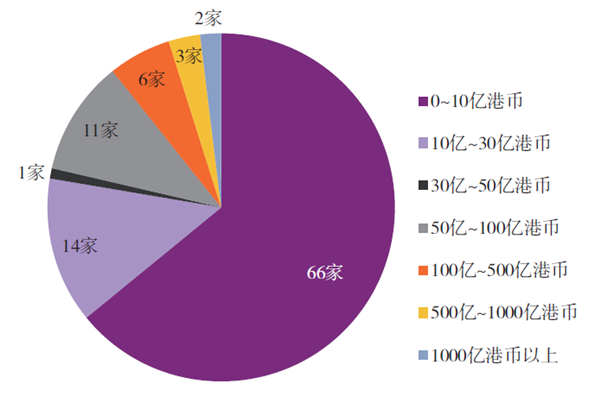

服装大市值公司主要位于港股市场。我国服装行业上市公司中按市值规模排序,龙头公司主要有港股的安踏体育、申洲国际,A股的海澜之家、森马服饰。国际服装领域大市值公司主要包括:美国Nike公司、西班牙Inditex、日本迅销等。我国市值最大的安踏集团市值2000亿港币,2018年收入241亿元人民币,而Nike、Inditex年收入均超过2000亿元人民币(图3、图4)。

图3:A股纺织服装行业上市公司按市值大小统计数量(注:市值数据更新至2019年12月31日,下同。资料来源:Wind,光大证券研究所统计)

图4:港股纺织服装行业上市公司按市值大小统计数量(注:市值数据更新至2019年12月31日,下同。资料来源:Wind,光大证券研究所统计)

(二)企业融资形式变化,发行可转债增加

2017年及之前,纺织服装行业上市公司多采用定向增发形式进行融资,2017年随着证监会定增新规、减持新规陆续推出,可转债融资逐步受到上市公司青睐,2019年业内融资案例共计22例中发行可转债占13例。

分上下游来看,2019年至今纺织制造、品牌服饰行业融资次数各为12次、10次,差异不大,但特点是品牌服饰龙头公司未出现其中,龙头公司依托于自身较强的行业地位和现金流能力,在没有大额投资项目或者自身内部资金充足的背景下外部股权融资意向较低。

(三)龙头公司海外并购热度提升、介入全球化运营

近年来服装行业对外投资并购的特征,有以下几点:

并购行为日趋活跃。仅2019年一年,就发生了海澜之家对英氏婴童的控股、歌力思收购法国品牌IRO、珂莱蒂尔并购Keenreach并更名赢家时尚等案例。

国际并购风生水起。2016年至今,国内纺织服装行业明显加大了对国际品牌的并购力度,如山东如意并购法国SMCP、歌力思收购Ed Hardy、安踏并购始祖鸟等。

龙头成为投资并购的主要参与者。龙头公司凭借优势行业地位、深厚品牌经营经验和影响力、强大的资本实力,在推进上更为积极,行业集中度提升趋势有望加速。

二、品牌服饰行情与财务表现:行业整体承压,运动服饰表现靓丽

(一)港股存亮点,A股估值处低位

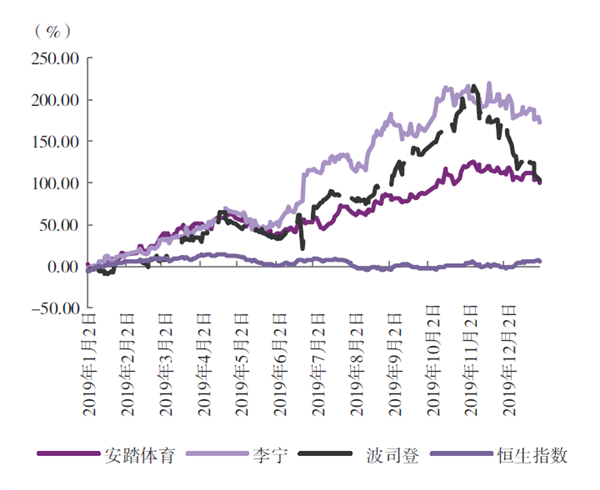

2019年纺织服装行业A股和港股市场表现各异,其中港股公司行情表现突出,系基本面和估值双重提振;A股公司总体行情平平、跑输大盘。港股部分公司行情表现突出,安踏体育、李宁以及波司登均大幅跑赢恒生指数。龙头公司行情表现靓丽,2019年全年安踏、李宁的PE估值均一路走高(图5)。

图5:港股代表公司和恒生指数2019年累计涨跌幅(资料来源:Wind)

(二)零售承压下品类分化,运动服饰等景气度高

品牌服饰行业总体业绩表现平淡,收入增速较2018年放缓。行业性需求不佳背景下,2019年服装行业上市公司业绩表现总体平淡。A股品牌服饰行业的37家公司,2019年收入同比增3.37%,较前几年增速有所放缓。

行业表现各异,运动服饰景气度高。综合A股、港股两个市场的上市公司表现来看,2019年零售环境疲软且未见明显改善。亮点是运动服饰品类景气度持续较高,保持了高增长态势,其次童装品类增速较高,其他品类竞争更为激烈,公司业绩表现分化加大。

三、服装消费需求低迷中不乏亮点

(一)体育服饰行业景气度持续较高

服装行业层面和品牌服饰上市公司层面2019年以来收入端增速均呈放缓,但细分品类中不乏增长靓丽者。男装、女装等起步早,行业发展相对成熟,随着消费升级趋势推进;运动服饰、童装、内衣家居等展现了较高的景气度。

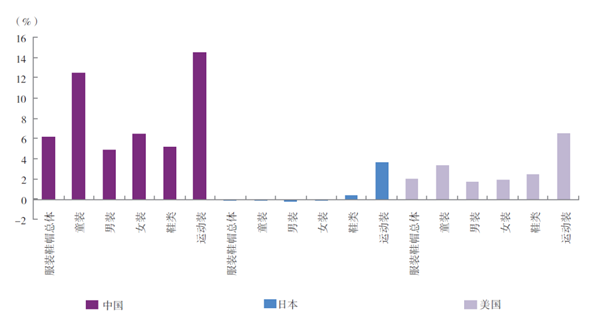

美日经验显示,长期经济增长中运动服饰仍为消费者最偏好的服装细分品类,消费升级趋势持续体现,运动服饰品类为增速最高的品类(图6)。

图6:中日美三国2013~2018年服装及细分品类行业规模复合增速(资料来源:Euromonitor)

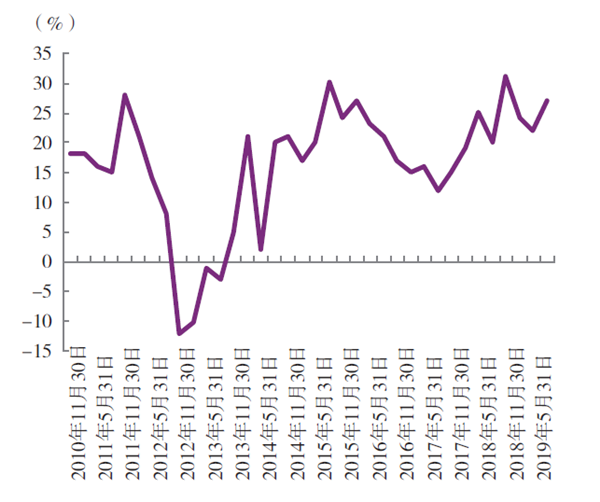

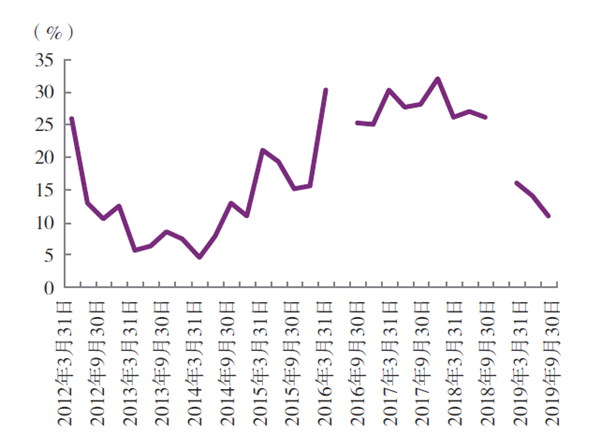

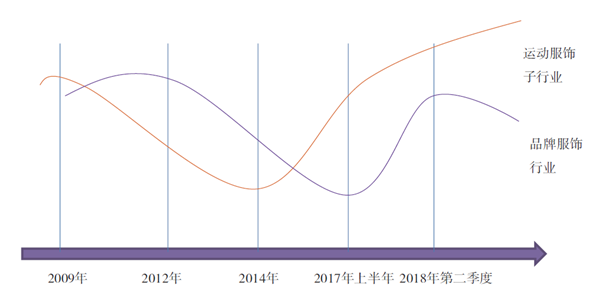

我国体育产业化尚处于初级阶段,产业发展模式“竞技体育为主导”向“大众体育为主导”转变中。2015年以来,国际运动服饰龙头品牌Nike、Adidas大中华区收入均较之前上升一个台阶(图7、图8)。体育服饰上一轮高峰期在2009年之前完成,不同于服饰总体行业在2018年以来受宏观经济和零售环境压力增速放缓,运动服饰则延续了较高的景气度(图9)。

图7:Nike公司大中华区收入季度同比增速(注:Nike财年截至日为5月31日。资料来源:Bloomberg,公司公告)

图8:Adidas公司大中华区收入季度同比增速(注:Adidas部分年份数据缺失。资料来源:Bloomberg,公司公告)

图9:我国品牌服饰行业和运动服饰行业近年来景气度示意(注:曲线表示景气度,起点表示进入调整时点、低点表示结束调整时点。资料来源:光大证券研究所)

(二)“旧貌换新颜”,部分公司厚积薄发,内生改革显效

在业内普遍认可追求高质量内生性增长的背景下,近年来部分公司围绕产品、渠道、供应链、营销推广等方面积极变革、夯实竞争力,从而经营和业绩得以焕发新生。

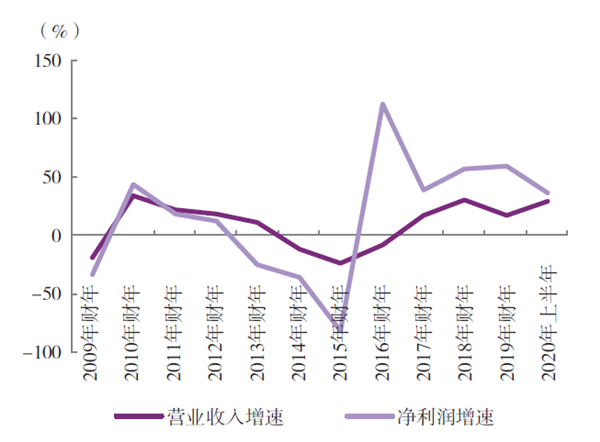

以波司登为例。波司登产品年轻化升级效果明显,主要来自强化功能性优势,加码时尚属性,提升品质和设计感,更加贴近年轻消费者;另外,在生产端打造柔性供应链、订单管理精细化,库存管控更为合理,有效把握销售机会(图10)。

图10:波司登营业收入和归母净利润同比增速(注:波司登2020财年上半年时间为2019年4月~2019年9月。资料来源:Wind)

四、需要重视的几个趋势和方向

(一)数字消费者的消费趋势变化

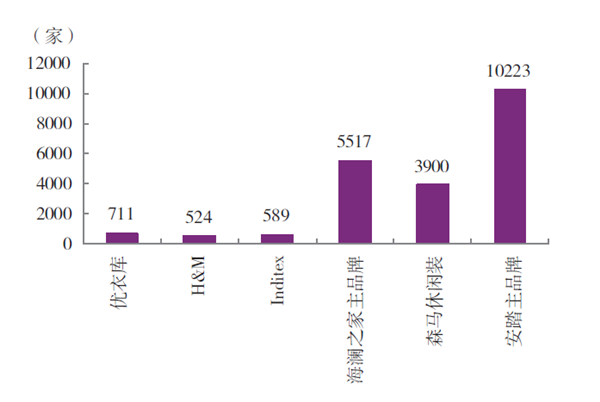

在中国电商发展逐步成熟的同时,消费者对全渠道、全市场、数字化、社交娱乐属性的需求不断加强,对服装品牌提出了更高的要求。这需要在以下几方面进行能力拓展和提升(图11):对线下渠道中购物中心等新兴业态的拓展能力;全渠道全市场的布局能力;对终端渠道的掌控力以及全链路数字化应用能力;对新兴营销模式如社交电商、网红直播的积极布局能力。

图11:国内外代表服装品牌最新财报中国市场门店数量(资料来源:公司公告)

(二)“国潮”涌现和年轻消费者支付溢价提升

自2018年以来,国潮风格、IP联名、潮鞋等热词大行其道,一方面来自国人特别是年轻消费群体文化自信的明显提升,另一方面亦来自年轻消费者为爱好买单的消费意愿加强。

2018年李宁登上纽约时装周,太平鸟、海澜之家等国产服饰品牌亦推出多款IP联名款,强化设计感以及与传统文化元素的结合。年轻人对国潮品牌的认可度明显提高,关注国产品牌的主力人群为20~29岁(2009年则为30~39岁)(图12)。

图12:国产品牌2009年和2019年关注度占比比较(资料来源:百度&人民网《百度国潮骄傲大数据》)

(三)挖掘第二曲线、内生提效促企业不断成长

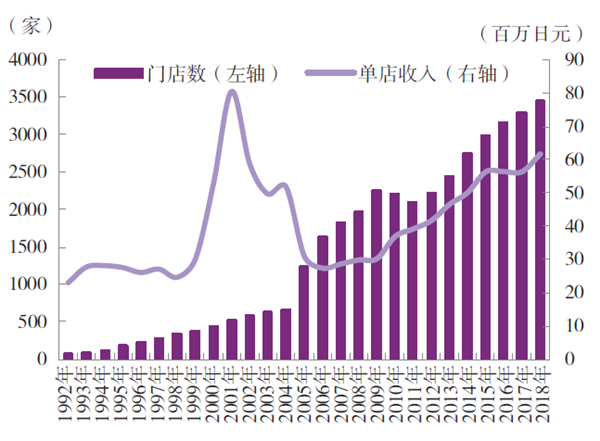

过去20多年来,优衣库最为核心的成功要素在于提出并持续强化低倍率高性价比定位,符合日本经济下行周期中消费者对于基本款的消费偏好结构性变化,同时公司持续挖掘第二曲线,以及在成熟时机适当拓展海外市场等,实现了长周期中的持续增长(图13)。

图13:优衣库母公司迅销门店数量及单店收入情况(资料来源:公司官网,光大证券研究所)

优衣库转型SPA模式、实现精细化管理的这些具体措施包括:生产管理;店铺管理;库存管理;人才管理。

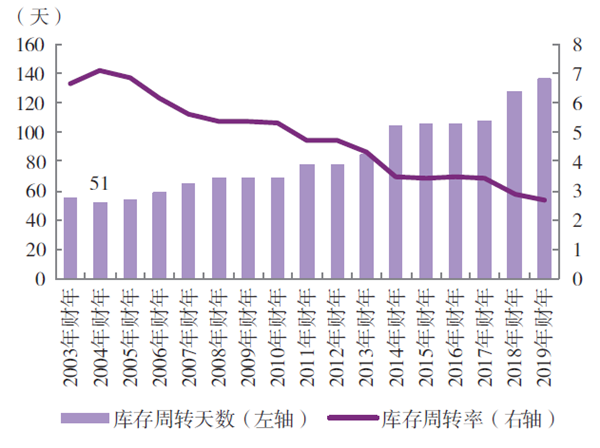

库存管理方面,优衣库等国外服装龙头在订单和库存管控上能力明显领先,存货周转效率亦好于国内公司。

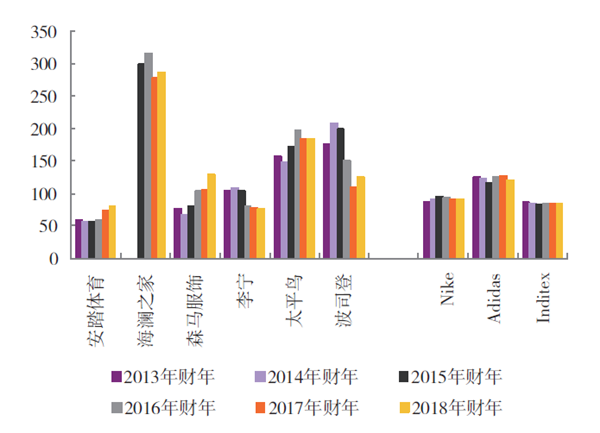

国内公司虽然在直营和经销比例上差异较大,但存货周期普遍较国际龙头公司长,且从历史趋势而言存货周转有放缓的趋势,库存管理能力和效率距离国外龙头尚有差距(图14、图15)。

图14:迅销公司存货周转天数变化(注:因优衣库为迅销公司主品牌(2019年财年收入占比83%左右),此处以公司的存货周转数据可以近似表示优衣库品牌周转情况。资料来源:Bloomberg)

图15:国内外代表公司存货周转天数变化(资料来源:Wind)

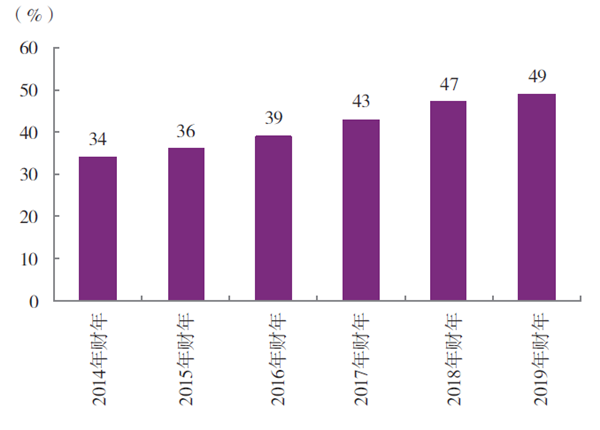

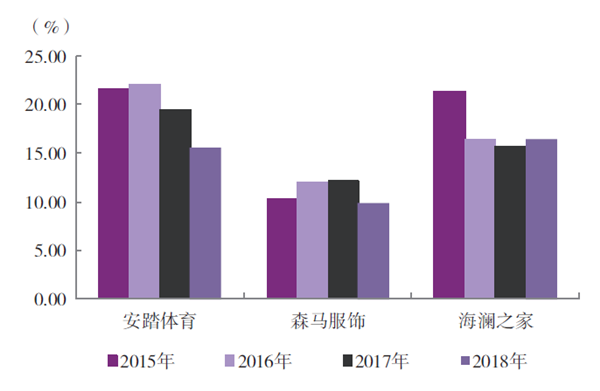

生产管理方面,国外龙头公司Nike、Adidas近年来呈现明显精简供应商、规模化生产的趋势;国内服装龙头安踏、海澜、森马供应商集中度相比国外仍偏低(图16、图17)。

图16:Nike品牌服装品类前五大供应商采购额占比(注:Nike财年截至日为每年5月31日。资料来源:Nike公司年报)

图17:国内代表公司前五名供应商占总采购额比例(资料来源:公司年报) 总结上述消费者变化趋势和国外龙头公司发展经验,国内服饰品牌商在竞争中可关注以下几个方向:

一是产品端。契合年轻消费者需求,提供更“潮”的产品。

二是渠道端。持续优化渠道,注重外延开店的数量和质量,积极应用新兴数字化系统和工具。

三是生产端。提升库存管理和生产管理效率,优化供应商结构。

四是营销端。善于抓住消费者和平台变化趋势,积极参与新兴销售渠道和营销模式的布局。

五是打通全渠道和产品全链路。

(本文选编自《2019-2020中国服装行业发展报告》,为缩减版。)

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文