第一纺织网2月7日消息(记者 martin 报道):反光服饰制造商——杭州星华反光材料股份有限公司(以下简称“星华反光”)近日更新招股说明书,公司拟拟发行不超过1500万股,通过IPO募集资金3.23亿元用于扩大产能。

星华反光目前有两个生产基地,其中径山生产基地(位于杭州市余杭区径山镇漕桥村凤凰山)于2006年左右建成投入使用,至今已有14年,目前拥有每年1600万平方米反光布和200万件反光服饰的产能。根据公司与杭州市余杭区径山镇政府于2019年7月4日签署的《非住宅房屋征迁货币补偿协议书》,星华反光将位于径山生产基地的全部厂房进行拆迁,径山生产基地主要设备使用年限较长,成新率较低,拆迁后将予以报废。

本次募投项目“年产反光材料2400万平方米、反光服饰300万件生产基地建设项目”,一方面是对径山基地现有产能的替代和升级,进一步提升规模效应;另一方面,通过购买引进新的自动化、智能化生产线,全面提升装备技术水平,以适配公司未来工艺的改进和优化,提升产品质量、降低单位产品成本,从而进一步增强公司的市场竞争力。目前,公司以自筹资金先期投入进行募投项目新基地的建设。

研发中心建设项目将进一步提升公司的自主研发能力,加快公司新产品研发及新工艺设计,强化公司与相关的高等院校、科研院所之间的技术交流与合作,实现产学研合作创新,巩固公司在反光材料领域的技术创新优势,增强公司核心竞争力。

1、年产反光材料2400万平方米、反光服饰300万件生产基地建设项目

项目总规划用地面积12536.90㎡,折合18.51亩,项目用地位于杭州市余杭区径山镇漕桥村,拟在浙江省杭州市余杭区径山镇工业园设立新厂房,将引进国内先进的自动化设备,新建生产线预计年产反光材料量将达到2400万㎡(其中:玻璃微珠型反光材料2000万㎡,微棱镜型反光材料200万㎡),反光服饰300万件。新生产线的建设将有效地提升公司产能,满足销售增长的需要,巩固公司行业领先地位。

项目总投资额为23691.45万元,其中建设投资21151.96万元,包含工程费用19185.45万元,工程建设其他费用959.27万元,预备费1007.24万元,铺底流动资金2539.49万元。设备购置费14680.40万元,其中6220万元拟用于购置微棱镜反光材料生产线。

径山生产基地于2006年左右建成投入使用,目前该生产基地拥有每年1600万平方米反光布和200万件反光服饰的产能。径山生产基地主要设备使用年限较长,技术性能和成新率较低,征迁时将予以报废处理,产能将由本次发行募投项目“年产反光材料2,400万平方米、反光服饰300万件及生产研发中心项目”(径山新基地)承接。

目前,星华反光的径山基地已停止生产,新基地的建设进展顺利,其中,反光布、反光服饰生产线已建设完成并投入使用。业务已全部转移至新基地,处于清理腾空和移交过程中。

2、研发中心项目

研发中心建设项目是在现有的研发中心的基础上进行扩建,同时配套建设相应的研发、实验、检测设备等。项目总投资8568.47万元,其中:建设投资5068.47万元;研发课题费用为3500.00万元。

项目与年产反光材料2,400万平方米、反光服饰300万件生产基地建设项目所在地一致。

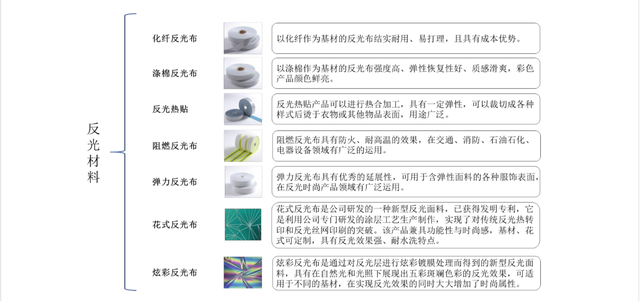

招股说明书显示,星华反光的前身为2003年4月3日成立的星华有限,2015年10月12日,星华有限股东会做出决议,以全体股东为发起人将星华有限整体变更为股份公司,公司位于浙江省杭州市余杭区径山镇漕桥村凤凰山,主营业务为反光材料及反光制品的研发、设计及生产,主要产品包括反光布及各规格,各等级的以反光布为原材料制造的反光制品、反光服饰,比如反光背心、反光晶格衣物、反光饰品、反光热贴、反光腰带、反光T恤、反光雨具等,产品主要应用于各类职业防护领域和个人消费领域,在职业工装防护方面,涉及交通、消防、环卫、工程施工、矿产开采、工业生产、快递、外卖等各行各业。

报告期内,随着反光材料的快速发展,星华反光反光材料产品的产销量实现快速增长,2017年7月浙江星华开始投产后,经过持续的设备调试、工艺改进和产能爬坡,发行人产能和产能利用率稳步提升。

星华反光目前生产建设项目批复的反光材料设计产能为5320万平方米/年,径山新基地建成投入使用取代老基地后,公司反光材料批复的设计产能将达到6120万平方米/年。

星华反光反光材料产销率在报告期内保持在96%以上,产品销售情况良好。星华反光反光服饰及其他反光制品品类较多,且例如反光背心、反光刻图、反光带等多为定制化产品,生产模式多为工人定制化生产,产能利用率高;公司根据订单组织生产,产销量高。

2018年相比2017年,星华反光产能增加1080万平方米,增长35.71%,主要是长兴基地的产能全部释放,另外,2018年还新建设1条植珠生产线。2019年相比2018年,星华反光产能增加648万平方米,增长15.79%,主要是增加了2条复合生产线,其中1条为多功能复合线,主要设备原值增长了11.27%,产能的提升和主要设备的增加相匹配。

经过多年的努力,核心客户数量逐年增长,星华反光的直接客户有Portwest、YKK等全球知名的职工工装品牌商、防护用品品牌商等。

星华反光的主营业务为反光材料、反光服饰及其他反光制品的研发、设计、生产及销售,产品广泛应用于职业安全防护、个人安全防护、休闲服饰、功能性面料、运动用品、户外用品、箱包、鞋类等领域。

星华反光的品牌被评为“浙江省著名商标”、“杭州市著名商标”,公司被列为浙江省中小型“隐形冠军”培育对象。

星华反光销售区域包括内销和外销,内销基本覆盖了全国各省、自治区、直辖市;外销地区主要是欧洲、美国、墨西哥、南非、东南亚、澳大利亚、印度等国家和地区。

财报显示,2017年度、2018年度、2019年度和2020年1-6月,星华反光的反光服饰收入分别为6517.42万元、7644.78万元、7082.42万元和3357.62万元,占主营业务收入比例分别为19.97%、16.90%、13.40%和13.61%。公司的反光服饰主要为不同款式、用途的反光背心,报告期内收入总体比较稳定。

2017年度、2018年度、2019年度和2020年1-6月,星华反光的其他反光制品业务收入分别为2365.19万元、2978.29万元、3661.13万元和1578.13万元,占主营业务收入比例分别为7.25%、6.58%、6.93%和6.40%。

报告期内,星华反光的主营业务成本主要为反光材料主营业务成本,2017年度、2018年度、2019年度和2020年1-6月,反光材料主营业务成本分别为18599.90万元、26955.00万元、30,576.29万元和14,238.94万元,占比分别为73.81%、78.34%、79.99%和80.52%;随着报告期内反光材料销售额及销售占比的逐步增加,反光材料的主营业务成本金额及占比也相应增长。

2017年度、2018年度、2019年度和2020年1-6月,星华反光反光服饰主营业务成本分别为5481.46万元、6347.16万元、6065.36万元和2646.06万元,占比分别为21.75%、18.45%、15.87%和14.96%。

2017年度、2018年度、2019年度和2020年1-6月,星华反光其他反光制品主营业务成本分别为1118.69万元、1105.88万元、1583.71万元和799.74万元,占比分别为4.44%、3.21%、4.14%和4.52%。

报告期内,星华反光反光服饰的材料成本分别为4,912.42万元、5,451.51万元、4,634.13万元和2,112.50万元,占反光服饰营业成本比重分别为89.62%、85.88%、76.40%和81.68%,有所波动,整体占比呈下降趋势,反光服饰材料成本2019年和2020年1-6月金额及占比低于2017年度和2018年度,主要原因系2019年反光服饰的产能增加,外购成品减少。

报告期内,星华反光反光服饰人工成本分别为350.88万元、522.75万元、1,043.93万元和337.60万元,占反光服饰营业成本比重分别为6.40%、8.24%、17.21%和13.05%,有所波动,整体占比呈上升趋势,主要系报告期内公司自产反光服饰的产量增加,人力成本支出的增加,导致人力成本占比上升。

报告期内,星华反光反光服饰制造费用分别为218.17万元、372.90万元、387.30万元和136.22万元,占反光服饰营业成本比重分别为3.98%、5.88%、6.39%和5.27%,随反光服饰产量的增长逐年有所增长。

星华反光的反光服饰分为外购反光服饰和自产反光服饰。2018年、2019年,反光服饰销量较上年度变动幅度分别为19.67%和-24.10%,营业收入变动幅度分别为17.30%、-7.36%,2020年1-6月份,反光服饰营销量较上年同期变动增长11.74%,营业业收入较去年同期增长1.96%,销量、营业成本的变动趋势总体基本一致,具有匹配性。

报告期内,星华反光自产反光服饰产量呈增长趋势,2018年、2019年,自产反光服饰产量较上年度增速分别为61.57%和160.17%,自产服饰营业成本增速分别为62.08%和145.45%;2020年1-6月自产反光服饰产量较上年同期下降11.30%,自产营业成本下降11.30%,自产的营业成本变动幅度与业务量变动幅度相匹配。2018年制造费用变动幅度大于营业成本的变动幅度,2019年制造费用变动幅度小于营业成本的变动幅度,主要原因系随着公司产能的增加,2018年生产设备折旧费用、加工费增加,而2019年产量的增加主要系人员投入的增加,2019年度制造费用变动较小。

报告期内,2018年、2019年,外购反光服饰数量较上年度变动率分别为19.53%和-76.56%,外购成本变动率分别为1.97%和-75.59%,2020年1-6月外购反光服饰数量较上年同期变动率为3.57%,外购成本变动率为1.27%,外购的营业成本变动幅度与业务量变动幅度相匹配。

报告期内,星华反光反光服饰毛利率分别为15.90%、16.97%、14.36%和21.19%,其中,2019年毛利率较2018年下降2.61个百分点,主要原因:一方面,根据国际贸易的形势,公司主动调整了外销的产品结构,2019年度减少了反光服饰的直接出口,增加了反光布的外销金额,从而出现了反光服饰的内外销结构变化,内销占比有所上升、外销占比下降,但由于内销反光服饰的毛利率低于外销,产品结构的变化拉低了反光服饰2019年度的产品毛利率;另一方面,2019年受中美贸易摩擦影响,公司出口美国反光服饰产品的毛利率有一定下降;因此,上述因素导致2019年公司反光服饰的毛利率较2018年有所下降。

2020年1-6月份反光服饰的毛利率较2019年度上升6.83个百分点,主要原因系:一方面,2020年1-6月份受中美贸易摩擦关税暂时下降的影响,星华反光的反光服饰外销占比高于2019年同期,另一方面反光服饰的主要原材料采购单价下降。反光服饰平均销售价格2019年大幅上升的主要原因如下:

(1)反光服饰销售产品结构变化。反光服饰的种类和款式多样,其中,内销的反光服饰种类、款式众多,包括反光背心、反光长衣、反光棉服、反光雨衣等;外销的反光服饰基本上全部为反光背心,而反光背心制作相对简单,绝对价格较低。2019年由于受中美贸易摩擦及公司调整销售策略的影响,外销的反光背心销售额及销售占比有所下降,这种结构的变化导致2019反光服饰的平均销售价格较2018年有较大增长。

(2)2018年底星华反光中标了上海建工等大型企业集团客户的采购合同,2019年度前述客户向公司采购一系列反光服饰,该等反光服饰销售单价较高,从而也拉高了2019年度反光服饰的平均销售价格。

报告期内,星华反光的内销产品毛利率分别为19.74%、20.53%、24.67%和25.26%,外销产品毛利率分别为32.93%、37.29%、40.25%和41.80%,内销产品与外销产品毛利率存在明显差异,外销产品毛利率普遍高于内销产品。

报告期内,星华反光的内销收入分别为25092.07万元、35996.83万元、42678.89万元和20129.61万元,占比分别为76.88%、79.56%、80.75%和81.62%,内销占比逐年提升。

报告期内,星华反光的主营业务收入国内主要来自于华东与华南地区,该区域下游生产商较多,公司的销售区域分布与下游行业集聚的特点基本相符。

报告期各期,星华反光的外销收入分别为7,543.98万元、9,249.87万元、10,171.01万元和4,533.92万元,占同期公司主营业务收入的比重分别为23.12%、20.44%、19.25%和18.38%,公司汇兑净损失分别为2.99万元、-54.56万元、-25.04万元和8.92万元。

报告期各期,星华反光出口美国的销售收入分别为3035.71万元、2928.79万元、2164.55万元和1,178.41万元,占营业收入的比重分别为9.19%、6.33%、4.02%和4.67%。

星华反光的境外销售的主要区域集中在亚洲地区和美洲地区,亚洲地区和美洲地区的销售收入占外销收入的70%以上,报告期内,公司在亚洲区域销售的主要产品为反光材料,占该区域销售收入的75%至80%,亚洲区域出口的主要国家为印度和孟加拉。美洲区域销售的主要产品为反光服饰,占该区域销售收入的60%以上,美洲区域出口的主要国家为美国、巴西和墨西哥。

报告期各期,星华反光的不同区域销售的主要产品、金额及占比如下表:

报告期内,星华反光的反光布的平均销售单价分别为10.07元/㎡、9.87元/㎡、9.69元/㎡和8.73元/㎡,呈逐年下降趋势,主要原因:一方面,从产品结构上,报告期内,绝对价格较低的高亮化纤反光布的销售占比分别为36.73%%、41.06%、43.37%、47.73%,逐年提升。报告期内,反光布除了在传统应用领域保持稳定增长外,消费市场的应用也开始放量。但消费市场客户对反光布的应用目前还只是起步阶段,如何将反光布应用到其产品设计中还处于尝试中,而且消费市场的下游用户大多为服装、箱包、鞋帽、户外运动用品等生产制造企业,对价格较为敏感,因此,目前消费市场的需求主要还是价格相对较低的高亮化纤反光布等品种。报告期内,公司该品种的销售额和占比也呈逐年上升,拉低了反光布的总体平均销售单价。

另一方面,星华反光的各个品种反光布的价格总体也所下降。报告期内,由于主要原材料,如玻璃微珠、化纤布、乙酸乙酯等胶粘剂原材料的价格呈波动下降,同时,随着持续工艺改进和规模化生产使得产品单耗逐年也有所下降,使得公司反光布的单位成本总体呈下降趋势,因此,各品种的销售价格也相应有所下降,但降幅有所差异,主要是各类基布价格变化幅度不一致导致。

财报显示,2017年、2018年、2019年和2020年1-6月,星华反光的营业收入分别为33017.12万元、46272.87万元、53905.02万元和25227.17万元,营业毛利分别为7522.04万元、11271.64万元、15163.31万元和7281.72万元,净利润分别为2081.89万元、3693.50万元、6531.67万元和3774.65万元。

2020年1-9月,星华反光的营业收入42,546.12万元,同比增长11.52%,其中前五大客户的销售金额合计5,706.83万元,较2019年同期增长23.05%,前五大客户的销售增长带动了公司收入的增长;前五大客户的销售占比为13.41%,集中度基本保持稳定,表明公司营业收入的增长并非依靠单一大客户的增长所致,而是反光材料下游需求的增长带动了发行人整体客户销售收入的增长。

基于公司截至目前的经营情况及在手订单情况,星华反光预计2020年度营业收入为64046.12万元,同比增长18.81%;预计归属于母公司所有者的净利润为10179.89万元,同比增长55.85%;预计扣除非经常性损益后归属于母公司所有者的净利润为9230.10万元,同比增长57.42%。(第一纺织网 martin)

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文