2021年以来,全球经济在波动中持续复苏,工业生产及贸易活动均已超过疫情前水平。美国、欧盟等发达经济体基于疫苗研发和接种优势、医疗保障优势以及财政货币政策空间优势,采取解封经济和较大力度宏观政策刺激措施,疫情对经济活动的制约有所减弱,成为拉动全球经济增长的主要引擎。居民就业及收入恢复,带动消费能力与信心不断改善,人们重返商店、餐厅以及各类文化场所,线下接触性消费以及旅游、零售等服务业复苏明显加快,外出社交场景加快回归,衣着消费意愿明显提高。但日本疫情时有反复,产业分化复苏加剧、供应瓶颈仍存、奥运经济拉动作用有限等因素均制约经济复苏进程,宏观政策空间亦相对有限,居民消费难改疲弱态势,纺织品服装消费需求有所下滑。

2021年,美国经济整体表现良好,居民服装消费强劲,纺织服装产品进口需求增长良好。OTEXA数据显示,1~10月,美国自全球进口纺织品服装(不含口罩及防护服,下同)金额共计935.1亿美元,同比增长25.6%,增速较上年同期大幅回升50.1个百分点。我国仍稳居进口市场第一位,但所占份额有所下滑。1~10月,美国自我国进口纺织品服装金额257.9亿美元,同比增长23.9%,增速较上年同期大幅回升58.9个百分点,占同期美国纺织品服装进口市场份额为27.6%,较上年同期和2019年同期疫情前水平分别下调0.4和5.9个百分点。越南、印度、孟加拉和印尼分别位列进口市场第2~5位,但受到变异毒株疫情反复和供应中断影响,越南和印尼在美市场份额分别为14%和3.9%,较上年同期分别下滑1.3和0.5个百分点;印度在美市场份额提升至8.6%,较上年同期提高1.2个百分点。

图1:美国纺织品服装进口市场份额情况

数据来源:OTEXA

欧盟在疫苗接种率提升、疫情好转带动下,二季度以来经济增长有所提速,随着疫情封锁后重新开放,私人消费拉动力明显提升,三季度家庭支出对GDP增长的拉动率达到2.1个百分点,居民消费恢复加快,纺织品服装进口需求超过疫情前水平。根据欧盟统计局数据,1~8月,欧盟27国自盟外进口纺织品服装金额806.2亿美元,同比减少11.9%,增速较上年同期大幅下滑20.7个百分点,但较2019年疫情前水平增长7.8%。其中,由于防疫物资进口需求大幅减少,欧盟自我国进口纺织品服装规模明显缩减,1~8月进口金额为263.9亿美元,同比大幅减少36.6%,但较2019年疫情前水平仍增长16.4%。受此影响,我国在欧盟纺织品服装进口市场所占份额由上年同期51.7%的历史高位回落18.9个百分点至32.7%的正常年份水平,与2019年同期相比提高2.4个百分点。除中国外,孟加拉、土耳其、印度和巴基斯坦等主要进口市场份额保持大体稳定,1~8月在欧盟纺织品服装进口市场占比分别为12.8%、12.8%、5.7%和4.6%,较上年同期分别提高0.9、2.3、0.9和0.6个百分点,但孟加拉和印度经疫情冲击,供应链仍处于逐步恢复阶段,市场份额仍分别低于2019年疫情前1.5和0.5个百分点。

图2:欧盟纺织品服装进口市场份额情况

数据来源:欧盟统计局

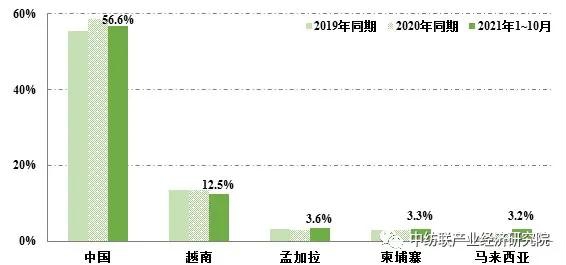

日本疫情并未得到有效控制,1月、4月和9月核心经济区三度进入紧急事态,疫情反复恶化、制造业景气下挫、服务业保持低迷、芯片供应短缺等因素持续拉长经济复苏时间,“奥运经济”的拉动作用十分有限。受全球通胀压力抬升影响,物价上涨进一步削弱居民实际购买能力,内需消费难以扭转疲弱态势,纺织品服装进口需求明显下滑。日本海关数据显示,1~10月,日本自全球进口纺织品服装金额约279亿美元,同比减少5.5%,降幅较上年同期加深1.1个百分点。其中,自我国进口纺织品服装金额约合157.9亿美元,同比减少8.8%,降幅较上年同期加深9.9个百分点,占日本进口市场比重为56.6%,较上年同期下滑2个百分点。主要进口市场位次保持相对稳定,但自越南进口纺织品服装规模明显萎缩,1~10月进口金额仅为34.8亿美元,同比减少11.9%,市场份额由上年同期13.4%下滑0.9个百分点至12.5%;对马来西亚、柬埔寨和孟加拉进口规模明显增长,1~10月进口额同比分别增长70.4%、6.7%和13.7%,所占市场份额较上年同期分别提高1.4、0.4和0.6个百分点。

图3:日本纺织品服装进口市场份额情况

数据来源:日本海关

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文