2021年,中国经济持续复苏,贸易大国地位更加稳固,实现了“十四五”良好开局。同时,中国积极推动区域全面经济伙伴关系协定(RCEP)正式生效,不断深化多边经济合作应对逆全球化风险。2021年,中国货物进出口贸易总额超过6万亿美元,增长达30%,外贸出口和进口规模均创历史新高。纺织业身处其中并做出重要贡献,全年我国纺织品服装出口3155亿美元,在2020年较高贸易基数上继续平稳增长,创历史新高,充分展现了行业自主可控全产业链的韧性与高效稳定的国际竞争优势。

1 2021年我国纺织服装行业对外贸易的基本情况和主要特点

1. 全年纺织品服装出口实现平稳增长,服装出口增速创近年来新高

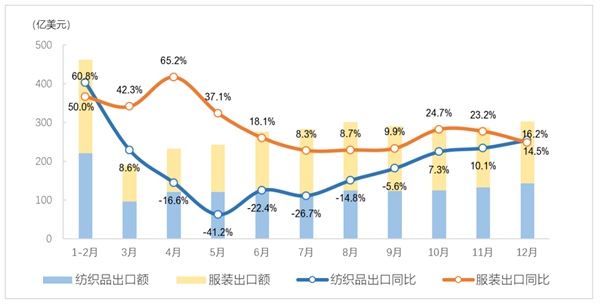

根据中国海关统计,2021年全国纺织品服装出口3155亿美元,同比增长8.4%(以人民币计,同比增长0.9%)。其中,受2020年防疫物资出口基数较高影响,去年二、三季度纺织品出口呈负增长态势,四季度开始增速逐月转正并持续走高。2021年,我国纺织品对全球出口1452.2亿美元,同比下降5.6%,但较疫情前(2019年,下同)增长22.0%。同时,在海外消费需求反弹、部分订单回流等因素支撑下,我国服装(含衣着附件,下同)全年出口1702.8亿美元,同比增长24.0%,较疫情前增长16.0%,为2015年以来最好水平。

图1 2021年中国纺织品服装月度出口额及同比增速

数据来源:中国海关

2.行业进口规模持续扩大,纺织纱线、服装等产品进口超过疫情前水平

2021年,我国进口纺织品服装277.3亿美元,同比增长20.4%。其中,从全球进口纺织品157.2亿美元,同比增长14.4%,较疫情前增长2.5%;进口服装120.2亿美元,同比增长29.3%,较疫情前扩大36.5%。

纺织品进口方面,2021年我行业纱线及织物进口需求增加起主要带动作用。全年我国从全球进口纺织纱线80.7亿美元,共255万吨,进口金额、数量同比分别增长36.3%和11.6%。其中,从全球进口棉纱59.5亿美元(211.8万吨),进口金额及数量同比分别增长40.0%和11.4%。进口的棉纱产品中约45%来自越南,其它主要来源国还包括印度、巴基斯坦和乌兹别克斯坦等。2021年,我国自越南(进口棉纱27.2亿美元,94.8万吨)、印度(9.8亿美元,31.8万吨)和巴基斯坦(7.6亿美元,27.8万吨)进口棉纱金额同比分别增长34.2%、74.3%和40.8%。此外,2021年我国进口纺织织物38.6亿美元,同比增长16.7%,但较疫情前进口减少17.9%;进口纺织制品37.9亿美元,同比下降16.1%,超过疫情前进口水平4.8%。

随着国内消费升级,以及服装企业跨国供应链生产布局能力的提高,近年来,我国从欧盟和东南亚等国进口的服装规模持续扩大。十三五期间,我国服装进口额年均增速约10%。2021年,我国从全球进口服装120.2亿美元,同比增长30%,较疫情前扩大36.4%。其中,自意大利和法国进口的高档服装产品同比增长61.8%和66.9%;自越南、印尼、泰国、日本和韩国等进口的服装同比增长均在20%左右。

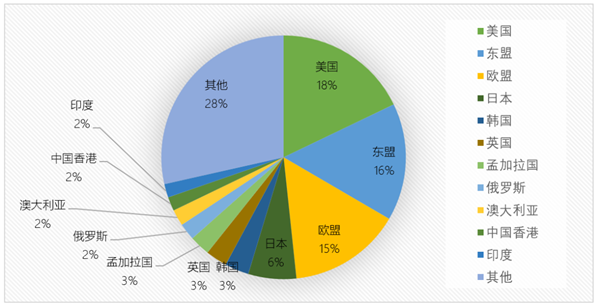

3.美国仍为行业最大贸易伙伴,我纺织品服装对东盟出口增速显著

一直以来,美国、东盟、欧盟和日本都是我国纺织品服装最主要的出口市场。2021年,中国对这四大传统市场的纺织品服装出口合计1724.9亿美元,约占对全球出口比重的55%。其中,美国为我行业最大出口对象国,对美年出口额为563.5亿美元,同比增长4.0%,占行业总出口比重的18%。近几年中美经贸关系不断演化,大国博弈加剧,当前美国仍对华部分商品加征进口关税,并出台法案单方面阻碍新疆棉及制品进入国际供应链体系,我行业对美出口在新形势下面临压力,但仍具有较强国际竞争优势。

图2 2021年中国纺织品服装对主要目的国/地出口占对全球出口比重

数据来源:中国海关

2021年我国纺织品服装对东盟出口增长显著。全年中国向东盟十国出口纺织品服装491.2亿美元,同比增长24.9%。其中,对马来西亚、印度尼西亚、柬埔寨和泰国的出口增速尤为突出,同比增长分别达60.4%、54.2%、40.8%和35.5%。

此外,受英国脱欧影响,欧盟已成为我行业第三大出口市场,位列东盟之后。2021年,我国对欧盟27国出口纺织品服装469.9亿美元,同比下降11.1%,主要受纺织品出口金额减少拖累,服装对欧出口同比增长21.3%。同期,我国对日本出口纺织品服装200.3亿美元,同比下降7.2%,见表1。

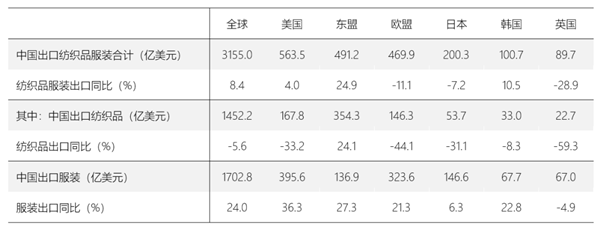

表1 2021年中国纺织品服装对部分国家/地区出口贸易统计

数据来源:中国海关

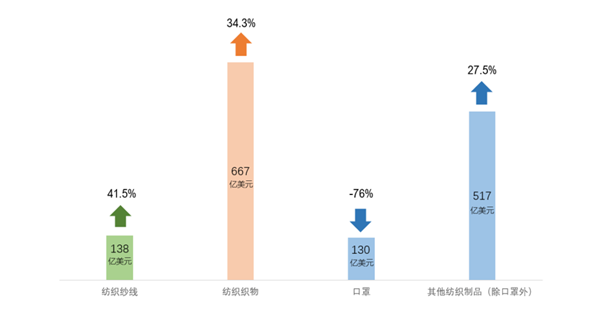

4.纺织上游纱线、织物对新兴市场出口大幅增长

从主要出口产品看,我行业上游纺织品,包括纱线、面料/织物及终端制品的出口优势较为稳固,疫情以来在国际市场所占份额不断提高。根据WTO统计,2020年中国纺织品占全球纺织品出口贸易比重达43.5%,较疫情前(2019年)提高了4.3个百分点。海关数据显示,2021年,我国向全球出口纺织纱线138亿美元,出口织物667亿美元,分别同比增长41.5%和34.3%。纺织制品当中,防疫类口罩出口占比约20%,出口额为129.5亿美元,出口金额、数量同比分别减少76%和13%,口罩出口单价下滑(↓72.3%)导致纺织制品整体出口降幅明显。除口罩外,其他纺织制品(包括家纺、产业用纺织品等)出口额为517.2亿美元,同比增长27.5%。

图3 2021年中国纺织品(按产品大类分)对全球出口金额及同比

2021年我国纺织品对部分东南亚、南亚及非洲国家出口增长较快。全年,我国向越南出口纺织品147.7亿美元,同比增长24.6%,占对全球出口纺织品比重的10.2%;对孟加拉国、印度尼西亚和柬埔寨出口的纺织品分别同比增长59.0%、52.4%和42.0%。同期,我国对南亚的印度、巴基斯坦,以及非洲的尼日利亚出口纺织品也实现较高增长,出口增速分别达75.1%、46.0%和36.1%。

图表4 2021年中国纺织品(按产品类别分)对部分国家出口额及同比

数据来源:中国海关

5.国际消费市场复苏分化,服装出口增长主要受发达经济体需求回暖拉动

2021年,我国服装出口增加成为拉动行业外贸增长的重要因素。据中国海关口径,2021年我国服装产品对美国、欧盟和日本三大市场出口额分别增长36.3%、21.3%和6.3%。同时,对东盟、韩国、澳大利亚、加拿大等国和地区的服装出口同比也有所增加,规模已超过疫情前水平。从出口产品看,针织服装对行业出口增长贡献率高于梭织服装。全年我国针织服装及衣着附件(按HS61章统计)出口864.8亿美元,同比增长39%;梭织服装及衣着附件(按HS62章统计)出口701.2亿美元,同比增长12.6%。

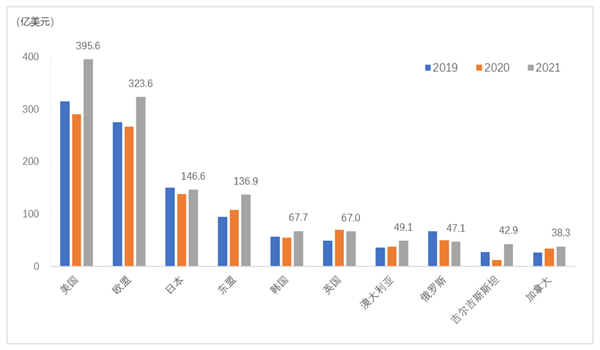

图5 2019-2021年中国服装产品对部分国家/地区出口额统计

数据来源:中国海关

6. 全球供应链调整加快,服装出口在发达经济体市场的国际竞争力承压

当前,全球产业链供应链格局正在加速调整,本土化、区域化、分散化趋势凸显。虽然我国仍为全球大多数国家纺织品服装进口的首要来源国,但在主要国际市场中的份额,特别是在国际服装市场占比正逐渐下降。

以美国市场为例,根据美国商务部对主要进口来源国的贸易统计,2021年美国从中国进口的纺织品服装约占其从全球进口比重的30.5%,较2020年市场份额缩减8.6个百分点,与疫情前(2019年)相比减少4个百分点。特别是服装产品,2021年东盟在美进口市场占比(28.7%)已超过中国3.5百分点。2022年一季度,东盟服装在美进口占比进一步提高到30.8%,市场份额已高出中国8.2个百分点。

此外,欧盟统计局公布的2021年数据显示,欧盟从中国进口的纺织服装产品占其从盟外进口比重的34.3%,较2020年下调8.3个百分点,略高于疫情前1.7个百分点。其中,从中国进口的服装占31.5%,基本保持近几年份额水平;同期,孟加拉、土耳其、印度、巴基斯坦和马来西亚等国在欧盟进口市场份额则提高了约0.4至1.7个百分点。

对于日本市场,据日本海关统计,2021年日本从中国进口纺织品服装占其从全球进口比重的55.4%,较2020年回落3.2个百分点,而印尼、马来西亚、泰国、孟加拉和柬埔寨等在日本进口市场占比均有所提高。

7. 与“一带一路”沿线国家贸易额持续增长,行业外贸结构更加多元化

“一带一路”倡议提出8年来,中国纺织业与沿线国家贸易往来愈加紧密。2021年,中国向“一带一路”沿线64个国家出口纺织品服装1137.9亿美元,同比增长24.5%,较疫情前规模扩大17.3%,约占对全球出口比重的36%;同时,中国自“一带一路”沿线国家进口纺织品服装131.6亿美元,同比增长24.5%。共建“一带一路”对于推动出口市场多元化、减轻外部需求冲击起到积极作用,行业外贸结构得到进一步优化。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文