一、 PTA期货11月份行情回顾与宏观面环境分析:

图一:PTA内外盘现货价格与期货结算价走势图

图为PTA内外盘现货价格与期货结算价走势图。(图片来源:银河期货)

回顾历年PTA期货和现货的走势,2010年11月份可算是创造历史的一月,PTA期货价格在11月上旬出现一波绝无仅有的暴涨行情,以连续4个涨停板,涨幅2500点的表现,震惊整个期货界,11月中旬后再度展开一波暴跌行情,跌幅也达2000元/吨。

PTA现货也期价暴涨的带动下,从8600-8800左右的价格迅速跳涨至11500-11800元/吨,随后的暴跌行情中,PTA现货也迅速下跌至9500元/吨附近,而PTA外盘突破1400美金附近回落至1200美金,现货市场的行情跟随PTA期货,涨跌幅度因为无涨跌停板的限制,比期货更为疯狂。

从国内政策面看:央行一个月内连续两次上调存款准备率,货币政策趋紧的信号十分明确,因10月份CPI超预期上涨4.4%,创下两年来的新高。国内市场从局部和结构性通胀演变为全面性。从当前的经济形势看,国内过剩的流动性和国外输入性通胀的双重影响下,国内物价上涨的压力极大,政府认为当前经济增长无虑,因此只要物价上涨的压力不减,宏观紧缩政策将是末来主要方向。

其次,欧债危机并末散去,爱尔兰银行业危机等问题仍存在较大变数,市场担忧欧债危机又会在将来某个时间点暴发。美元指数在底部震荡盘整后,在欧债危机帮助下走出跌势,后市震荡走强的概率加大。

二、上游原油与PX等芳烃类产品市场运行分析:

图二:PTA上游石化芳烃类产品价格走势图

图为PTA上游石化芳烃类产品价格走势图。(图片来源:银河期货)

十一月上旬,原油涨势良好并一度上冲至88美元,至中旬起走势略显疲弱。从图二中可以看出,但石化类产品石脑油、MX、PX的价格在11月整体表现震荡偏强,整体上行的趋势并末改变,主要是成品油库存上升后,炼厂负荷降低,芳烃类产品的产量减少,从而导致辞了MX、PX等产品近期持继走强,只要炼厂开工负荷维持低位,芳烃产品震荡走强的格局较难改变。

图三:PX、MX、石脑油价差变化图

图为PX、MX、石脑油价差变化图。(图片来源:银河期货)

从图三中看出:8月份以来PX装置降低开工负荷后,PX价格从7月底最低830美金,至10月下旬一度上涨临近1400美金附近,而PX-石脑油的价差从200美金提升至550美金,并且维持在400美金以上的高价差,这表明从石脑油-PX生产环节的利润水平开始好转,行业景气度提升,PX供应过剩的问题得到了阶段性的缓解,预计12月份PX震荡偏强的走势仍将延续。

三、PTA现货市场运行分析

(一)国内PTA供应面情况

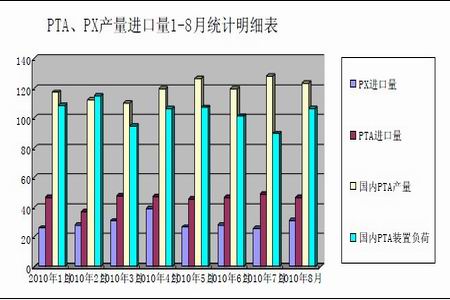

图四:PTA、PX产量和进口量1-8月统计明细表

图为PTA、PX产量和进口量1-8月统计明细走势图。(图片来源:银河期货)

首先,从供需角度来看,5月份以来PTA国产量为始终维持在120万吨以上,进口量维持在50万吨附近,PTA每月的供应量在175-180万吨附近,8-10月PTA工厂的检修PTA供应量减少,而国内新增聚酯装置开工,本月行情大涨市场囤货因素下,现货市场上PTA供应面略显偏紧。

PTA供应的紧张情况仍在继续,聚酯工厂的12月合同货依然有一部分缺口,后市区在现货市场上有较大的补货需求。仅从供需关系的发展趋势来看,目前原料的利多形势并没有发生根本性的改变,如果其他一些年内即将开车投产的新增聚酯装置如荣盛,华润、振亚等备料开始,市场供需偏紧的格局仍将延续。

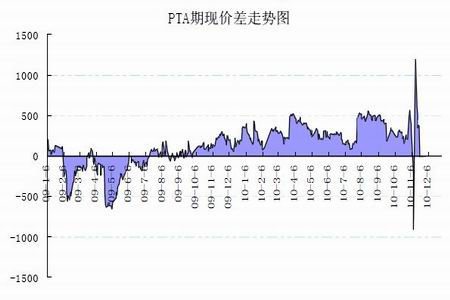

图五:PTA期现价差变动表

图为PTA期现价差变动图。(图片来源:银河期货)

从图六中的郑商所的PTA仓单情况看,PTA仓单数量在9月合约交割后出现了明显的下降,但PTA期货PTA暴涨后,现货商套保盘再度介入,PTA仓单的量再度升高,期货和现货市场急剧波动,增加了套保盘的介入机会。

图六:郑商所PTA仓单走势

图为郑商所PTA仓单走势图。(图片来源:银河期货)

(二)国内PTA生产成本与合同结算价情况

从图七中可看以,2010年11月,PTA工厂的利润空间一度达到了3000元/吨以上,至今仍维持在1500-2000元/吨的高利润水平。超额的利润促使PTA工厂保持高负荷运转,PTA供应量将有较明显的增加。

图七:PTA现货价格走势与PTA工厂利润变动图

图为PTA现货价格走势与PTA工厂利润变动图。(图片来源:银河期货)

PTA合同货方面:市场预计11月国内主流PTA供应商合同结价在大约在9850-10000元/吨附近出台。基于对PTA合同结算价的判断,PTA现货11月的成本约在9600-9700元/吨附近,至11月下旬PTA现货价格维持在9500-9600附近水平,但市场追高意愿不浓,尽管基于对现货市场价格和11月份合同货成本的分析,我们认为PTA1105合约近期维持9500-10000点区间振荡的概率较大,但近期宏观面大环境趋紧和下游需求走淡等因素的影响下,也不排除PTA期价在12月震荡偏弱并下探 9000点的可能性。

四、 PTA下游聚酯和终端纺织市场运行分析

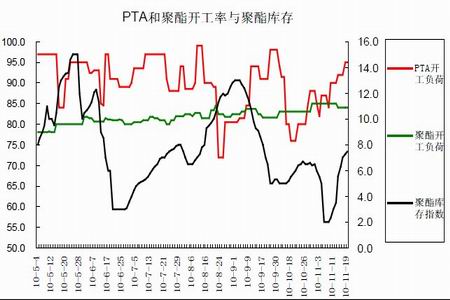

1.聚酯工厂近期现状和聚酯系列产品价格走势分析

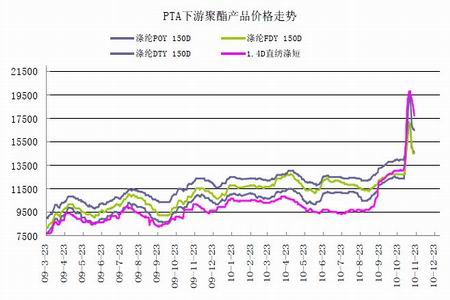

图八:PTA下游聚酯产品价格走势图

图为PTA下游聚酯产品价格走势图。(图片来源:银河期货)

从图八中,可以发现11月份,聚酯产品价格创下了金融危机以来的新高下,出现了急速的回调。聚酯工厂利润水平依旧处在历年最好水平,PTA下游聚酯工厂开工负荷维持在高位,对PTA的需求量保持在高位。但聚酯工厂库存水平上升至7天附近,近日有持继上升的迹象,表明聚酯产品的开始明显滞销。

图九:PTA下游半光切片价格走势图

图为PTA下游半光切片价格走势图。(图片来源:银河期货)

从聚酯相关产品的走势中,我们发现,半光切片的价格走势一直作为整个市场实际需求和景气度的一个重要参考指标,半光切片创下新高后急速回调,我们可以认为半光切片的价格是市场真实的需求开始体现,终端纺织市场对高价位的聚酯产品的抵制明显增加,近期价格仍处在回落中。

图十:PTA下游聚酯产品利润变动图

图为PTA下游聚酯产品利润变动图。(图片来源:银河期货)

从图十中可以看出,聚酯产品利润在11月以来,再度创下年内新高,但难以持继,出现迅速回落。我们预计12月份,受人民币升值和过高的涤丝价格等因素影响,终端需求面走弱的概率大增,但聚酯市场的高利润状态将很难持继,12月份聚酯产品价格将弱势下行,压缩过高的利润空间,回落至终端纺织业能接受的合理价位。

2. 终端纺织和面料行业近期需求情况分析:

图十一:中国轻纺城面料成交量和江浙织机开机率走势图

图为中国轻纺城面料成交量和江浙织机开机率走势图。(图片来源:银河期货)

从图十一中我们可以看出,11月下旬起,江浙织机的开工负荷受过高丝价的制约,开始回落至60%左右的水平。而且从中国轻纺城的成交量变化中,十一月份,布匹的走货情况依旧保持良好,市场对面料市场的需求维持,但近期市场关注人民币升值的动向,一旦大幅升值,或将对12月份纺织业的出口产生一定影响。

五、PTA期货市场技术分析和后市操作策略

技术分析看,我们发现虽然11月份PTA1105合约在最高点11750附近放量大跌后,行情阶段性顶部已经显现,期价震荡走弱的态势较难改变,下方支撑位在9500、9000点关口。

对于11月底和12月份PTA期货的操作策略:虽然PTA供应偏紧的格局并末改变,但因前期涨幅过大,期价面临价值重估,我们认为宏观面和基本面对PTA期价都形成较明显的压力,期价在12月份震荡走弱的概率较大,操作上建议逢高建仓空单。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文