摘 要

进入11月以来,PTA经历了大起大落,PTA现货价格由月初的8600元/吨上涨到中旬的11500元/吨,在月末又跌回9150元/吨,期货1105合约涨跌幅度达2600元/吨。对于后市走向,我们结合宏观环境、PTA产业链等各项因素进行综合考量,得出我们的结论。

宏观方面,中央定调国内货币政策转向稳健,央行将收回流动性,但短期流动性仍显充裕;产业链方面,随着江浙织机开工率将下降,聚酯的需求将减弱,而中美对馏分油旺盛需求,石脑油的供应量将上升,PX供应量将上升,PTA生产企业的高开工率将凸显库存压力,加之期现价差的影响,近期可能会出现回调向下的行情,建议投资者在布林通道中轨附近保持空头策略,而充裕的流动性仍可以使投资者在60日均线附近保持多头策略。

一、11月期货行情回顾

简单的来说11月PTA让期市投资者体验了“过山车”滋味,也再次验证了PTA期货的金融性。月初美联储公布超预期的6000亿美元国债购买计划,市场对资金流动性过剩给予了很大期待,而通货膨胀坚定地推动大宗商品上扬,纽约原油冲击90美元/桶,加上当时国内已经白热化的通胀预期,又有强势棉花的支撑下,资金面大举做多PTA,PTA1105合约出现连续四个涨停板;但随着国内10月经济数据的公布,通胀压力呈现加剧态势,国内货币政策面开始收缩,央行9天两次调整存款准备金率,利空氛围逐步形成,此外价格干预措施相继出台,投资者离场意愿增强,多方面利空因素主导了PTA中下旬的跌势。

图1 PTA期货指数K线图(2010年9月-2010年11月)

图为PTA期货指数K线走势图。(图片来源:文华财经)

二、宏观经济形势分析

(一)、美联储坚定量化宽松政策

11月3日,美联储正式宣布启动第二轮定量宽松计划,总计将购买6000亿美元的国债,同时扩大系统公开市场账户中证券的持有量,以求推动美国经济更强劲复苏;并确保通胀随着时间的推移达到与联储使命相一致的水平。

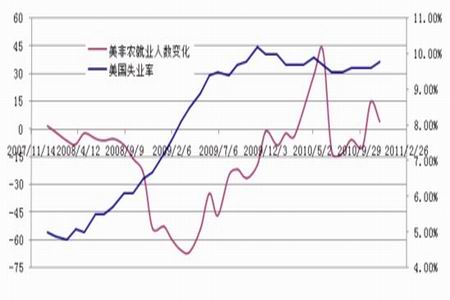

在QE2付诸实践的同时,来自劳工部公布数据却显示美国就业市场并未出现改善,11月份美国非农就业人数仅增3.9万人,远逊市场预期的15.5万人,失业率亦出乎意料地升至9.8%,是4月以来新高。其中,私营部门的就业人数在11月份仅增加50,000人,而10月份的新增就业人数为160,000人。但是11月ISM非制造业指数升至55.0,创今年5月以来新高,暗示美国11月份非制造业继续扩张,此外11月ISM制造业指数保持平稳。

就业数据的不佳,美联储有望加快量化宽松的实施步伐,而经济摆脱就业增长疲弱的影响呈现升势或将持续,延缓投资者忧虑,因而预期12月美资本市场保持一定的强势。

图2 美元指数、道琼斯工业指数走势图

图为美元指数、道琼斯工业指数走势图。(图片来源:冠华期货)

图3 ISM指数走势图

图为ISM指数走势图。(图片来源:冠华期货)

图4 美失业率与非农就业人数变化图

图为美失业率与非农就业人数变化图。(图片来源:冠华期货)

(二)、欧债危机蔓延不绝

今年年初,包括希腊、爱尔兰、葡萄牙、西班牙、意大利等多个欧盟国家预算出现了高额的赤字后,引发市场对欧债会否蔓延产生恐慌和担忧。首先是希腊出现债务危机,但是随着5月份欧元区国家和IMF联合向希腊提供1100亿欧元贷款,防止了希腊债务危机的蔓延,但是随着爱尔兰公布财政“瘦身”计划,金融市场再度陷入担忧之中,爱尔兰债券的单月价格跌幅更是高达11%,欧盟又通过了总额为850亿欧元的救助方案。但是这并未减轻其他欧洲国家所承受的压力,金融市场的关注焦点转向了葡萄牙,且有可能继续向西班牙和意大利等国扩散,可谓蔓延不绝,仍是后期资本市场的隐患。

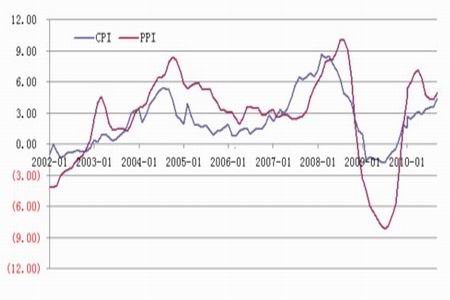

(三)、国内货币政策变宽松为稳健

以“四万亿”为标志的宽松货币政策,有力地确保了国内经济顺利度过金融危机的影响,在全球经济前景扑朔迷离的情况下并率先复苏,2009年经济增长达到9.1%,今年1-3季度经济增长稳中放缓,全年经济增长有望保持在10%左右。在国内经济增长呈现稳定可持续发展的同时,两年的宽松货币政策负面效应逐步显现,高达70万亿货币投放助涨了国内的通胀预期,使得农产品(17.66,-0.18,-1.01%)价格呈现快速上涨态势,CPI继9月份达到3.6%之后,10月份又达到4.4%的年内新高,对民众的生活造成了一定的影响。

此外,11月PMI指数达到55.2%,主要原材料购进价格指数已经达到2008年以来的最高点,有20个行业的购进价格指数均在临界点以上,而供应商配送时间指数在11月份环比下降,表明物流供货能力减弱,但主要原材料库存指数为49.7%,仍未超过临界点,一系列数据表明,原材料价格上涨推高了指数,但原材料的库存并未出现大幅下降,生产消耗有限。

今年虽频频出台楼市调控政策,但是在流动性过剩的情况下,房价泡沫依然严重,对实体经济随时都可能造成负面危害;同时,积极的财政政策也使得地方融资平台的债务剧增,银行业面临巨大的潜在风险。

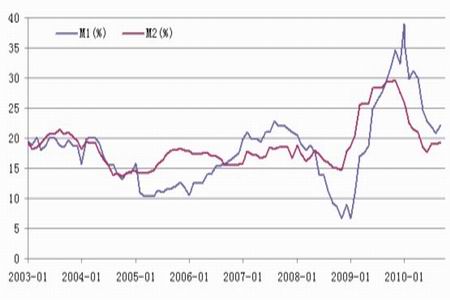

基于这种现实,12月3日召开的中共中央政治局会议,提出要“实施积极的财政政策和稳健的货币政策”,意味着货币政策正式华丽转身,中国的宏观经济政策开始步入常态管理。在货币政策方面,将通过综合运用包括准备金、公开市场操作和利率等工具,回收流动性,实现货币政策回归“稳健”。对于国内资本市场而言,12月流动性仍显充裕。

图5 CPI、PPI同比增速图

图为CPI、PPI同比增速图。(图片来源:冠华期货)

图6 M1、M2同比增速图

图为M1、M2同比增图。(图片来源:冠华期货)

图7 中国制造业PMI指数

图为中国制造业PMI指数走势图。(图片来源:冠华期货)

三、产业链上游原料分析

PTA的产业链为:原油-石脑油-MX-PX-PTA-聚酯-纺织面料。PTA作为典型的石油化工产品,其价格除了受宏观经济影响外,在微观上受到上游原料成本以及下游聚酯产销情况的影响。上游石化原料价格的上涨会导致PTA生产成本增加,从而推高PTA价格;如果上游原料价格下跌,则会导致PTA价格预期的降低。

(一)、馏分油需求旺盛,支撑原油价格走强

每年12月至次年2月是美国的取暖油消费高峰期,3月份以后,随着天气的转暖,消费量逐渐降低。剔除季节因素后,今年取暖油的同期实际消费量高于2009年和2008年,取暖油的库存也呈现出明显的季节性特征,EIA数据显示,包括柴油和取暖油在内的馏分油库存连续11周呈现下滑趋势。在馏分油需求上升的同时,美炼厂的开工率上升至85.9%。

此外,IEA也指出,中国柴油需求飙升的局面可能会延续至明年2月底,持续时间基本上相当于西半球整个冬季。

在美元流动性充裕的情况下,两大石油消费国美国和中国对馏分油的需求正迅速增加,支撑国际油价继续摸高,预期12月国际油价有望在86-95美元/桶区间运行。

图8 美商业原油库存走势图

图为美商业原油库存走势图。(图片来源:冠华期货)

图9 美馏分油库存

图为美馏分油库存走势图。(图片来源:冠华期货)

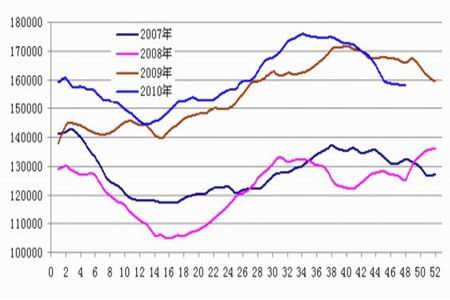

图10 原油、美元指数走势图

图为原油、美元指数走势图。(图片来源:冠华期货)

(二)、石脑油供应充足,PX维持弱势

因冷空气侵袭欧洲北部及美国东北部,导致对取暖油的需求增加,炼厂的开工率继续上升,11月美炼厂开工率比10月的83.7%上升2.2个百分点,12月美炼厂的开工率或进一步上升。

中国为了缓解“油荒”,11月国内主营48家炼厂开工率为87.06%,较去年同期的年内高点86.43%仍有一定的提升。其中中国石化表示,集团炼油装置11月负荷率将达100.6%,同时企业内部将通过调整炼油工艺增产柴油,中国石油表示,11月安排柴油加工量1220万吨,同比增加96万吨,日加工原油达到创历史纪录的40万吨以上。但当前国内柴油荒依旧未得到缓解,预计12月份国内炼厂的开工率将继续保持高位运行。

随着美中炼厂开工率的高位运行,石脑油的供应明显充裕,12月石脑油和MX价格整体维持弱势。

图11 原油、石脑油、异构二甲苯(MX)价格相关图

图为原油、石脑油、异构二甲苯(MX)价格相关走势图。(图片来源:冠华期货)

MX、PX的价格在11月整体表现先强后弱局面,主要10月成品油库存上升后,炼厂负荷偏低,芳烃类产品的产量减少,从而导致MX、PX等产品持继走强,但是随着天气转冷和中国越演越烈的“柴油荒”,导致美中馏分油的需求大增,炼厂开工负荷上升,芳烃产品供应充裕。

目前,PX价格仍维持在1200美元/吨上方,但随着冬季纺织厂家需求转淡,PX需求下降,而PX供应仍有上升趋势,此外,亚洲地区PX产能过剩事实不容改变,因而12月PX价格将维持弱势,或有回落至1100美元/吨的可能。

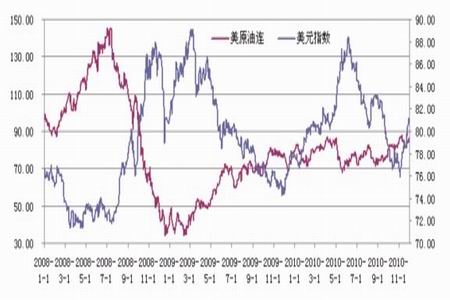

图12 PX利润行情图

图为PX利润走势图。(图片来源:冠华期货)

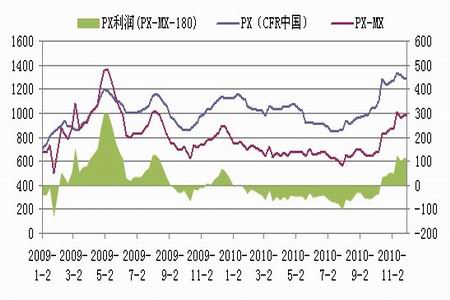

图13 PX进口量

图为PX进口量走势图。(图片来源:冠华期货)

四、产业链下游市场分析

PTA主要用于和乙二醇(MEG)生成聚酯PET,再通过聚酯生产出涤纶化纤,涤纶化纤主要用于纺织。所以在分析PTA产业链下游市场时,我们关注的是涤纶产品、纺织品市场价格波动和未来预期。

(一)、终端需求迟滞,涤纶价格持续回落

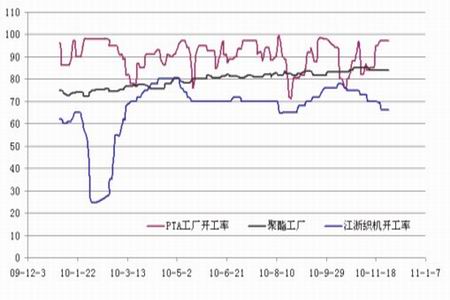

在终端市场上,因市场暴涨暴跌后,纺织企业多观望占据主导,消耗前期库存,进入11月末,江浙织机的开工率下降到66%左右,比节能减排时70%还低,终端需求的稍显迟滞,直接影响到上游产品的价格传递,11月中下旬,涤纶价格快速回落。其中,涤纶短纤跌幅达到6600元/吨,POY跌幅达4400元/吨,DTY的跌幅更是达到5200元/吨,FDY跌幅达4300元/吨,基本跌回11月初水平。虽然涤纶产品价格跌回11月初的水平,但是市场购销却持续清淡,各产品偏高的利润,使得价格仍有下调的空间,市场疲弱态势难改。

目前,聚酯工厂开工率仍维持在80%以上,库存出现增加,长丝库存已经由11月中旬的4-8天上升至目前的10-14天,短纤库存由-16.7天回升至-7.7天,欠货现象依旧存在,但较前期已经明显缓解。

总之,涤纶产品的暴涨暴跌,加剧了市场的弱势调整,且随着纺织进入淡季,下游企业开工率下降,需求力度偏弱,短期多以消化前期库存为主,而供应端压力不减,因而12月涤纶价格仍将继续向下寻求支撑。

图14 PTA与涤纶价格对比图

图为PTA与涤纶价格对比图。(图片来源:冠华期货)

图15 涤纶FDY价格与利润相关走势图

图为涤纶FDY价格与利润相关走势图。(图片来源:冠华期货)

(二)、纺织品出口增速放缓,月度出口额下滑

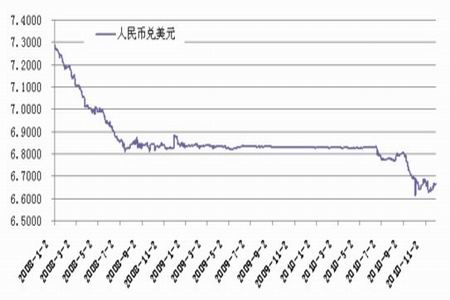

今年1-10月,我国纺织品服装累计出口1676.1 亿美元,同比增长22.98%。其中,纺织品累计出口626.2 亿美元,服装累计出口1050 亿美元,增速分别为29.4%和19.45%,出口金额虽然继续保持增长,但是进入四季度增长幅度有所放缓。前三季度,纺织品、服装出口额在出口订单增加和出口产品价格提高等因素推动下,保持大幅增长;而进入四季度,由于人民币升值压力和欧盟订单的减少,10月份出口额增速出现下滑。从10月出口数据看,纺织品出口为60.89亿美元,同比增速为11.17%,服装出口为125.04亿美元,同比增速为45.5%,纺织品出口增速又小于服装出口增速。

笔者认为在11月,国内纺织原料大起大落和人民币升值压力不减的情况下,纺织生产企业接受海外订单有限,因而11月出口下滑或成必然。随着圣诞节的到来,来自欧美的订单将继续减少,预计12月纺织品出口或进一步走低。

图16 人民币兑美元走势图

图为人民币兑美元走势图。(图片来源:冠华期货)

图17 纺织品出口值累计及同比增速

图为PTA产业链开工率走势图。(图片来源:冠华期货)

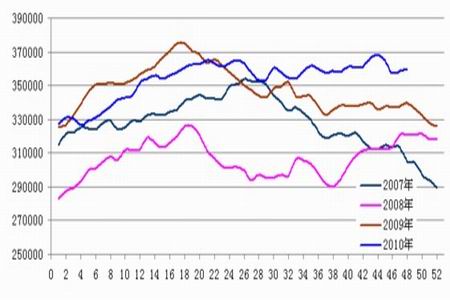

五、PTA供需情况分析

从供给来看,经过前期的检修,珠海BP、上海亚东、蓬威石化等多家PTA生产装置在11月中下旬恢复开车,PTA工厂的开工率呈现上升趋势,国内PTA月度供应将增加20万吨以上;而其他如韩国三南、中美石油、印度三菱等海外PTA装置也重新启动。因而在12月PTA需求淡季的情况下,供应端凸现压力。

从需求来看,11月份以来聚酯产品先暴涨后暴跌,市场心态饱受打击,织造企业退单、毁单现象层出不穷,聚酯交投趋淡,聚酯工厂整体库存水平上升至12天附近,但是聚酯开工负荷保持较高水平,短期仍会对PTA的需求仍会保持旺盛。

目前,下游织造企业,内销订单基本已经结束,外销订单已然进入年末扫尾阶段,在新订单未及下达之前,纺织市场淡季局面难改,因而市场对聚酯产品的需求难以出现明显好转。预期在12月聚酯市场处于低迷行情之中,且会传导给上游PTA生产企业。

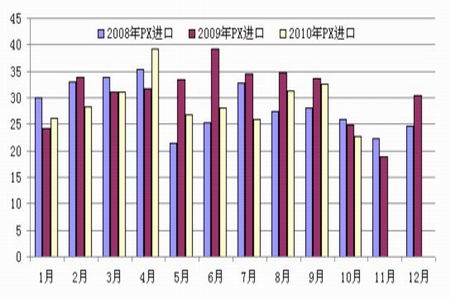

图18 PTA产业链开工率

图为PTA产业链开工率走势图。(图片来源:冠华期货)

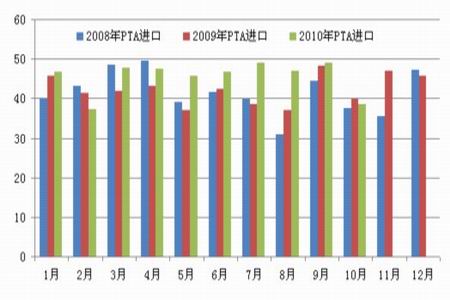

图19 PTA进口量比较图

图为PTA进口量比较图。(图片来源:冠华期货)

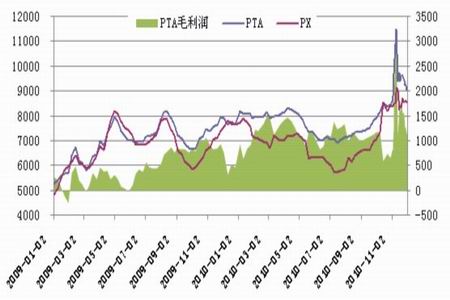

从利润来看,今年以来PTA生产企业的利润总体保持在千元以上,但是我们认为12月中美炼厂的开工率会保持高位,石脑油的供给增加毋庸置疑,因而PX的供应量将会有所增加,PX价格稍显弱势,而且PTA供需端的压力和潜在的库存将使PTA生产企业利润进一步下滑,有跌破千元的可能。

图20 PTA利润与价格相关图

图为PTA利润与价格相关图。(图片来源:冠华期货)

笔者认为,随着纺织开工率的下降,PTA生产企业开工率将有下降的可能性,月度进口量或将低于40万吨,社会库存将上升,而聚酯消费的低迷,令PTA价格传导能力下降,PTA价格有弱势走低的可能。

六、PTA期货行情展望

基于以上分析,我们可以对12月PTA期货行情做以下展望:

首先从宏观经济来看,一方面,面对就业状况无明显改善的情况下,美联储有望加快量化宽松政策实施步伐。另一方面,国内货币政策转向稳健,在未来一段时间将采取“量、价”策略,收回额外流动性,但是12月流动性仍将充裕。

其次从产业链来看,中美对馏分油的需求,炼厂开工率将高位运行,石脑油和MX的供应量将上升,PX价格有走弱需求。随着江浙织机开工率将下降,对聚酯的需求将减弱,面对供需两端趋弱的情形,而较高的开工率和潜在的库存力压12月PTA价格先于PX走弱,PTA价格向下寻求支撑的必要。

最后从期现价差来看,前期现货交投活跃区间在8600-11000元,因而可以推断9000元附近是密集成交区,根据期现常有600元稳定价差推断,在当前下游需求偏弱的情况下,PTA1105合约将在9700元附近有较大的阻力。

总之,PTA在供应增加,需求减弱以及货币政策转向稳健的情况下,期现价差的影响将使PTA近期可能会出现回调向下的行情,建议投资者在布林通道中轨附近保持空头策略,而充裕的流动性仍可以使投资者在60日均线附近保持多头策略。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文