纵观2013年PTA市场弱势尽显,整体呈现前高后低走势,运行区间逐步下移。年初,亚洲PX价格坚挺及下游备货推动PTA出现短暂冲高走势;春节过后,受宏观氛围不佳、亚洲PX合同价谈判未果及新增产能投产预期等因素影响,PTA出现深幅下跌的走势;三季度初,由于PTA生产装置大幅检修,PX价格止跌回升带动生产成本上行,PTA价格出现震荡回升行情;步入四季度,美国政府停摆重创全球金融市场,PTA检修装置重启,下游需求呈现旺季不旺,供需宽松使得PTA价格呈现震荡走弱行情。展望2014年,美联储缓步缩减QE规模、亚洲PX新增产能集中投放、国内PTA大型装置投产等因素将使得PTA维持熊市行情;同时由于行业持续亏损,生产企业将可能采取降低开工率限产保价,下游纺织服装进入补库存周期,PTA可能出现阶段性的超跌反弹走势,但上行空间相对受限。预计2014年PTA期价维持弱势格局,运行区间将维持低位,期价将主要处于6400-8200区间运行。操作策略上,7800上方以空头思路为主,待期价跌破6800关口,可适当寻找超跌反弹机会,整体上维持偏空思路。

第一部分 2013年PTA市场行情回顾

纵观2013年PTA市场弱势尽显,整体呈现前高后低走势,运行区间逐步下移。年初,亚洲PX价格坚挺推动PTA出现短暂冲高走势,春节过后,受宏观氛围不佳、亚洲PX合同价谈判未果及新增产能投产预期等因素影响,PTA出现深幅下跌的走势,三季度初,由于PTA生产装置大幅检修,PX价格止跌回升带动生产成本上行,PTA价格出现震荡回升行情;步入四季度,美国政府停摆重创全球金融市场,PTA检修装置重启,下游需求呈现旺季不旺,供需宽松使得PTA价格呈现震荡走弱行情。大致将其分为以下四个阶段:

第一阶段,震荡冲高期(2013年1月-2013年2月)

1月初,国内外宏观氛围较为乐观,在PX价格表现坚挺以及下游节前备货等因素支撑下,郑州PTA期价延续2012年底的涨势,呈现冲高走势,PTA指数从8350元/吨一线逐步上行至9000元/吨关口,创出年内高点。内盘现货价格报盘8700元/吨至9000元/吨,外盘价格报1170美元至1210美元/吨附近。

第二阶段,深幅调整期(2013年2月-2013年6月)

自2月中下旬开始,国内出台“国五条”压制金融市场信心,美联储缩减QE传闻预期打压原油走势,亚洲PX价格也逐步回落,受宏观氛围利空及下游产销不佳等因素拖累,PTA期价呈现大幅回落,PTA指数从8900元/吨关口快速回落至8000元/吨关口。进入3月份,亚洲PX合同价谈判谈判失败,PX现货价格出现剧烈调整,从1700美元/吨关口持续回落至1370美元/吨;PTA期价延续跌势,持续下挫至7400元/吨一线,较2月上旬的高点下跌接近1500元/吨,跌幅超过16%。内盘现货价格在从8800元/吨持续下调至7600元/吨左右、外盘从1200美元下跌至1050美元/吨附近。4月中下旬至6月初,由于恰逢五一假期,下游聚酯产销逐步回落,PTA装置开工率大幅下滑,使得PX库存高企,市场交投积极性受到打压,5月亚洲ACP价格流产,PX主要厂家下调5月合约倡导价格。PTA期价维持在7600元/吨至8000元/吨区间波动。现货市场波动不大,内盘现货价格报盘7600元/吨至7900元/吨,外盘价格报1020美元至1080美元/吨附近。

6月底时,国内的“钱荒”问题打压金融市场,上证股指跌破2000点大关创4年来年新低,市场各方加剧了对融资成本的担忧,在利空消息笼罩的背景下,PTA市场价格出现短暂下挫走势。

第三阶段,弱势反弹期(2013年7月-2013年8月)

7月份,国内的“钱荒”问题缓解,国际油价大幅上涨至2年来新高,随着韩国S-Oil和埃克森美孚的ACP价格尘埃落定,7月份亚洲ACP价格定调1410美元/吨CFR,亚洲PX商谈价格持续上涨带动PTA 价格出现反弹走势,PTA期价重回至8000元/吨关口上方。内盘现货价格在从7600元/吨逐步回升至7800元/吨左右,外盘从1050美元上涨至1120美元/吨附近。

第四阶段,回落探底期(2013年9月-2013年12月)

步入9月份,随着PTA装置开工率持续回升,供应压力逐步显现,而下游涤纶市场气氛偏弱,终端纺织市场启动的较往年慢,整体供需呈现宽松,PTA期价承压回落,PTA期价从8000元/吨逐步回落7750元/吨一线。现货市场窄幅整理,内盘现货价格报盘7600元/吨至7700元/吨,外盘价格报1050美元至1080美元/吨附近。

10月中下旬,由于美国政府停摆,对全球金融市场造成重创,原油价格大幅下滑,国内商品市场也出现动荡,PTA市场也承压下挫,PTA期价逐步回落至7500元/吨关口;现货市场呈现阴跌走势,内盘现货价格从7600元/吨回落至7400元/吨,外盘价格从1060美元下调至1000美元/吨附近。

11-12月,国内流动性趋紧压制市场,上游PX价格呈现高位整理,PTA装置开工率回升使得供应继续增加,下游需求难有起色,PTA期价维持弱势探底,逐步下探至7300关口。

图1:PTA指数日K线图(2013年1月-2013年12月)

资料来源:文华财经

图2:国内外PTA现货价格走势

第二部分2014年PTA行情展望分析

一、宏观经济分析

(一)国内外经济环境

国际方面,受益于宽松货币政策延续和财政拖累减弱,美国经济将继续温和复苏,消费和企业投资或将成为主要推动力;欧元区经济有望触底回升,新兴市场由于受到内部增长分化和发达国家货币政策不确定性的两方面的困扰,或维持弱势。根据IMF发布的世界经济展望,2014 年全球经济预计增长3.6%,较2013年提升0.7个百分点,其中发达国家增长2%,提升0.8个百分点,发展中国家增长5.1%,提升0.6 个百分点。 国内方面,十八大三中全会定调“全面改革”,中央经济工作会议定调“稳中有进”。

国新一轮改革将推动经济结构转型升级,经济增长将逐步企稳,下行风险相对有限,预计2014年GDP增速为7.6%左右,同比增速呈现前高后低格局,全年CPI同比增长约3.1%,通胀压力小幅回升。

展望2014年,随着全球宽松货币政策持续及主要经济体增长企稳,全球经济在2014年或将迎来同步复苏。

(二)流动性因素

流动性方面,中国央行将维持中性偏紧的货币政策,其关注焦点是如何盘活资金存量。日本、欧元区央行将维持宽松的货币政策。市场焦点将集中于美联储,伴随着美国经济持续好转,美国失业率回落,预计在失业率稳定到7%以后,美联储将逐步缩减QE规模,但由于通胀仍处于低位,且美国就业市场情况复杂,退出过程将可能比较漫长。美联储货币政策转向可能产生多方面的影响,美国国债收益率将走高;资金从新兴市场流回美国,新兴市场股市将发生较大波动;强势美元和利率上行可能对大宗商品价格整体施压。

二、产业链供需分析

(一)、PX供应状况

1、国内产能增速较慢 对外依存度高

我国是世界上最大的聚酯(PET)生产国, 到2012 年底PET产能3880万吨。由于其原料对二甲苯(PX)来自于传统石化路线,国内供应严重不足,2006年,我国PTA产能900万吨,PX产能290万吨,缺口160万吨;2012年,PX缺口近470万吨。国内PX供应缺口日益扩大使得进口剧增,2012年净进口量约610万吨,2013年净进口量预计将超过850万吨。受环保因素制约和公共舆论影响(特别是在沿海地区),国内石化路线的PX产能增速较为缓慢。由于国内PTA的产能将快速增长,预计到2015年底产能达到5000万吨/年,假设开工率继续保持在70%左右,以生产PTA的PX单耗为0.66来计算,生产3500万吨PTA将需要2310万吨PX。根据国内在建、拟建计划,2015年中国PX需求量将达2200万吨左右,如果目前国内拟建的装置不能如期建设,则2015年进口量将超过1100万吨。

图3:中国PX产能与自给率

2、PX产能投产加速,供应格局趋于缓和

全球PX的总产能约为3900万至4000万吨,亚洲大约在2800万至3000万吨,约占75%的份额。2013年全球新增的PX产能预计为500万吨,而2014、2015年将预计分别达到690万吨和450万吨。PX新增的产能主要集中在亚洲地区,2013年亚洲地区投产的PX装置在3套以上,投产后最大新增产能将达到300万吨左右,可供450万吨PTA的生产。韩国HC石化位于瑞山的80万吨/年PX装置于2013年1月开启工业性生产。腾龙芳烃位于福建省古雷的新160万吨/年PX装置于2013年四季度投产。中石化海南炼化60万吨/年PX装置计划2013年12月底投产。四川彭州石化、印度石油天然气公司芒格洛尔石化有限公司(OMPL)、沙特阿美等PX项目推迟至2014年一季度投产。韩国SK Global、SK与JX合资、三星[微博]道达尔、新加坡九龙芳烃在内的超过2350万吨新增产能也将在2014年陆续投产。

由于韩国、中国、沙特等亚洲地区国家的新产能明显增加,2014年PX新增产能投放步伐加快,预计整体供应格局趋于缓和,全球PX市场将可能出现供应过剩的状况,供应瓶颈将进一步向上游MX、石脑油环节转化,PX环节的利润将趋于回落。

表1、2013-2014年亚洲PX新增产能预估表

3、PX进口量增幅明显

海关数据显示,2013年10月我国PX进口量67.04万吨,进口平均单价1503.62美元吨;1-10月PX进口量742.02万吨,同比大幅增长45.3%,远高于2012年的628.6万吨,前10月进口平均单价1537美元/吨,较2012年的进口均价1508美元/吨出现上涨。整体上,2011年以来,PX的进口单价维持在高位水平。

由于国内PX产能增幅较为缓慢,PTA新增产能扩张导致PX的进口需求急剧增长,PX对外依存度维持较高水平。预计2014年PX进口量将有望维持增长,但随着国内几大PX装置投产,进口增幅将会逐步趋缓。

图4:PX月度进口量及报关均价图

(二)上游原料走势

2014 年全球经济温和复苏,原油需求有望温和增长,伊拉克、利比亚、叙利亚、埃及在内的中东和北非等地缘政治因素不确定性困扰供应,对油价构成一定提振;但全球供应增产潜力高于需求的回升,伊拉克、利比亚及伊朗供给可能恢复,同时美联储缩减QE预期、伊朗核谈判进展以及页岩气等新能源的替代,对油价上行空间构成压制。预计2014年Brent 油价将处于85-116 美元/桶区间,WTI 油价将在75-110 美元/桶区间波动,整体波动区间较2013年小幅回落,并且呈现前高后低的态势。

由于韩国、中国、沙特等亚洲地区国家的新装置大幅投产,2014年PX新增产能投放步伐加快,预计整体供应格局趋于缓和,全球PX市场将可能出现供应过剩的状况,供应瓶颈将进一步向上游MX、石脑油环节转化,PX环节的利润将趋于回落,PX行业的议价能力减弱,生产成本对PTA的支撑力度将有所减弱。

图5:上游原料价格走势

(三)PTA供需状况

1、 PTA产能增幅显著

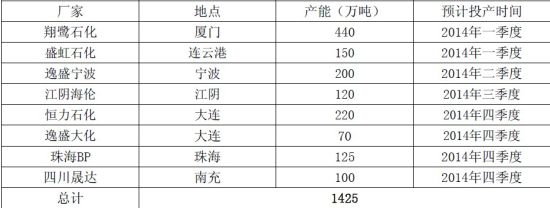

供需延续宽松格局 截止2013年11月,国内PTA产能为3350万吨左右,较2012年小幅增长。由于PTA行业持续亏损,原计划投产的翔鹭石化420万吨、逸盛宁波340万等大规模装置延期至2014年一季度。预计2014 年国内PTA 新增产能在1425 万吨左右,总产能达到4800万吨左右,按照平均开工率70%来计算,产量预计在3360 万吨左右,整体供应维持宽松格局。

表2:2014 中国PTA 新增产能预估表

图6:中国PTA产能预估

2、PTA生产商持续亏损

合同价逐步走低 2013年一季度,由于亚洲PX价格保持高位,PTA成本持续攀升,而国内PTA产能扩张及下游需求不振压制PTA现货价格走势,PTA生产商持续处于亏损,动态生产从亏损300元/吨逐步扩大至亏损800元/吨。伴随着生产企业亏损幅度的加大,国内PTA装置开工率从75%逐步回落至55%。3、4月份,随着PTA检修装置逐步增加以及新增产能推迟投产,开工率逐步回落至50%-55%。由于3月亚洲PX合同价谈判失败及PTA开工率降至低位等因素影响,亚洲PX价格出现明显下跌,PTA生产成本下降,动态亏损缩窄到100至300元/吨;5月份后,PTA生产的亏损幅度缩窄到200元/吨以内,随着亏损幅度收窄,国内PTA检修装置逐步重启,开工率从48%逐步回升至70%。步入8月份,国内PTA装置开工率维持70%至80%左右,亚洲PX回升至1400美元/吨上方,PTA现货上涨乏力,维持区间波动态势,PTA生产的亏损幅度重新扩大到500-650元/吨;四季度,PTA检修装置减少,开工率继续回升70%至86%左右,亚洲PX价格维持在1380-1450美元/吨,PTA现货呈现阴跌走势,PTA生产的亏损幅度维持在400-700元/吨。

合同货价格方面,1月份,国内生产商合同货结算价格报于9200元/吨的年内高点,随后逐步下调,12月合同货结算价报至7635元/吨,下跌1565元/吨,跌幅为17%,全年合同货结算价均价为8190元/吨。

2013年国内PTA行业平均装置加工率维持在71.5%左右,产能过剩压力使得生产企业整体维持亏损局面。2014年,国内几个大型装置计划投产,产能面临严重过剩局面,这将对PTA价格较强打压,预计PTA行业将继续面临亏损局面,生产企业将不得不实施限产保价,整体开工率有望降至70%以下,这将一定程度上缓和产能急剧扩张带来的供应压力。

图7:PTA产业链装置负荷

图8:PTA现货价格与利润图

图9:翔鹭石化PTA合同报价

2、PTA进口量大幅回落

海关公布数据显示,2013年10月份我国PTA进口量15.71万吨,报关平均单价1101美元/吨;1-10月份PTA进口量共计183.24万吨,同比大幅下降50.8%,进口平均单价1120美元/吨,较2011年的进口均价1090美元/吨小幅上涨。 由于国内PTA产能大幅释放,PTA产量持续增长,这使得对PTA的进口需求继续萎缩。若国内在建的几套大装置如期投产,预计2014年PTA进口量将呈现进一步回落态势。

图10:PTA月度进口量及报关均价

3、郑商所PTA仓单处于高位

2013年以来,郑商所的PTA仓单经历两轮大幅增长的过程,年初PTA仓单逐步增加,从2000张增加至15000张;5月后,随着1405合约交割,仓单出现小幅减少,回落至8000张左右;三季度PTA仓单持续增加至30000张的高位,随后由于1409合约交割后仓单集中注销,仓单出现快速流出;10月后,仓单再度迅速增加,截止12月下旬,PTA仓单逼近35000张的高位水平。今年以来,PTA供应趋于宽松,期现套利及卖出套期保值操作增多,注册仓单持续增加对期价构成压制;预计2014年PTA的供需格局维持宽松,交易所仓单将维持较高水平。

图11:PTA仓单期价走势

(四)聚酯化纤行业情况

1、化纤产量保持增长

据国家统计局公布的数据显示,2013年11月,我国化学纤维产量为369.7万吨,同比增加15.1万吨,增幅8.42%。1-11月化纤产量累计为3412.87万吨,同比增长7.83%。2013年11月,我国聚酯产量为109.41万吨,同比增长5.14%。1-11月聚酯产量累计为1117.83万吨,同比增长4.32%,整体增幅高于2012年。

随着聚酯产能的陆续投放及下游纺织服装趋于回暖,预计2014年化纤、聚酯产量有望保持增长,增幅维持在4%-6%左右。

图12:2009-2013年化纤月度产量

图13:2009-2013年聚酯月度产量

2、聚酯涤纶产能增速放缓

据统计,2013年1-11月聚合体新增产能为393万吨,加上12月份可能投产的4套装置(其中一套扬州宝生装置为原先华源蕾迪斯即华润淘汰老装置),仅为488万吨(刨除宝生,有效新增产能为473万吨),相比2012年逾600万吨的新增产能,增速出现下降。新增产能主要以涤纶长丝为主,瓶级切片和涤纶短纤也将有一定增长。截止2013年底,预计国内聚合体产能为4450万吨左右。中国化学(7.13, -0.02, -0.28%)纤维工业协会提供的数据显示,2013年前三季度我国涤纶行业实现利润总额52.36亿元,比去年同期减少了9.93亿元。行业利润下滑,主要原因是涤纶产业链供需的失衡。

图14:2009-2013年涤纶纤维月度产量图

表3:2013年聚酯新增产能

(五)纺织服装行业情况

1、纺织业景气度缓慢回升

2013年11月,我国规模以上企业纱线总产量约为343.77万吨,环比增加4.38%,较去年同期相比增长7.24%。1-11月,我国规模以上企业纱线总产量累计约达3292.03万吨,同比增加8.28%。2013年11月,我国规模以上企业布总产量约达65.03亿米,较去年同期相比下降0.33%。1-11月,我国规模以上企业布总产量累计约达616.88亿米,同比增长5.65%。

2013年,纺织制造业在出口持续回暖和棉价差高位窄幅波动下,行业效益明显回升,纺织制造业1-10月份行业利润增速回升至21.5%,服装制造业1-10月份行业利润增速回升至11.6%,此外纺织制造业的固定资产投资增速亦明显回升。

图15:全国规模以上企业纱产量

图16:全国规模以上企业布产量

2、纺织服装出口逐步回升

据海关总署公布的数据测算后显示,2013年1-11月我国纺织品服装累计出口2580.03亿美元,同比增长11.8%,增速较1-10月份的11.3%小幅上升了0.5个百分点。其中,纺织品出口972.11美元,同比增长了11.5%,服装及其附件出口1607.92亿美元,同比增长12%。从环比数据看,11月出口增速小幅回升,11月份纺织品服装出口244.58亿美元,较10月份环比上升1.5%,单月出口额仍处于年终较低水平。其中,纺织品出口94.62美元,服装及其附件出口149.96 亿美元。

由于2012年同期基数的影响,单季度增速有所波动,一季度增速为全年最高,达到15.73%,二季度下滑至个位数增长,三、四季度恢复至双位数增长。当前,影响纺织行业经济运行的国际市场前景预期基本稳定,出口环境不会出现剧烈波动,随着发达经济体经济复苏得到确认,外需增速有望继续改善。预测2014年纺织业出口增速仍将保持稳定,整体呈现弱复苏态势。

3、纺织服装零售额增速放缓

国家统计局数据显示,今年1-11月,限额以上服装鞋帽、针、纺织品类零售总额为亿10082元,同比增长13.8%;11月份限额以上服装鞋帽、针、纺织品类零售额为1138亿元,同比增长9.4%。整体上,前11 月服装鞋帽类零售额增速低于前三季度的增长,也低于上年同期。分季度来看行业的零售增速有所反复,整体难以摆脱向下的趋势,二季度行业零售增速短暂反弹至20%以上,三、四季度再度低迷。分结构来看,一线城市服装消费增速明显不如二、三线城市但需求并不是太弱,结合当前零售环节来看,大型零售企业品牌服装受到网上零售、快时尚的冲击下,以及自身价格过高的因素,销售增长的确面临较大的压力。但整体来看,2013年国内服装企业去库存初步完成后,2014年将进入补库存周期,内需将有望增加。

图17:中国纺织品月度出口图

图18:中国服装(8.78, -0.30, -3.30%)月度出口图

三、结论

综合来看,2014年全球经济延续温和复苏,欧美经济复苏有望提振外贸出口,国内深化改革将继续促进内需,需求端有望缓慢改善;货币政策方面,中国货币政策将维持中性偏紧,欧元区及日本维持宽松货币政策,而美联储缓步实施退出QE举措,强势美元和利率潜在上行预期可能对大宗商品价格整体施压。

产业链供需方面,亚洲主要PX新增产能集中投产,供应局势将逐步缓和,PX生产商的议价能力面临削弱,生产成本对PTA价格的支撑力度将趋于弱化,聚酯产业链的供应瓶颈将集中在上游MX、石脑油行业,利润也将向MX、石脑油行业转移。2013年国内PTA行业产能增幅放缓,市场继续处于消化产能时期,行业持续处于亏损局面,部分大型装置推迟至2014年投产,若装置如期投产,预计2014 年PTA 新增产能在1425 万吨左右,总产能达到4800万吨左右,按照平均开工率70%来计算,产量预计在3360 万吨左右,PTA供应将面临严重过剩,行业景气维持低位,若是生产厂商能实行限产保价措施,将一定程度缓和供应压力,PTA行业将维持在盈亏线上下波动。下游需求方面,聚酯行业产能增速放缓,化纤、聚酯产量有望保持增长,增幅维持在4%-6%左右。纺织服装行业处于周期见底后缓慢趋势向上升的过程,纺织品出口增速呈现改善态势,内销市场增速继续放缓,纺织业整体库存水平已降至历史降低水平,基本完成去库存化,2014年将进入补库存周期,国内需求将有望逐步增加。欧美经济体经济复苏得到确认,外需增速有望继续改善。预测2014年纺织业出口增速仍将保持稳定,整体呈现弱复苏态势。整体上供需维持宽松格局。

展望2014年,美联储缓步缩减QE规模、亚洲PX新增产能集中投放、国内PTA大型装置投产等因素将使得PTA维持熊市行情;同时由于行业持续亏损,生产企业将可能采取降低开工率限产保价,下游纺织服装进入补库存周期,PTA可能出现阶段性的超跌反弹走势,但上行空间相对受限。预计2014年PTA期价维持弱势格局,运行区间将维持低位,期价将主要处于6400-8200区间运行。操作策略上,7800上方以空头思路为主,待期价跌破6800关口,可适当寻找超跌反弹机会,整体上维持偏空思路。

附表、国内主要PTA企业合同货报价

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文