通过深度分析海澜之家财报发现,海澜之家存在存货高企,主要产品收入下滑;供应商存在巨额资金占用与30亿元的退货风险;渠道商单店收入下滑等问题。通过海澜之家招牌旗舰店关闭或也说明了其线下门店运营艰难。

经过记者剖析,海澜之家存在的三大方面问题似乎说明公司的商业模式面临挑战。

2017年海澜之家存在逾30亿元的退货。曾有投资者质疑巨大的退货是否会被剪标低价处理,海澜之家官方予以否认。经过新浪财经初步估算,其通过海一家及二次采购消化滞销退货金额约为8亿元,那剩下逾22亿元的存货去向成谜。

2018年6月12日,做空机构GMT发布一份做空报告,质疑以安踏体育为代表的港股运动鞋服公司财务报表造假。GMT提出具体质疑主要为,其一是过强的盈利能力;其二是可能存在配合收入虚增衍生了大量现金流;其三是存货异常等问题。

记者在分析海澜之家年报发现,其净资产收益率远高于同行,其2015年至2017年这三年现金分红累计高达58亿元其现金流看似不差,但是同时也因为存货相关问题被上交所质询等。

基于业内分析的以上三点相似性,新浪财经进一步深度复盘其商业模式,探析这种轻资产运营是否可以为继。记者分别从海澜之家自身、供应商及渠道商等不同维度分析得知,公司轻资产运营模式的持续性值得推敲。

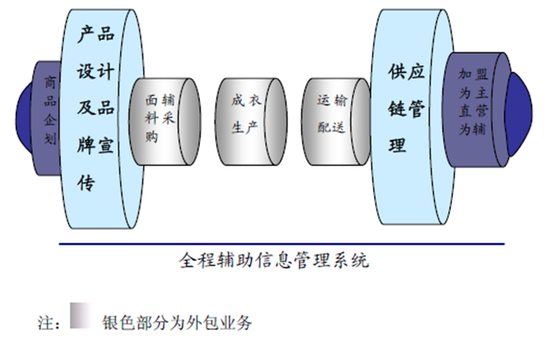

海澜之家轻资产运营“哑铃型”模式

海澜之家将生产环节和部分销售渠道大部分或者完全外包,把公司经营的重点放在品牌运营、产品设计和供应链管理环节,属于典型的“轻资产”运营。

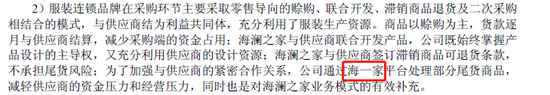

采购模式上,大部分产品以包工包料方式外包生产。公司在采购环节主要采取零售导向的赊购、联合开发与滞销商品退货相结合的模式。“海澜之家”品牌主要采用零售导向的赊购模式,除对部分供应商预付小部分(一般不超过30%)的货款外,货款的支付以零售为导向,结合货物实际销售情况,逐月与供应商结算。此外,海澜之家与大部分供应商签订附滞销商品可退货条款的采购合同,除不合格品和质量有问题的商品可退货外,还约定了一定期限后(一般为两个适销季节)依然滞销的商品可以退货。即海澜之家既能占用供应商资金,又能让供应商承担退货损失风险。

销售模式上,主要通过加盟店委托代销,部分通过商场店委托代销,直营店销售比例较小。加盟商承担房租、装修、人工成本等较大运营成本,而海澜之家仅输出货物及相关管理经验等。2014年前,海澜之家的加盟模式是,合同期5年,加盟商需要一次性拿出200万元,其中100万元作为押金交给海澜之家。此外,加盟商只要每年缴纳6万元管理费用,公司保证加盟商保底回报为5年累计税前利润100万元。2014年后,其加盟模式变为不需要再缴纳100万元押金,相应的保底回报也被取消。

这种重两端轻中间又称“哑铃型”业务模式,见下图:

一 上压供应商下压渠道商的轻资产模式难以为继?

不禁有人会问,上下游相对海澜之家很弱势,那这种商业模式是否合理呢?要理清这商业关系的合理性可以分别从海澜之家、供应商、加盟商这三个维度去解剖。

(一)海澜之家存货高企周转欠佳 主要品牌收入增速下滑

在海澜之家现行的主要经营模式下,海澜之家、供应商和加盟商成为利益共同体,产品的畅销与否直接决定各方获利与否,一旦产品出现严重滞销,各方组成的利益共同体将难以维持。

先比较同行业周转天数。存货周转天数往往某种程度上能代表公司产品畅销程度。新浪财经

根据可比样本公司选取9家上市公司(公司分别为为雅戈尔(7.450,0.21, 2.90%)、报喜鸟(3.500, 0.00, 0.00%)、七匹狼(7.760, 0.13,1.70%)、摩登大道(9.610, 0.00, 0.00%)、步森股份(15.140, 0.00,0.00%)、乔治白(5.540, 0.06, 1.09%)、九牧王(14.620, 0.00, 0.00%)、红豆股份(4.300, 0.24, 5.91%)、希努尔(14.220, 0.00, 0.00%)), 2017年数据来源为上市公司定期报告。新浪财经通过比较发现,2017年海澜之家存货周转天数为283天,但是这9家可比上市公司存货周转天数平均为250天,这说明2017年海澜之家存货周转天数高于同行业。同时,2015年至2017年,公司存货账面价值分别为95.7亿元、86.3亿元及84.9亿元,占各期流动资产的比例分别为50.81%、46.03%及48.14%,占总资产比例分别为40.87%、35.41%及33.84%。截止2018年第一季度,在主打男装同品类中,雅戈尔、报喜鸟及七匹狼存货占总资产之比在分别为16%、18%及9%,该比例远低于海澜之家一季度的32%。这些数据说明海澜之家存货存在规模较大而周转效率低于同行的情况。

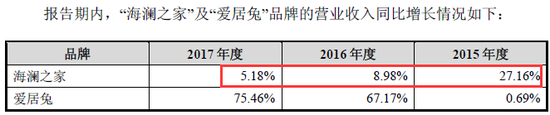

存货周转效率的强弱将会直接传递至收入端。我们再看看海澜之家这三年收入增长情况。2015年、2016年及2017年,公司主营业务收入分别为154亿元、165亿元及178亿元。新浪财经发现,收入主要贡献为海澜之家系列品牌,近三年中该系列品牌收入占当期收入之比分别为83.58%,84.93%及82.76%,但是该品牌收入增幅从2015年的27.16%下滑至2016年的8.98%,2017年较上年同比增长5.18%。即说明第一大收入贡献源增速在逐年下滑。

值得一提的是,海澜之家2015年存货周转天数为303天,2016年存货周转天数为312天,存货周转效率在下降,但是2017年存货周转天数骤降至277天。主要收入增速下滑,但是存货周转却骤升,这似乎有背常理。突然提高的存货周转率也引起上交所质询,企业给出简单的理由是因为第一季度与第四度为销售旺季。但是新浪财经根据其季节销售旺季描述发现,其下半年为服饰行业销售旺季即第三季度与第四季,这解释理由似乎存疑点。同时,新浪财经发现,2017年其存货退货金额高达30亿元,这是否跟存货周转率提高有关联呢?

(二)供应商巨额资金被占用 退货金额高达30亿元

在海澜之家这种商业模式中,供应商既承担资金占用成本,还承担退货损失风险,这种双重风险商业逻辑似乎有背常理。

2015年至2017年,公司应付账款期末余额分别为79亿元、75亿元及67亿元。占负债总额的比例分别为52.45%、52.62%及48.21%,公司应付账款主要是尚未支付供应商的商品采购款。新浪财经进一步粗略计算其应付账款周转天数分别为241天、268天及230天,这说明海澜之家占用供应商资金周期较长。如果依照9个月左右的账期并按6%的资金成本粗略估算,三年累计资金成本约为10亿元左右。这说明供应商被占用的资金成本较大。

再看看退货情况。比对退货金额的历史数据发现,2009年海澜之家退货金额为7800万元,退货金额占当期存货期初余额比例为10%左右;2017年海澜之家退货金额高达30亿元,退货金额占当期存货期初余额比例为高达35%。2017年收入是2009年的约13倍,但是2017年退货金额是2009年的38倍。这说明退货金额远超其历史水平。暴增的30亿元退货款,是否超出供应商风险承受范围呢?值得一提的是,新浪财经查阅2017年报告期前五大供应商前五名供应商采购额合计16.5亿元,占年度采购总额15.59%,同时历年公告数据显示其供应商数量至少200家以上。这或说明其供应商比较分散,且分散的供应商抗风险能力或较弱。

综上可以看出,无论是从资金占用额度及占用成本还是从高于历史水平的退货金额,供应商承担了巨大的投资双风险。这种风险或已经超出供应商可承受范围。如果海澜之家一旦发生滞销,供应商的这种风险将会持续被加持,那这种模式似乎背离其所谓利益共同体一说。

(三)主要品牌单店收入逐年下滑 招牌旗舰自营店关闭

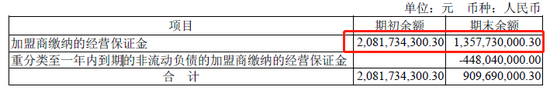

不仅供应商被资金占用,加盟商也被海澜之家以保证金方式被占用。2015年至2017年,海澜之家向加盟商收取的特许经营保证金账面余额分别为25.3亿元、20亿元及13.5亿元。不仅承担押金被占用,渠道商还需承担房租、人工等相关运营费用。资金被占用同时承担最大部分的运营成本,那单店收入增效如何呢?

记者发现,在开业超过12个月的单店销售收入中,海澜之家品牌单店收入逐年下降,从2015年370万元/店下降至2017年325万元/店。爱居兔的单店收入于2017年也出现下滑,下跌9%左右。这说明单店收入增速放缓。但是其成本端又如何呢?

看成本端可以从海澜之家的自营门店中的招牌门店-王府井(20.440,0.24, 1.19%)店关闭说起。据公开信息发现,海澜之家近日关闭了该品牌在王府井面积最大的旗舰店,该店因面积大于一般门店被誉为海澜之家旗舰店,但目前该店内展架已被清空。海澜之家王府井大街店于2015年开业,约400㎡的空间里集合主品牌“海澜之家”以及“海一家”。有业内人士认为,海澜之家如今选择关闭王府井大街店,极有可能是因为王府井商圈租金成本过高,而广告效应所带来的收益不足以支撑该店的租金成本。这自营门店关闭或说明门店运营成本较大。

值得一提的是,近年来,我国房价上升导致商业物业租金整体上涨,进而增加了服装行业的经营成本。服装行业属于劳动密集型行业,由于我国人口红利的减少,劳动力成本不断上升,使得服装行业经营成本不断上升。由于渠道商承担了房租与人工等经营成本,使得其利润被压缩将是必然趋势。

综上所述,加盟商收入端出现放缓趋势,成本端有扩大趋势,在这种经营环境背景下,加盟商还在承担资金被占用的风险。这似乎也有背其所为利益共同体一说。

海澜之家存货高企,主要产品收入下滑;供应商存在巨额资金占用与30亿元的退货风险;渠道商单店收入下滑,海澜之家招牌旗舰店关闭或进一步说明线下门店运营不易。这三大维度似乎说明这种上压供应商下压渠道商的轻资产模式商业模式面临挑战。我们再看下面两组数据或能进一步得到答案。

2011年末,公司存货中自产和买断的存货余额为1.8亿元,占期末存货余额的4.67%;2017年末,公司存货中属于买断的存货余额为(自营产品)24.5亿元,占期末存货余额的30%。这说明将退货风险持续转移至供应商不可持续,海澜之家正逐步加大自营份额占比。

主要产品收入结构:

2017年末,加盟商缴纳的经营保证金余额为13.5亿元,2016年末该余额为20亿元。这里面保证金的减少或跟其政策调整有关,但是否也存在其加盟商加盟意愿在递减才调整其保证金政策呢?

加盟商保证金:

二 逾22亿元退货去向成谜

公司存货主要包括买断式存货(亦称自营产品,不附滞销可退货条件的产品)与其他产品(附滞销可退货条件的产品)。公司对部分服装采取买断的采购模式(自营产品),对于该类产品,若产品出现滞销,公司无法向供应商退货。除自营产品外,公司与供应商之间的采购合同均附滞销商品可退货条款,该类采购合同中通常约定,在两个适销季后仍然未能实现销售的产品,公司可以按照原价退还给供应商。

2017年,存货合计81亿元,其中,自营产品存货余额为24.5亿元,占整体存货之比30%;其他产品即可退货存货余额为57.2亿元,占整体存货之比70%。

2017年,公司滞销商品的退货规模达到30亿元。

截止2011年之年末退货金额约2.4亿元左右,可查阅供应商282家,记者粗略估算单价供应商退货金额约仅为85万元;记者如果按照300家供应商计算,根据退货30亿元推算单家平均退货金额,其金额高达1000万元,相比2011年翻了逾11倍(此仅为假设估算不作为结论)。这说明退货金额巨大,如果确认损失那对供应商损失不言而喻。那这30亿元的退货将会流向何方呢?

记者发现,对于退货商品及海澜之家自营产品,公司选择其中部分合适的商品进行二次采购,截至2017年末,二次采购形成的存货账面价值仅为为3.9亿元。那剩余逾26亿元存货呢?

记者根据年报发现,海澜之家还会通过海一家平台帮助供应商对其尾货进行处理。海一家公司全称为江阴海一家服饰有限公司,曾用名为江阴百衣百顺服饰有限公司,属于海澜之家的控股子公司。

2017年年报截图:

记者根据电商线上店铺价格比对发现,海一家系列品牌价格普遍低于海澜之家系列品牌。同样是秋季衬衫可能款式略不同,但是其最低与最高价格之比能达到1:5左右,海一家衬衫的定价有的相当于海澜之家衬衫的2折定价(见下图)。海澜之家系列品牌一直坚持不以打折作为维护其品牌价值的商业策略。如果间接通过海一家去处理这部分滞销存货是否会对伤害其品牌价值呢?

价格比对:

记者根据品牌收入结构发现,其他品牌收入近3亿元,成本约3.7亿元。这“其他品牌”里面包含海一家品牌销售。如果按照“满格”估算其消化退货存货金额仅为3.7亿元,那剩下逾22亿元的存货会去向何处呢?

2017年品牌收入结构:

逾22亿退货去向剪标?

业内人士表示疑问,海澜之家通过海一家与二次采购这两种消化滞销退货品金额较小,是否还存在被剪标甩卖处理呢?如果巨额存货真的被供应商剪标甩卖是否会损害海澜之家品牌价值呢?

曾南昌广播电视台报道,线下曾出现过有人举办海澜之家剪标断码甩卖的促销活动,后因授权问题被人举报。如下图:

记者进一步搜索线上关于海澜之家剪标情况,发现有资深买家以自身经历曝光“现身说法”海澜之家被剪标处理滞销品的可能性。该买家淘宝搜索衣服跟海澜之家正品相像,且从小类到大类可谓品类齐全。“假如仿冒不可能如此品类齐全,只有一种可能那就是海澜之家剪标处理的衣服来源。”这是这位资深买家的认定海澜之家存在被剪标处理滞销品的逻辑起点。

资深买家截图:

资深网购买家购物截图:

值得一提的是,曾有投资者也提出疑问:“现在在很多地方看到海澜之家的衣服出现在地摊上,以剪标特卖或断码特卖的形式出售。”对此,海澜之家予以否认。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文