二线城市新中产是低负担的幸福群体,期望实现更大的财富积累,认为有一套房不够,最好再来一套,家中两辆车不嫌多,会一直坚持使用喜欢的品牌,并且认为使用的品牌一定程度上代表了他们的观念和态度。

写在前面-调研说明

本次关注的群体是二线城市的中高收入、高学历群体。

收入条件:未婚群体要求个人年收入12万元及以上,已婚群体要求家庭年收入20万元及以上;

正文中较多涉及TGI的说法,用于反映子群体在特定领域中的强势或弱势,TGI算法如下:

TGI指数= [目标群体中具有某一特征的群体所占比例/总体中具有相同特征的群体所占比例]*标准数100。

TGI的解释方法为,得分越高,说明目标群体的某一特征相对整体群体更为突出。

随着互联网融入到市场经济的各个层面,市场以前所未有的速度在发生变化。“新中产”作为最有消费潜力的主流群体,他们的消费观可以一定程度上解释未来市场趋势,成为市场的重点关注对象。在过去的一年中,“新中产”一词频繁出现在各式报告中,有关新中产消费降低和消费升级的观点各执一词,在这些结论中,是否考虑到不同层级城市之间的差异?还有,即使是二线城市的新中产,是否有有代际的消费行为差异呢?

二线城市消费潜力不容忽视,根据唯品会2018年销售数据,二线城市和一线城市消费金额比例为2:1,且从增速上看,二线城市2018年销售额增速超出一线城市3个百分点。

本报告从二线“新中产” 生活状态、财富现状、消费行为等方面出发,探讨代表二线城市消费趋势的新中产群体到底是怎样一批人?

二线新中产-低负担的幸福群体

2018年二线新中产人均持有房产1.08套,其中90后最低,人均0.89套, 70后持有最多,人均1.47套。较高的房产持有率,意味着二线新中产没有购房刚需造成的首付压力。

虽然房产数量不少,房贷压力却不高。在每月支出项目中,房贷/车贷支出排在第五位,前四位分别为孩子教育、日常生活开销、投资理财和休闲娱乐(旅游、聚会等)。

本次调研中,已婚新中产的平均家庭年收入为32.3万,月供房贷、车贷金额占平均月收入的11.9%,除去贷款后家庭年度可自由支配收入约28万元。未婚新中产个人年收入人均20.8万元,房贷、车贷占比15.6%,个人年度可自由支配收入约17万元。

相对一线,二线新中产的经济压力较低,他们在支出上的侧重点是什么呢?二线新中产支出中,和未来的规划和保障相关的占重要地位,孩子教育和投资理财分为位列每月支出的第一和第三,期望在未来获得财富的进一步增值和社会地位的提升。

期望实现更大的财富积累

过去五年中,金融理财和工作报酬提升是二线新中产最主要的财富增值方式。

80后进入职场十余年,在创业、投资领域的积累已经有所收获,从投资房产增值和创业中获得财富增值的比例最高。

8090多为独生子女一代,在面临购房等大额支出时,可以受到夫妻双方父母的资助,上一辈6070的资产有向年轻一代转移的趋势。

70后社会角色相对固化,财富增长渠道较为单一,更多通过金融理财实现财富增值。

无论从人群覆盖的广度(投资/持有的资产类型)和深度(各类资产的折算金额)来看,理财产品都是在二线新中产人群中最得力的资产。二线新中产在理财产品的人均投入约为50.8万元,其中70后最高,人均投入约为67.3万元。二线新中产对保障型资产也较为看重,62%持有定期存款,55%购入商业保险。

不同收入层级的群体理财迫切性和目的不同,可支配的理财金额数量不同,导致资产配置存在较大的差异。其中中高收入群体在理财上最为焦虑。

中等收入群体的理财手段较为单一,除了理财产品之外,多投入住宅地产,对资金流动性的需求也较大,存款类资产持有比例更高。

高收入群体在理财上最为自信和擅长,理财多样性明显,是商业地产、商业公寓等投资型地产的投资主力。黄金等贵金属资产、债券资产等投资门槛高、有力平衡投资风险的保值型资产,颇受高收入群体的青睐。

中高收入群体在理财产品上投入最大,希望能通过理财产品跑赢通胀的焦虑。看重理财,同时理财的手段略显生疏,对投资理财很谨慎,时常因找不到合适的理财渠道而迷茫。中高收入群体是最需要理财指导的群体。

选择理财平台时,二线新中产最关注的是资金安全,其次为存取灵活,接下来才是收益高。线上理财平台在理财中充当主要角色,最常购买理财产品的渠道中,线上渠道占比将近90%,理财平台推荐也是了解理财产品的最主要渠道。

职业上看,新中产是二线城市的中流砥柱,中层管理人员在新中产群体中的比例最高,达到47.3%,位于职业道路顶端的企业高层管理人员占比6.8%,普通人员占比8.7%,其他专业技术人员、事业单位、个体户等分别占比6%-10%之间,呈现比较理想的纺锤形结构,整体职业架构符合未来产业发展需求。

同时,二线新中产不同代际间的职业道路呈现较大的差异。

目前企业最高管理层仍以70后为主,80后中流砥柱,准备“上位”。从行业上看80后乘着房地产和经济发展的东风,在房地产和商贸占比更高。而90后,通过新知识,从教育、金融、TMT等新领域快速进入新中产阶层。

90后的职业虽大多处于初级阶段,但收入最高,未婚90后平均个人年收入21.37万元,已婚90后平均家庭年收入34.51万元。80后收入水平低于90后,70后收入最低。

随着90后在职业道路上的日渐积累,未来成长潜力巨大。

整体而言,90后在职业道路上独辟蹊径,聚集了两个家庭的财富,生活观、消费观都会更为潇洒;80后面临育儿养家和事业上升的压力,注重生活品质,但趋于中庸;70一代职业上升空间已经有限,担心高速发展的社会淘汰,金融理财成为缓解对未来不确定的有效手段。

不同代际之间呈现的不同职业路径、财富路径和现状,导致他们在消费观,品牌观上的不同。同时90后、80后相对前卫的观念、和相对更强的消费能力和消费需求,推动整个二线城市的消费趋势和市场变化。

有一套房,最好再来一套

对于二线新中产来说,一套房是不够的。本次调研中,78%的二线新中产已购房,但购房需求依然旺盛,计划购房比例达到76.2%,其中增购需求明显超过新购需求。

相对70、80后,90后名下有房产的比例较低,最具有购房刚需。而70后增购住房需求最高,主要出于投资的考虑。80后购买学区房的需求最高。

在房源选择上,新房占据绝对优势,计划购房的新中产中,89.2%计划购买新房,新房需求中毛坯房和精装房的需求几近持平。90后群体追求省事便捷,对精装房最为追捧,拉高了整体市场对精装房的需求。从户型上看,三室依然是主流需求的户型。

对应精装房的高需求,全包模式成为二线新中产最愿意采用的硬装方式,其中90后使用意愿最高。成本可见、可控的半包或清包方式更受70后青睐。

汽车升级换代,家中两辆不嫌多

86.6%的二线新中产已经购车,仍有64.4%的群体表示近两年有购车计划。购车需求以增购为主,其次为换车需求,新购占比最低。90后压力小,收入高,大额购买力强,购车需求最强。

因购车需求以增购和换车为主,在购车偏好上也呈现出明显的升级趋势。从购车预算上看,20万以上的高端车型成主流,选择20-30万、25-40万这两档的人数占比最高,分别达到12.9%和12.1%。车型需求上也以更为宽敞舒适、驾乘体验更好的SUV车型为主。

从购车需求可以看到新中产对新技术的偏好,随着新能源汽车技术的突破,二线新中产对汽车的需求从原有的燃油车转向新能源车,燃油车市场份额从已有的74.9%下降至计划购买的48.2%,混合动力车市场从21.6%上升66.3%,纯电动车从3.5%上升至27.5%。将来随着二线城市加强对充电桩等配套设施的建设,新能源汽车在二线市场将迎来高速发展。

购车品牌的选择上,90后呈现了个性化的需求,不仅和70后呈现出迥异的品牌喜好,群体内部也出现两极分化,对自主品牌和进口品牌均表现出较高的兴趣,对主流的合资品牌兴趣反而降低。整体的品牌偏好以合资品牌为主,高价进口品牌占据25.7%,体现了二线新中产的购买实力和升级需求。

消费观的代际差异

虽然消费潜力巨大,但二线新中产不同代际间因成长背景、职业路径的差异导致的消费观念的差异,将给市场内的品牌商带来不小的挑战。

从消费观念上看, 8090重品质不重价格,而70更为谨慎。80后消费实力强,且有一定的社会地位,最愿意为品质出高价。而90后最愿意花钱买效率,因此他们购房会倾向精装房,装修上考虑全包。

在品牌上,80、90是品牌的拥簇,他们会一直坚持使用喜欢的品牌,并且认为使用的品牌一定程度上代表了他们的观念和态度。但是需要注意的是,他们追求的并非大众熟识的大众品牌,而是他们认同的专属品牌,由品牌内涵构成的品牌人格成为他们考量的重要标准。

从这一层面上来说,传统大品牌面临较大的挑战。从二线新中产购置电器的考虑因素来看,在是否大品牌和是否有折扣上上,从70、80到90,重视程度依次下降。说明,年轻一代虽然对品牌非常关注,但传统品牌形象和市场思路如果不能取得年轻一代共鸣,可能会被他们所抛弃。

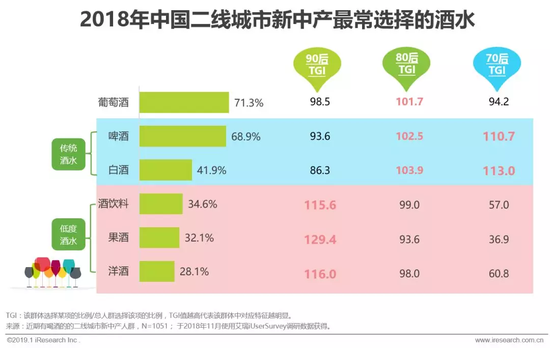

不仅在品牌观上,在消费品类中,各个代际之间也呈现不同的偏好。以酒水为例,80、90群体相比70群体,对酒饮料、果酒、洋酒的消费意愿明显更高,特别是90后,对这三类酒水的偏好非常明显。重品质的80后是有格调的葡萄酒的忠实拥簇。而白酒、啤酒等传统酒水则集中在70、80中。年轻一代对低度酒水的偏好,和酒水行业饮料化的趋势不无相关。

以上消费观念的转变,和不同代际的成长环境息息相关。

以上消费观念的转变,和不同代际的成长环境息息相关。 90后经济压力较小,工作回报高且成长迅速,对未来的发展持乐观态度,总体而言生活潇洒,注重生活享受。90后生活潇洒,是奢侈品市场的重要增长点,根据唯品会2018年唯品奢的销售数据,二线城市70、80、90、95销售额增长率分别为20.4%、51%、59%和72.45%。

70后房产最多、理财产品金额最高,是二线城市中是物质条件最为充裕的群体。但70后在事业上多以到达最高点,对未来进一步发展的前景比较担忧,担心跟不上社会和市场的最新趋势,虽然物质条件充裕,但却最为小心谨慎。

80后则是70、90之间的中庸群体,重视家庭,在职场拼搏有一定的时间,时刻关注潜在的风险,所承担的压力较大。80后成长于经济高速发展的背景下,相对70后而言更会享受生活。

不同代际因不同的生活背景呈现出不同的消费观念,脱离消费群体和消费领域说消费升级或消费降级都是一个伪命题。二线市场市场容量巨大,品质消费需求高,但同时也应注意到年轻一代消费观念的变化。市场单个品牌一家独大的场景可能很难再重现,品牌商应考虑精准定位目标群体,依据目标群体的需求跑赢市场。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文