第一纺织网3月21日消息(记者 martin 报道):随着新冠疫情大流行持续抑制消费需求,加上投资者对全球经济衰退的担忧加剧,欧美时尚零售商近期纷纷采取举措以应对销售冲击和库存压力,其中部分选择削减给服装工厂的订单量,部分开始打折促销,以降低库存压力。

优衣库母公司迅销集团近日宣布,3月17日起,美国境内的全部50家门店均暂停营业,此前一周,优衣库关闭了在意大利的唯一一家门店,并陆续关闭了西班牙和法国的门店。

同样为了防止疫情的传播,耐克决定关闭包括美国、加拿大、西欧、澳大利亚和新西兰在内的全球多个国家及地区的零售门店。

同样,阿迪达斯也加入了将暂时关闭欧洲和北美的全部直营门店的行列。

阿迪达斯的竞争对手彪马一半以上在华门店已经关闭,预计一季度的收入和利润将受到负面影响,彪马坦言,新冠疫情对中国业务带来重大影响,关闭门店导致销售额大幅下降。

目前来看,耐克、阿迪达斯、彪马三家公司关店可能需要持续至少两周时间,特别是随着欧洲杯宣布延期后,三家运动品牌的股价大幅下跌了近50%,市值损失了一半。

但业内分析师认为,目前来看,肺炎疫情的持续长度还有不确定性,对纺织服装行业的究竟会产生多大的负面冲击,还有待观察。但短期内受国内外疫情影响,下游品牌服饰和上游纺织制造公司业绩均面临压力,

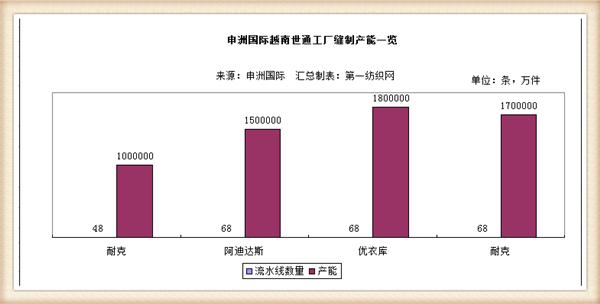

以为优衣库、耐克、阿迪达斯、彪马代工的中国最大的垂直一体化针织成衣制造商申洲国际为例,虽然在2月底工厂产能已经恢复到正常状态的95%,但由于“新冠”疫情大范围爆发导致的对全球经济增长和消费需求担忧、以及海外金融市场的剧烈波动,申洲国际股价近期出现较大幅度调整,对此,国盛证券分析师鞠兴海认为,市场的恐慌情绪放大了申洲国际业务受到的短期影响,同时申洲国际的长期竞争力在行业面临挑战的过程中将更加凸显。

在鞠兴海看来,短期疫情考验供应商生产能力,客户订单有望向以申洲国际为代表的龙头公司集中。当下,品牌商会优先选择供应链的稳定的大供应商保证采购,申洲国际的产业链稳定性独树一帜,这是因为,申洲国际拥有集研发设计、织布、染整、印绣花、裁剪及缝制等完整工序于一体的垂直化生产链,节省中间物流运输以及订单衔接时间,加上较高的自动化水平使得公司交期较短;此外,申洲国际在全球共拥有五大生产基地,国内产能布局在宁波、安庆、衢州等地,海外分别在柬埔寨、越南布局产能,其中,面料产能预计55%在国内,45%在海外,成衣产能则有过超过30%的部分布局在海外。在疫情在国内爆发阶段,申洲国际的海外产能正常开展,当下国内产能也大范围恢复,供应稳定。

短期来看,鞠兴海认为,申洲国际业务开展依然顺利进行,其受到的影响明显小于市场预期。观察来看,市场的担忧主要集中于几个因素:一是申洲国际生产工作和产能扩张工作受到疫情影响;二是疫情对全球消费市场带来冲击使得公司订单受到波动,尤其是大客户订单变化造成申洲国际的产能利用率下降。由此来看,基于申洲国际对疫情的积极应对及其一体化稳定的供应链体系带来的紧密的客户合作关系,市场当前的担忧放大了申洲国际业务短期受到的影响。

第一纺织网记者查阅财报了解到,申洲国际主要以代工(OEM)方式为客户生产针织运动类用品、休闲服装及内衣服装,主要客户包括耐克、阿迪达斯、彪马、优衣库等国际知名品牌客户,数据显示,公司的营业收入结构多元化。主要产品分为运动服饰、休闲服饰、内衣和其他,2018年报显示其占比分别为68.14%、24.66%、6.34%、0.86%,其中,前四大客户合计占比77.50%,即耐克、阿迪达斯、优衣库、彪马占比分别为29.87%、19.04%、18.47%、10.11%。

开源证券研究员吕明介绍,2018年,耐克、阿迪达斯、优衣库、彪马占公司收入比重分别达30%、19%、14%、10%,这四个客户各有其重点销售市场及产品赛道,公司并不依赖于某一单一品牌及单一市场,全球各地的销售较为均衡,2018年,公司来自于中国大陆、欧洲、日本、美国及其他国家的销售占比分别为30%、18%、16%、16%、21%。例如在2016年美国运动零售商SportsAuthority申请破产,体育零售市场不景气,当年申洲国际来自于美国市场的收入倒退3%,但欧洲市场和中国内地的销售分别同比增长45%、23%,有力对冲了美国单一地区的销售下滑。

截至2019年上半年,耐克为第一大客户,占收入的31.7%,优衣库占18.9%,阿迪达斯占19.7%,彪马占11.22%。公司同时也为其他品牌POLO、安踏、李宁、特步等提供生产服务,相对于前四大品牌这些小客户的合计占比约10-15%,基数低,增长较快,这种产品、客户及市场的多元化发展,有效降低了公司的经营风险,提升了整体竞争能力。

鞠兴海则表示,截至目前来看,申洲国际的短期订单稳定,预计上半年不会出现砍单情况,且重要客户和公司均有长时间稳定合作,订单有望进一步集中。公司与重要客户PUMA、耐克、优衣库、阿迪达斯合作稳定,为客户的最重要的供应商,且产品品质、交期稳定,客户不会随意调整与申洲的长期订单。行业波动阶段,品牌商会更加注重供应商品质,加强与优质供应商的合作。预计当下申洲国际占PUMA、耐克、阿迪达斯的成衣订单比例分别约为40%、17-18%、15%,未来比例有望提升。

截至第一纺织网记者发稿前,申洲国际收报80.45元/港股,涨幅5.65%,市值1209亿港元。(第一纺织网 martin)

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文