7月末,国际货币基金组织 (IMF) 公布最新一期《世界经济展望报告》,将2022年全球经济增长预期下调至3.2%。美国、欧盟、中国等主要经济体增长低于预期、新冠疫情和俄乌冲突持续影响、全球通胀的不断高企等原因持续扩大全球经济下行风险。

当前形势下,多国消费提振面临重重阻碍,通胀持续攀升致使全球消费者对纺织品服装类产品实际购买力呈现疲软态势。

01

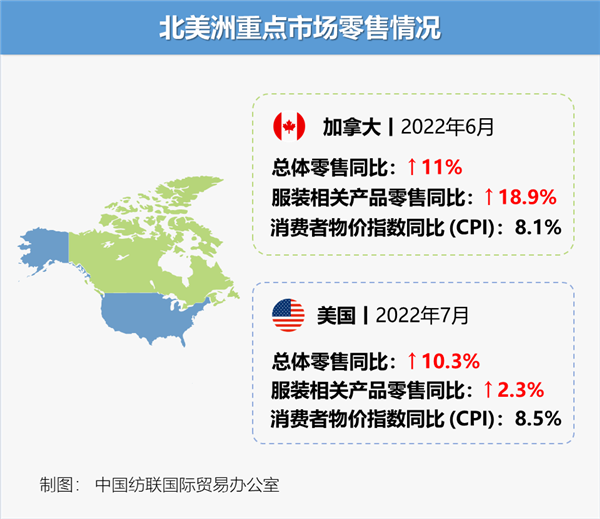

美国7月消费者价格指数(CPI)同比增长8.5%,较前值9.1%小幅回落60个基点,通胀呈放缓迹象,但仍处高位。7月美国零售额录得6828亿美元,与上月基本持平,较去年同期增长10.3%。同月,美国服装 (含鞋类)零售额258.9亿美元,环比微降0.6%,同比增长2.3%。高通胀下,美国实体经济面临衰退风险,消费者信心处于历史低位,7月美国服装类产品零售额虽仍有增长,但实际消费增长明显减缓。

6月,加拿大通胀加速升温,CPI同比增长8.1%。同月,加拿大零售总额同比增加11%;服装类用品销售额为26.1亿加元(约20.1亿美元),去年低基数效应下同比增长18.9%,环比增长3.8%。

02

8月初,欧盟统计局公布数据显示,今年二季度欧盟GDP环比增长0.6%(经季节性调整后),欧元区受能源价格飙升影响通胀率持续走高至 8.9%,再创历史新高;欧盟主要经济体英国、法国、意大利、西班牙等国通胀率也不断攀升。

今年6月,欧盟27国零售总额同比下滑2.8%,自去年2月以来首次出现负增长。能源价格高企积压下,欧洲纺织品服装类产品消费持续低迷,多个重点国家服装零售增速由正转负。

6月,法国纺织服装和皮革制品零售额为41.95亿欧元(约41.9亿美元),同比下降8.6%,较上月销售额减少8%。德国6月服装零售额同比下降7.5%;荷兰服装零售额则同比下降3.4%。

7月,英国通胀率达10.1%,环比激增0.7%,居于历史高位。高通胀推动英国纺织品、服装和鞋类产品销售额同比增长15.5%至40.9亿英镑(约47.9亿美元),然而服装类产品销售量则同比减少7.4%。

03

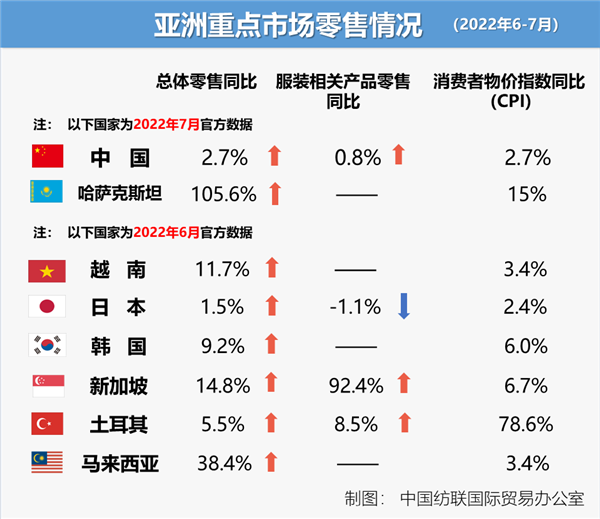

受俄乌战争和相关制裁导致的全球食品和燃料价格上涨影响,6至7月,亚洲多个国家通胀压力加剧,服装类产品零售增速放缓。

6月,日本CPI同比增长2.4%,纺织服装及服饰销售额为7630亿日元(约55.1亿美元),同比下滑1.1%;土耳其6月通胀持续上涨至78.6%,当月纺织品服装和鞋类零售环比上月持平,同比增长8.5%。

新加坡6月服装和鞋类零售在去年同期低基数效应影响下,同比大涨92.4%,在新加坡14个零售商业领域中涨幅达到最大。

受多地疫情散发、汽车销售有所放缓等因素影响,7月我国社会零售总额增速较6月有所放缓。CPI同比上涨2.7%,较6月上升0.2%,涨幅较为温和。限额以上服装鞋帽针纺织品销售额964亿元人民币,同比微增0.8%。上月全国多地疫情散发使需求端与物流受到影响,服装类产品增速环比上月略有回落。

04

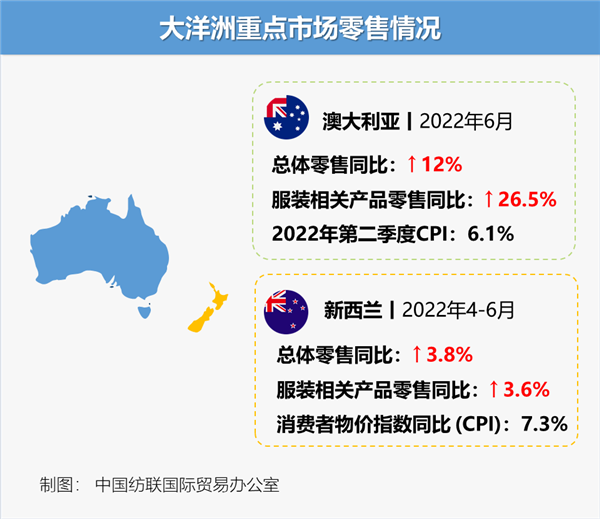

6月,澳大利亚服装、鞋类和个人用品消费达29.1亿澳元(约20.1亿美元),同比增长26.5%。

今年二季度,新西兰CPI同比上涨7.3%,再创1990年第二季度以来新高。4-6月新西兰服装、鞋类和配饰零售额达12.1亿新西兰元(约7.4亿美元),同比增长3.6%,较一季度增幅明显扩大。

05

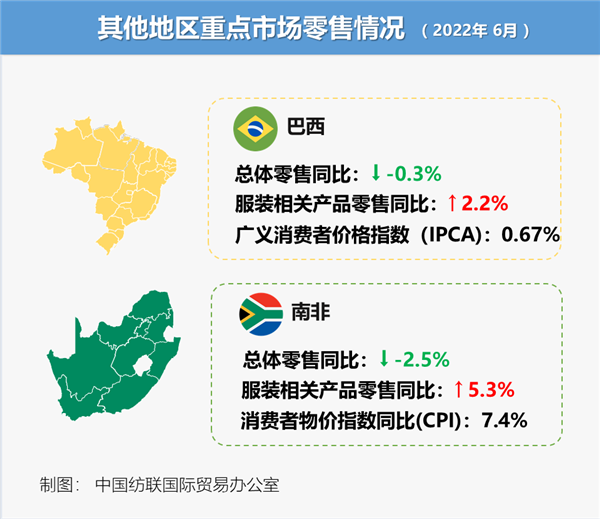

南美洲 – 巴西

6月,巴西整体零售额同比下降0.3%,环比下降1.4%,已连续两月收缩。其中,织物、服装和鞋类零售额跌幅最高,环比下跌5.4%,同比略增2.2%。

巴西近年来经济局势内忧外患,复苏步履维艰。居高不下的通胀压力、高失业率以及总统大选年面临的经济不确定性仍是今年下半年巴西面临的主要内部挑战。外部环境方面,美联储加息的外溢效应,以及能源危机、大宗商品价格高涨、疫情多发、供应链中断等因素导致的全球经济增长缓慢等风险同样不容小觑。

非洲 – 南非

6月,南非CPI同比增长7.4%,为13年来最高水平。同月南非纺织品服装鞋类和皮制用品零售额为142亿兰特(约8.4亿美元),同比增长5.3%。

7月以来,南非国家电力公司因运营状态严重恶化,电网电力供应无法得到保障,南非国内陆续迎来大规模限电措施,导致民众正常生产生活难以为继,而大规模持续停电或将导致下半年消费前景进一步恶化。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文