内容提要:

1、5月PTA期货市场在多重利空作用下,呈现单边下跌的走势。

2、宏观环境施压,原油下跌,PX下行,PTA供应增多,负荷高企,聚酯库存增加,旺季即将过去等因素,依然对PTA行情构成压力。

3、PTA中期下行趋势初步确立,TA1009短期7210附近遇到支撑,后市步入淡季,需求不能有效改善,关注上端原油表现。若原油继续走弱,PTA仍有下行风险,7000关口的支撑将不堪一击。

第一部分 行情回顾

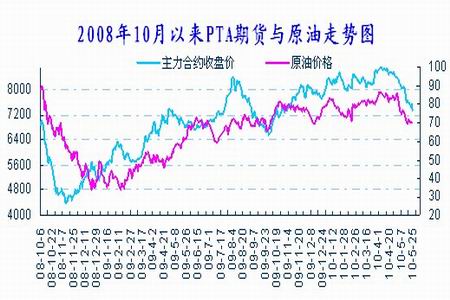

5月的PTA期货市场,整体呈现单边下跌之势。4月中旬,高盛欺诈门事件之后,外围资本环境接连不断出现市场利空新政,国内调控房市的力度加大、澳大利亚再度加息,市场人士对欧元区经济担忧挥之不去,欧美股市下跌,美元兑欧元汇率上升,国际原油亦大跌。受此拖累,国内股市及大宗商品期货迎来一波暴跌行情,PTA期现货市场难逃厄运,截止5月25日收盘,主力合约TA1009沿5日均线下行,月度下跌1078点,跌幅达12.83%,而PTA现货下跌亦超过800元/吨。

图1:TA1009合约日K线图

图为TA1009合约日K线走势图。(图片来源:中期国瑞煊)

第二部分 基本面分析

一、宏观环境令商品承压

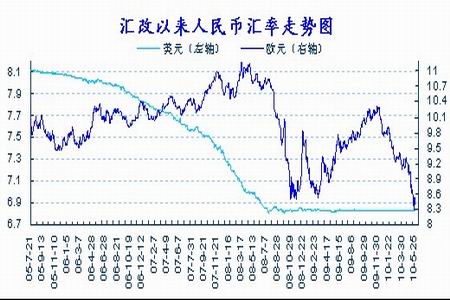

从外围宏观层面来看,欧洲债务危机升级并恶化,美元的避险功能受到市场追捧,美元指数强劲反弹,创出年内新高。在欧洲经济和欧元前景仍面临很大不确定性的背景下,投资者对世界经济会否二次探底忧虑重重。虽然欧元区已获得7500亿欧元的一揽子援助方案,但即使乐观来看,该危机至少在一年内也是不可能消除的,这也决定着美元指数仍存在继续走强的可能。而美元的走强,将使以美元计价的大宗商品面临巨大的上行压力。

从国内来看,国家连续采取紧缩信贷的策略,回收流动性的措施和密集重拳出击打压房地产的政策令市场整体承压。今年以来,央行连续三次上调存款准备金率至17%,已接近历史最高水平。

根据国家发改季的预计,二季度居民价格总水平仍将保持小幅上升的态势,5月和6月,CPI同比涨幅都可能在3%左右,加息的预期非常强烈。而国家出台调控高房价的政策已实施一个多月,从结果来看,房屋成交量急剧下滑,但价格并未有实质性松动,一些地方甚至还逆市上涨,市场观望态势明显。由于房地产新政并未达到预期的目的,不排除后市会有更严厉的调控措施出台。当前市场恐慌情绪弥漫,虽然温家宝总理表态中国经济政策要“适时适度”,要注意“多政策叠加的负面效应”及胡锦涛主席强调将继续坚持刺激经济举措,但笔者认为,整个2010年货币政策外松内紧的格调并不会改变,市场心态在经过安抚后,仍需要实实在在的利好措施才能有效提振。

二、原油连续走低影响PTA市场信心

由于投资者担心欧洲债务问题将影响世界经济复苏进程并导致国际能源市场需求萎缩,国际油价自5月3日创下19个月来高点后便一路回落。5月25日,纽约市场收盘时,7月原油期货主力合约收报每桶68.75美元/桶,短短17个交易日,下降幅度就超过20美元。

虽然为拯救希腊等国的主权债务危机,欧盟与IMF上周达成了规模达1万亿美元的救助方案,德国等国家也有所表态,但各方对该方案的实施及相关各国紧缩财政举措仍有疑虑,市场心态仅得到短暂提振。除了希腊,葡萄牙和西班牙财政状况同样岌岌可危,欧元区的未来依旧阴云密布。此外,投资者普遍担心疲软的欧元区经济将对全球经济复苏带来负面影响,进而拖累今年能源需求的增长。

目前空方对国际油价仍在施压,对冲基金正以8个月来最快速度卖空原油期货。美国商品期货交易委员会的数据显示,截至5月18日的一周,纽约商品交易所原油期货投机性净多头寸为8 .9万手,较前一周减少了32%,创2009年9月29日以来的最大降幅。而美国能源部的数据也显示,目前美国的原油和油品库存也正处于20年来的高点。这些都构成油价接连遭遇打压的原因。

对于未来油价走势,一些分析认为将出现两种可能,若对冲基金和其他大型投机者将油价推低至每桶67美元-68美元的下方,油价或进一步下滑至每桶60美元-62美元的水平;若油价在67美元受到支持,则价格将反弹至75美元一线。

图2: 2008年10月以来PTA期货与原油走势图

图为PTA期货与原油走势图。(图片来源:中期研究)

作为PTA产业链的源头和信心风向标,原油的大幅走低,显然给PTA期货带来巨大的压力。事实上,PTA期货由于其本身基本面的疲弱,已先于原油下跌,而原油的快速下行,加剧了PTA期货的跌幅。

三、PX失守900美元关口,PTA成本支撑失陷

原油的下跌,带动了石脑油、MX、PX价格近期的下行,而PX又是重灾区。一般认为,PX与石脑油价差处于300美元/吨的水平之上,或PX与MX的价差位于170-180美元/吨之上,PX生产商才有利润可图。目前,PX与MX之间的价差在110美元/吨附近,PX与石脑油之间价差在260美元/吨附近,非一体化PX装置处于较严重亏损状态,一体化装置也轻度亏损。

图3 石脑油、MX、PX价格对比图

图为石脑油、MX、PX价格对比图。(图片来源:中期研究)

装置方面,目前,台湾CPC公司位于高雄的三座PX装置均保持减产运行,装置开工率维持在60%左右。日本能源正在考虑进一步削减千叶40万吨/年PX装置的开工率,目前该装置的运行负荷大约在85-90%。因CCR重整单元遭遇催化剂问题,印尼Pertamina位于Cilacap的PX工厂目前开工负荷大约为60%,公司已不得不重新安排对合同用户的交货期。该装置计划在6月或7月开展为期35-40天的大修。韩国Hyundai Oilbank于近日计划削减大山36万吨/年PX装置开工率或开展为期30天的停车检修。

另据悉,福佳大化的PX生产装置开工率维持在50%左右。阿曼芳烃公司位于Sohar的81.5万吨/年PX装置目前开工率约为55-60%,5月份开工负荷保持在60%左右。泰国PTTAR公司将马塔府61.6万吨/年PX装置的停车检修时间从3月推迟到6月,为期30天,因预期2季度价格会走软。

图4: PTA主力合约与进口PX走势图

图为PTA主力合约与进口PX走势图。(图片来源:中期研究)

合同方面,日本出光和新日石五月份PX合同货结算价格为1060美元/吨CFR亚洲。6月亚洲PX合同价出台,日本石油公司为1000美元 /吨CFR,出光兴产为1020美元/吨CFR,比5月报价低100美元/吨。

现货方面,5月18日以来至今短短几个交易日,亚洲PX连续跌破1000美元整数关口和900美元关口,5月25日,PX现货收于867美元/吨FOB韩国。虽然短期跌幅巨大,但在欧元区债务危机之下,部分参与者认为行情离触底尚远。

而尽管PX生产亏损,国外部分PX装置有减产意向,但国内PX市场整体供过于求依然占据主导,且在欧元区债务危机之下,部分参与者认为行情离触底尚远。因此就成本方面而言,对PTA支撑比较微弱。

四、PTA供应压力加大,库存剧增

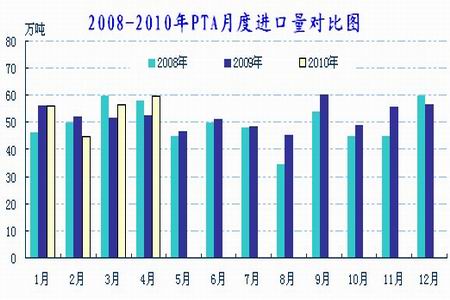

图5: 2008-2010年PTA月度进口量对比图

图为PTA月度进口量对比图。(图片来源:中期研究)

根据最新海关数据显示,2010年4月,我国进口PTA(包含QTA)为59.72万吨,较3月56.72增加3万吨。数据显示,我国2010年PTA月度进口除了2月节日因素低于45万吨以外,其余三个月的进口量都在56万吨以上。而在反倾销政策出台的情况之下,PTA外盘进口量依然能维持如此巨大的数量级,另一方面也验证了PTA当前的暴利局面。库存方面,PTA市场2009年底库存约60万吨,2010年国内PTA每月产量都在100万吨之上,1-4月国内产量约420万吨,进口218万吨,共计638万吨,消费约600万吨,结余38万吨,库存总计98万吨左右,加上PX形成的PTA社会库存60万吨,总计在160万吨左右,约为一个月的产量和进口量的总和。庞大的社会库存,是PTA连续走弱的重要原因之一。

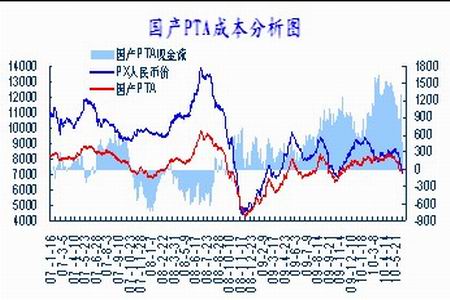

国内PTA产量居高不下,与PTA生产利润丰厚脱不了干系。以5月25日PX现货价867美元/吨来计算,PTA动态生产成本估算仅为5827元/吨,与7200元/吨的现货价相比,利润超过1370元/吨。

如此高的利润必须刺激PTA供应商加大马力生产。由于3-4月部分PTA装置集中检修期的结束,进入5月,PTA生产负荷基本维持在90%以上,而同时1-3月聚酯企业因为招工难,平均开工率不足76%,4-5月微幅回升,目前在80%附近,而江浙织机负荷在4月冲高之后,5月份又逐渐回落。

图6:国产PTA成本分析图

图为国产PTA成本分析图。(图片来源:中期研究)

图7: PTA、聚酯与江浙织机负荷变化

图为PTA、聚酯与江浙织机负荷变化图。(图片来源:中期研究)

五、聚酯库存开始上升,终端出口中期承压

图8: 2009年3月以来涤纶长丝库存指数图

图为涤纶长丝库存指数走势图。(图片来源:中期研究)

在PTA供应压力以及外围债务危机影响下,今年PTA下游的第一个旺季似乎并未得到充分发挥。从涤纶长丝的库存来看,今年的库存明显呈现相对较高的特征,无论是高点还是低点,重心都比以往提升,且旺季尚未结束,而目前库存却开始明显上升。

终端消费方面,目前国内纺织品服装出口呈现恢复性增长。据海关最新统计数据,2010年4月我国纺织品服装出口额为145.47亿美元,环比增长32.19%,同比增长16.44%。2009年9月至 2010年4月,纺织品服装出口额累计为1159.04亿美元,增幅为3.74%。

图9: 2009年3月以来涤纶长丝库存指数图

图为2009年3月以来涤纶长丝库存指数走势图。(图片来源:中期研究)

但受欧盟经济形势不明朗的影响,市场预期国内纺织品服装对欧盟出口超过10%的增长势头可能在第二季度末出现拐点。值得市场关注的是,由于欧元对人民币大幅贬值,下半年纺织品服装对欧出口将明显放缓,对PTA市场中期行情构成利空。

第三部分 技术分析与展望

图10: TA1009周K线图

图为TA1009周K线走势图。(图片来源:博易大师 中期研究)

从周K线图来看,TA1009合约在8800附近构筑顶部下跌以来,连收多根阴线,多条均线已拐头,中期下行趋势初步确立,目前点位已经接近7210一线,在此将遇到一定支撑。

展望后市,利空因素依然存在,PTA成本支撑和需求均堪忧。旺季逐渐过去,聚酯库存已经上升,PTA需求减弱将是不争的事实,PTA库存压力将进一步增加。若原油短期内不能够有效反弹,PTA仍有继续下行风险。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文