由于PTA新产能大规模投放将延至2013年,且上游PX与下游聚酯产能增量有限,预计在终端需求缓慢恢复过程中,明年PTA价格仍将受制于生产厂家限产保价与供需面利空之间的博弈,运行区间为7500—9500。

2012年全球经济在危机中缓慢复苏,欧债危机,美国QE3,中东地缘政治,各国领导人换届等重要事件共同影响着大宗商品市场的走向。由于PTA新产能大规模投放将延至2013年,且上游PX与下游聚酯产能增量有限,预计在终端需求缓慢恢复过程中,明年PTA价格仍将受制于生产厂家限产保价与供需面利空之间的博弈,运行区间为7500—9500。

大规模限产助推PTA年尾走强

进入年末,由于下游需求的缓慢改善与370万吨新增产能的集中投放难以同步,且PX价格再度上涨回到1600美元/吨上方,年内长期亏损的PTA厂家终于开始限产挺价,累计共有超过500万吨PTA装置停产检修,PTA开工率降至历史最低的70%附近。由于限产造成PTA供应偏紧,近期PTA现货价格上涨近400元/吨,达到8500元/吨。现货价格带动期价上涨,目前1301合约价格已小幅升水现货,1305合约价格则上涨突破8200元/吨。

未来油价波动趋缓

2012年伊朗核问题悬而未决,中东地缘政治风险加剧,欧债危机持续蔓延,QE3最终推出,OPEC坚定控制油价等一系列事件成为影响油价的主要因素。2012年WTI原油主要在80—110美元/桶区间内运行,BRENT原油则在90—120美元/桶区间内运行,BRENT原油较WTI原油升水幅度基本保持在20美元/桶的水平。由于当前及未来充足的原油供应能力能够较好地稳定油价,预计油价在2013年的波动总体上将趋于平缓。美国能源信息署(EIA)预测,2013年全球能源产能将继续增加,全球GDP增长有望维持在2%以上,WTI原油价格将稳定在80美元/桶上方。

PX产业链优势地位将延续

伴随着2011年以来PTA产能的大规模扩张,产业链上游PX由于产能增加有限,供应长期偏紧,对下游PTA的优势地位逐步确立。而2012年PTA产能的大规模集中投放,令PX在产业链中的优势进一步扩大。

按照新产能的投放进度,截至2012年年底,我国PX产能为896万吨,PTA产能达3280万吨。如果考虑2013年将继续增加的约700万吨PTA新产能(其中大部分将在2013年一季度投产),届时市场对PX的实际需求量将达到2000万吨,较2012年PX表观消费量增加约500万吨。由于2013年国内计划新增的300万吨PX产能,目前仅福建腾龙芳烃80万吨PX装置较确定将在2013年1月投产,其余可能因环保问题推迟或搁置,预计在PTA装置保持80%开工率的情况下,PX供应偏紧的局面将继续维持,进口依赖度在2013年将超过50%。

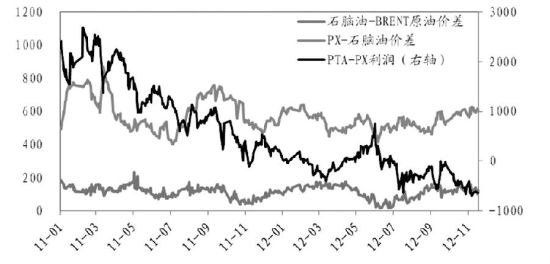

从行业利润对比中发现,PX-石脑油价差自2011年以来,基本维持在500美元/吨上方。理论上,当PX-石脑油价差在300美元/吨以上时,反映出PX行业利润状况已达到理想水平。由于PTA产能扩张将持续到2013年,而国内PX新产能依然投放有限,预计PX行业高利润在2013年有望继续保持。

与PX行业高利润形成鲜明对比,PTA行业利润自2011年以来则快速下降。自2011年11月以来,全行业大部分时间处于亏损状态,仅在2012年4—6月间PX跟随原油快速下跌时经营状况曾略有改善,之后原油上涨,PX价格重回1500美元/吨上方,PTA行业亏损进一步加深至500元/吨以上的水平。

导致PTA行业长期大幅亏损的主要原因是PTA供应的不断增加与纺织服装终端需求的持续下滑。由于超过75%的PTA被用于生产聚酯涤纶产品,供应纺织服装行业,纺织服装行业需求的下滑直接导致了聚酯产品产销率下降,从而减少了下游聚酯行业对PTA的实际需求,并最终加剧了PTA供应与需求的矛盾。事实上,聚酯行业利润在2011年11月以来同样长期处于亏损状态,亏损幅度基本处于200—300元/吨。

从产业链各环节利润的对比中可以发现,上游石脑油与PX的利润水平基本保持稳定,而PTA与聚酯行业利润下降则说明,在需求不足的市场环境中,处于产业链弱势低位的PTA与聚酯行业对上游成本的传导不力。

新产能投放改变市场供需结构

PTA行业在产能大规模扩张之后,在产业链中的地位进一步弱化。继2012年超过1000万吨PTA新产能集中投放后,2013年仍有700万吨PTA新产能计划投产,对比2013年聚酯仅500万吨的新产能投放,PTA相对PET的产能预计将在2013年出现供过于求。届时,PTA产能将接近4000万吨,PET产能则将达到4300万吨。

按照生产1吨PET约需0.86吨PTA,近年平均85%的聚酯开工率计算,4300万吨PET产能可年产3700万吨PET,约需3200万吨PTA原料,即在不考虑PTA进口的情况下,PTA开工率仅需达到80%即可满足需求,较近年来PTA行业年均90%的开工率大幅下降。基于国内PTA出口量极少的事实,2013年PTA行业开工率降低将是大概率事件。

国内PTA产能的增加,也将进一步压缩进口商品的市场份额。预计2012年PTA表观消费量2600万吨,全年净进口量低于500万吨,进口依赖度将首次下降至20%以下,约为17%;而2013年PTA表观消费量将达到3300万吨,全年净进口量有望进一步减少至400万吨以下,进口依赖度很可能大幅下降至11%。

需求逐步恢复,持续限产概率较大

造成2012年PTA、聚酯行业艰难运行的最主要原因是全球纺织服装需求的不足,2012年以来美、日自全球进口纺织品服装金额增速比去年同期下降超过10%,欧盟进口的增速下降超过20%。

但进入9月,我国纺织服装出口规模终于有所转好。1—9月累计出口1871.14亿美元,同比增长0.54%,增速较1—8月份的-0.7%回升了1.24%,扭转了此前连续两个月的下降局面。1—10月,纺织品服装累计出口2098.6亿美元,增幅扩大至2%,其中纺织品出口791亿美元,服装出口1307.6亿美元,分别增长1%和2.6%。

与此同时,国家统计局公布的PMI数据9月以来连续三个月稳步回升,11月份更攀升至7个月高位50.6%。11月份,汇丰中国PMI终值大幅回升至50.5,创下13个月以来新高,较10月终值49.5跳涨1个百分点,且略高于11月份的初值50.4。从汇丰PMI各分项指数来看,11月产出指数升至51.3,创下13个月最高位,且是四个月来首次返回荣枯分水岭上方。此外,新订单指数较10月略降,但仍高于50;新出口订单指数大幅升至一年高位。

在经济缓慢复苏的同时,近期国内以及亚洲其他国家PTA生产商皆因生产亏损大幅减产,仅国内就有超过500万吨PTA装置停车检修。PTA装置开工率降至历史最低70%,显示当前超过600元/吨的亏损幅度已达到厂家的极限。预计在需求未全面转好之前,PTA企业大规模的限产可能将继续下去,而PTA供应的减少也将进一步支撑PTA现货以及期货价格,同时压缩价格下跌空间。

行情展望与投资机会

PTA产能的增加已令行业的供应格局发生了改变,PTA开工率下降,进口依赖度降低预计将成为必然。国内外需求的缓慢改善尚难以迅速扭转PTA、聚酯行业当前供应能力过剩,市场需求不足之困境,可以预见未来PTA、聚酯行业仍将在较长一段时间艰难经营。而伴随着全球经济的复苏,2013年国际油价将总体趋稳。由于上游PX仍将继续保持紧供应、高利润的优势地位,且PTA生产商大规模的限产保价措施有望延续,预计坚挺的成本与现货价格将对PTA形成更加强有力的支撑。

因此,笔者认为PTA价格重心将缓慢上移,在7500—9500区间内运行的概率较大。建议投资者关注国内货币财政政策的出台,把握国际油价运行的节奏,熟悉PTA期现货结构的变动规律以及产能对比的变化,适时参与PTA期货投资。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文