新增产能逐步投放,下游聚酯市场低迷,超跌反弹后PTA空单仍可入场

提要 在利空因素的共同打压下,后期PTA价格将继续走低。操作上,建议投资者采取逢反弹抛空TA1409合约为主,空单首次入场区间为6200—6300元/吨。

3月14日,PTA1405合约和1409合约价格双双被巨量卖单封在跌停板,总持仓量创出上市以来的新高,多空分歧异常明显。在随后的两个交易日里,主力1409合约价格自低位反弹,前期大幅下跌走势或暂告一段落。然而,在上游PX价格步入熊市、PTA新增产能逐步投放及下游聚酯市场低迷的共同作用下,经历超跌反弹行情后,PTA或重回下跌趋势。

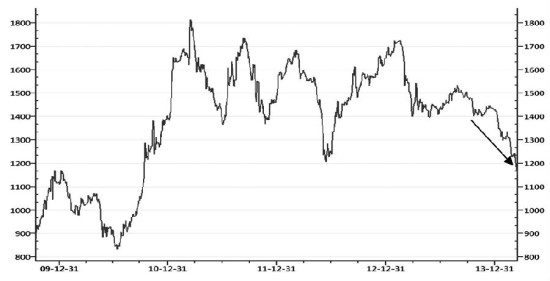

上游PX市场步入熊市

3月13日,外盘PX价格击穿1200美元/吨关口,创出自2010年10月以来的最低点,PX自身产能快速扩张以及PTA需求阶段性减弱促使外盘PX步入熊市。自去年开始,全球特别是东亚地区的PX新增产能逐步投放,今年投放速度明显加快,全年预计新增产能为790万吨,主要集中在二、三季度投放,届时PX价格将进一步承压。另外,由于目前国内PTA产业链亏损严重,部分装置从3月开始停车检修,预计到5月之后才能恢复正常生产,这段时间PX需求将受到明显冲击。因此,在腹背受敌的情况下,外盘PX价格延续跌势的可能性较大,这会直接拉低国内PTA的生产成本,进而冲击现货价格。

PTA新增产能继续投放

在去年新增产能较少及部分装置延后投产的情况下,今年国内PTA的新增产能规模将刷新历史纪录,预计总投产产能为1510万吨,同比增长近45%。从投产计划表来看,一季度投放量全年最少,二季度之后PTA新增产能压力将开始显现。由此可见,尽管目前以逸盛为首的大型PTA生产企业采取停车检修的方式来应对产能过剩格局,但随着后期新产能投放,这部分因检修而减少的产能将很快被弥补上,中长期产能过剩局面将难以逆转,这决定了未来PTA价格只会反弹而不会反转。

下游聚酯行业持续低迷

受终端纺织需求不足及自身现金流紧张影响,今年春节之后国内聚酯企业产成品库存持续走高,价格则不断走低,部分产品价格创出自2009年以来的新低,企业经营状况堪忧。虽然产能增幅低于上游的PX及PTA,但是在纺织景气周期已过的情况下,聚酯市场需求增幅或低于10%,聚酯供应过剩格局将加剧。因此,聚酯行业在持续低迷的情况下,对PTA需求的拉动作用将较为有限。

总体而言,在上述利空因素的共同打压下,后期PTA价格将继续走低。操作上,建议投资者采取逢反弹抛空TA1409合约为主,空单首次入场区间为6200—6300元/吨,前期跳空缺口6360—6400元/吨之间的压力较大,可将此位作为空单加码的参考区间,一旦有效站稳6480元/吨,则空单止损离场,目标区间为5800—6000元/吨。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文