一、市场描述

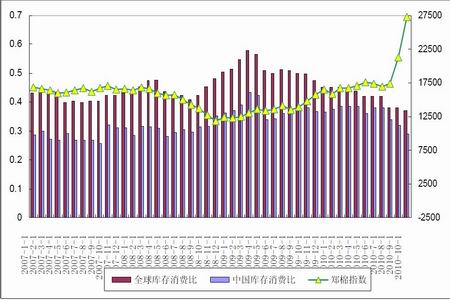

10 月,纱线价格前期持稳,后期再度大幅上涨。截至10 月底C32S 已涨至33500元/吨附近。受纺织需求提振棉花价格快速走高,328 级棉报价大幅上涨4000 元/吨以上,涨幅达18%,报价达27000 元/吨。随纺织企业纱线库存消耗,推动了纺企对新棉的采购,从而对现货价格进一步形成支撑。月度供需平衡显示,国内库存消费比再度降低至29%。05 合约涨幅达25.9%,交投区间为22000 元/吨至27980 元/吨,收于27245元/吨,成交2164.5 万手,持仓36 万手。

美棉12 月走势,延续前期涨势,在美国农业部公布供需预测后,库存消费比延续前期的低位,继续小幅下滑。而新棉出口签约大幅增加,累积签约量占出口总量的70%以上,提振美棉走高,突破117 美分/磅高点,创历史新高130.50 美分/磅。然而,从历史数据来看,美棉12 月合约突破90 美分持续时间不超过两个月,因此预计后期美棉虽仍有继续冲高可能,但回调风险亦随之累积。12 月合约12 月交投区间维持在95.32美分至130.50 美分之间,成交30.7 万手,持仓10.9 万手。

图1:国内外棉花期货价格走势对比图

图为国内外棉花期货价格走势对比图。(图片来源:文华财经)

二、行情成因分析

(一)国际市场

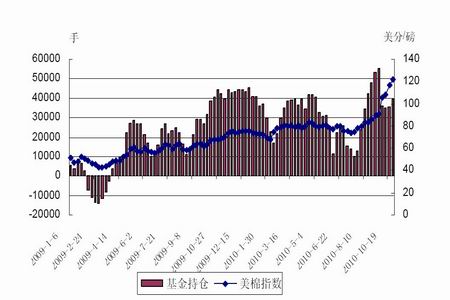

1.美农业部报告数据显示中国库存消费比继续降低

据美国农业部最新报告显示,2010/11 全球棉花消费量预期增加,而全球棉花产量的增长超过预期。因此,预期2010/11 年度的需求与供应的缺口将有所减小。随着世界经济继续缓慢复苏,由于供应的紧张,全球棉花消费的增长幅度也会因此受限制。而相反地,由于种植面积扩大至四年来的最高水平,预计较2009/10 年度增幅达10%。

2010/11 年度世界棉花消费量较2009/10 年度恢复性增加了2.6%,去年的增长率为7%。2010/11 年度消费量的增长,主要是受全球整体经济好转以及部分国家棉花出口受限和棉花价格高走的影响。预期本年度全球棉花期末库存同比减少5 %,连续第四年下降。Cotlook A 指数平均价格最近几周都在1.15 美元左右,达到十年来最高水平。世界棉花期末库存的紧缩转嫁给了全球的高棉价。但是,根据IMF 的预测,如果棉花价格在2011 年上半年随着经济恢复继续上行,那势必会打击纺织用棉的积极性。

图2:全球与中国棉花库存消费比走势图

图为全球与中国棉花库存消费比走势图。(图片来源:USDA)

在新年度棉花即将上市之际,全球库存消费比37%,较上期下降1 个百分点;中国库存消费调至29%,较上期下降3 个百分点。国内新棉大量上市推迟至11 月份,而且新棉质量堪忧,平均等级下降,将迫使纺织企业加大对新疆棉及进口棉的依赖。随纺织消费转入旺盛,新棉价格偏高,价格传导受阻,后市面临考验。

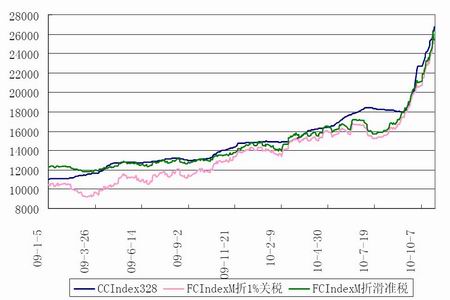

2.CFTC投机基金净多头持仓快速回落

从美国商品期货交易委员会(CFTC)发布的基金持仓上看,本月基金净多持仓前期随纽棉大幅走高而迅速减持,并维持相对平稳的水平。截止到10 月26 日当周,净多持仓39608 手,基金净多头率16.45%,较上周小幅回升1.27%。从持仓报告上可以看出,本月净多头持仓大幅缩减,月末成回升态势,美棉指数继续大幅上涨创历史新高,后市不确定性增大,回调压力或将逐步凸显。

图3:基金持仓和美棉指数收盘价走势

图为基金持仓和美棉指数收盘价走势图。(图片来源:CFTC)

(二)国内市场

1.现货存在炒作严重现象,政策调控力度增大

抛储结束,成交均价持续维持高位,在现货市场供应紧缺提振下,抛储竞拍激烈。累计抛储100 万吨,缓解了纺织企业在新旧棉交接期间的用棉需求,但并未有效平抑棉价。同时,由于前期阴雨天气造成减产,助涨了囤棉炒作之风,并且新棉价格严重虚高。

目前,棉花市场受大幅减产以及国内通胀的双重作用,持续走高,且政策面调控效果并未达到预期,后市仍存上涨可能。但不利因素亦逐渐凸显,尤其是下游织造企业对棉纱的消化能力受阻,棉价过高纺织企业难以接受,高位棉价难以传导,为后市埋下隐患。同时,因今年的植棉面积与去年基本持平,按照去年种粮收益与植棉收益基本持平,考虑减产100 万吨,按今年4 月的籽棉收购最高价4.0 元/斤计算,相应新棉收购价格在4.7 元/斤,考虑通胀因素,新棉收购价格在5.0 元/斤附近相对合理,折合价格成本接近22000 元/吨。因此,目前新棉加工成本接近27000 元/吨,明显虚高,后市高位风险累积,不确定性增大,回调压力增大。

近期各地籽棉收购进度明显加快,内地三级棉收购参考价涨至6.20 元/斤,收购成本涨至26744 元/吨,然而,由于今年内地棉区天气持续异常,造成大规模减产,并且新棉质量严重下滑。目前,新棉收购大多以四、五级为主,三级较少。这将对以三级及以上等级为主要需求的纺织企业而言,势必将加大新疆棉的采购力度,以及对进口棉的依赖。因此,虚高的棉价存在下滑整理的条件,但考虑纺织对棉花质量存在一定的刚性需求,在新疆棉略有减产的情况下,势必导致对进口棉的进一步需求。供需缺口将进一步扩大,棉花价格难有实质性回落,较常年棉价将迈上一个崭新的台阶。

近日多数纺企,不断提高棉纱价格,主要是原料价格的大幅攀升,使得棉纱成本明显提高,所以不得不提高棉纱价格来保证利润空间。不过按照目前的棉花价格,多数厂家无利或亏本,除非纺厂前期存有大量棉花。C32S 普梳棉纱成交主流价已涨至33500-34500 元/吨,较高价格已达38000 元/吨左右。涤棉纱方面:近日涤短价格基本涨势趋缓,但是由于棉花价格仍在持续上涨,所以致使涤棉纱价格仍有上调。目前仿大化T65/C35 32S 主流价格在26000-27000 元/吨。人棉纱方面:粘胶短纤价格仍在凶猛上涨,并且货源更加趋紧,所以导致人棉纱价格急剧上调,目前R30S 较低价28800 元/吨左右,主流价格已突破30000 元/吨。

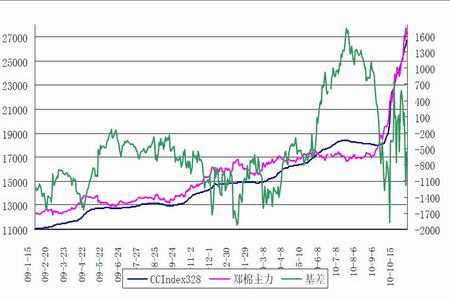

从下图可以看出,随全球新年度棉花预期供应紧张,进口棉报价延续了前期快速上涨态势,10 月份快速蹿升至与国内现货报价水平相近。而且与国内现货价差始终保持在千元左右。目前1%关税下报价接近25000 元/吨,折滑准税接近25400 元/吨,国内现货报价26400 元/吨附近,进口棉报价持续与国内现货报价平行走高,对国内现货形成有力的支撑。尤其在今年全球性库存维持低位,补库需求旺盛,与消费需求争夺供给,抬高了棉花价格,在全球新棉陆续上市之际,后市或得以阶段性的缓解。

图4:CCIndex328与进口棉报价走势

图为CCIndex328与进口棉报价走势图。(图片来源:中国棉花协会)

图5:中国棉花指数与郑棉主力及基差走势

图为中国棉花指数与郑棉主力及基差走势图。(图片来源:中国棉花协会)

从图5 基差走势可以看出,现货与期货均大幅走高,前期现货涨幅远超期货,形成倒挂,随后期5 月合约大幅走高,逐渐扭转了现货与05 合约的倒挂之势,但从基差大幅波动情况来看,郑棉高位多空分歧加剧,后市套保盘亦逐渐加强关注。

三、后市研判

近期ICE 期棉12 月合约,由于受全球补库及消费需求扩张提振,棉延续涨势。全球产量与消费基本持平,但后期由于各主产棉国均不同程度出现减产,预计供应减少,全球库存消费比37%,较上期下降1 个百分点,加之美元持续走软,商品市场更多地受到资金关注,尤其是基本面良好的农产品。目前,棉花价格已创历史新高,前期有利多透支之嫌,在产量基本确定的情况下,后市继续走高动力不强,可持续性值得怀疑,顺势而为的基础上,宜警惕其回调压力。

目前,国内棉花市场受大幅减产以及国内通胀的双重作用,持续走高,且政策面调控效果并未达到预期,后市仍存上涨可能。但不利因素亦逐渐凸显,尤其是下游织造企业对棉纱的消化能力受阻,棉价过高纺织企业难以接受,高位棉价难以传导,为后市埋下隐患。同时,因今年的植棉面积与去年基本持平,按照去年种粮收益与植棉收益基本持平,若减产100 万吨,按今年4 月的籽棉收购最高价4.0 元/斤计算,相应新棉收购价格在4.7 元/斤,考虑通胀因素,新棉收购价格在5.0 元/斤附近相对合理,折合价格成本接近22000 元/吨。因此,目前新棉加工成本接近27000 元/吨,明显虚高,后市高位风险累积,不确定性增大,回调压力增大。

郑棉延续涨势,且在通胀预期下受农产品市场普遍走高带动,后市或继续上涨,但现货虚高,郑棉高位基础并不稳固。关键在于高位棉价能否有效传导至终端消费, 从目前纱线市场报价来看,纱线被棉价推高,下游织造被动接受,终端产品虽有小幅提价,但仍不足以使棉价顺利传导。后市仍需关注终端消费提价幅度及下游织造对上游成本接受能力。加之政策面不确定性因素增多,11、12 月份新棉集中上市与进口集中到港将使棉价阶段性承压,郑棉高位将面临考验。短线多单谨慎持有,控制仓位,注意止盈;不建议空单盲目介入,等待明确回调信号,严控仓位及止损;压力位29200、30000,支撑位26200、25000。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文