一、行情回顾

国际方面ICE期棉行情回顾

ICE美国11#期棉大幅下挫,主力移仓7月,截至28日本月07合约最高达到198.81美分,最低为146.50美分,全月跌40美分,跌幅超过21%。月K线为一根大阴线。

国内方面郑棉行情回顾

郑棉在连续两月下跌之后,本月延续下行趋势,主力09合约本月最高达到30840点,最低为26140点,全月跌2120点,跌幅为7.46%。月K线为一根带上隐线的大阴线。

二、基本面分析

1、通胀压力未除,紧缩货币政策仍有发挥的空间

3月份食品类CPI同比再次达到11.7%的高位,进入4月份,食品类价格在天气转好和宏观调控的双重作用下,出现同比回落的迹象。发改委月内连续约谈白酒、油脂等生活日常用品生产商,要求其暂不提价,试图以时间换空间缓解通胀压力,另外宣布了七条玉米市场调控措施,旨在保证玉米供应,稳定价格。系列举措均对4、5月食品价格起到稳定作用,目前,农产品(18.70,0.00,0.00%)批发价格指数延续年内的下降趋势,商务部公布的4月两周周环比也出现更多的环比下行的品种,其中蔬菜价格环比更是分别达到4.6和9.8%下降。非食品类价格则继续承受较大的上行压力,国家发展和改革委员会在4月7日再次调高汽油、柴油价格每吨500元。而由于4月天气转暖建筑业开工对建材需求增加,商务部公布周数据显示近几周钢材、水泥价格回升甚至小幅走高。综合食品和非食品两方面考虑,4月CPI将小幅回落至5.1-5.3%。

图1 截至3月份国内CPI走势

图为截至3月份国内CPI走势图。(图片来源:WIND、中信建投期货)

尽管3 月CPI 5.4%高于市场预期的5.2%,二季度通胀平台也可能被抬升至5%左右,同时,季调后的未来物价预期指数创下纪录新高,但从环比的角度来看,本轮通胀应该已经进入下半场。影响周期性通胀变量之一货币供应(M1)自2010年1 月之后趋势回落将一定程度上抑制通胀持续上行。另外,近期的商务部、农业部高频数据一致回落也证明了通胀环比确实处于下降通道中。

图2 使用农产品价格指数

图为使用农产品价格指数走势图。(图片来源:CEIC)

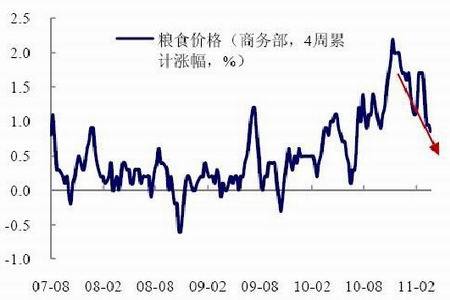

图3 商务部统计粮食价格变动幅度

图为商务部统计粮食价格变动幅度走势图。(图片来源:CEIC)

本月央行紧缩货币政策频出。5日晚央行宣布加息,随后17日宣布自4 月21 日起上调存款准备金率0.5 个百分点。2 季度整体通胀仍将处于高位,货币政策仍有紧缩可能,但是调控节奏和力度较一季度或有所放缓。

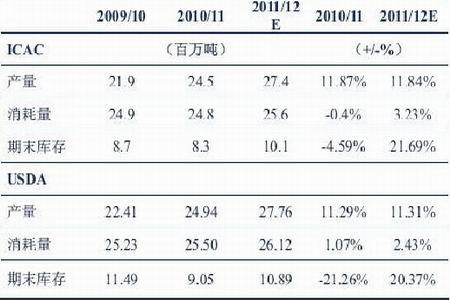

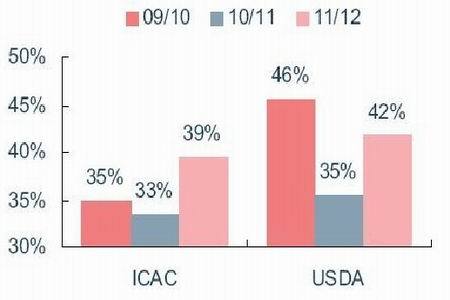

2、全球棉花供需紧张缓解,库销比回升

全球纤维消费量增速约为3%,对应棉花消费量约为2600万吨。而供给端由于棉价上涨,2011/!2年全球棉花种植面积可能上升,若不受恶劣气候因素影响,8%的产量增加可以预期,届时将达到2700万吨的产量。据此测算,全球棉花库存可能攀上1000万吨、棉花库存消费比升至近40%。

表1 2011年4月全球2010/11棉花年度供需预测

图为棉花年度供需预测表。(图片来源:USDA、ICAC、第一纺织网)

图4 2011年4月对11/12棉花年度全球库存消费比的预测

图为棉花年度全球库存消费比预测走势图。(图片来源:USDA、ICAC、第一纺织网)

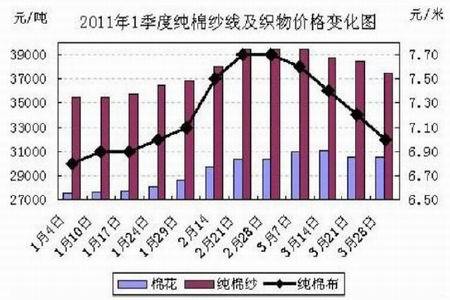

3、现货市场疲软,下游销售不畅

市场走弱,现货报价不断下调。具有较强定价能力的国内大型纺织企业魏桥在本月四次下调其皮棉采购价格,当月累计降价3000 元/吨,目前三级皮棉价格降至25500 元/吨。棉商销售意愿很强烈,下游企业采购也是非常谨慎,采购意愿不大,棉企库存几乎成静态走量。籽棉收购方面,市场资源量较少,籽棉收购报价继续下降,棉厂基本停收。产业链中游纺织厂库存积压明显,最多的纺厂库存积压在2个月左右,资金压力继续增加。棉花库存充足的纺织厂受原材料和成品库存的双重积压,甚至开始卖棉。纺织企业继续积极去库存化,打折、促销、直降多种手段努力减少棉纱库存。当前JC40S 大型放弃交易交割在43000-44000 元/吨,个别中型纺企抛货价格低至41000 元/吨,而市场的主流价格在42000 元/吨,现货充足,但下游观望情绪仍较浓厚。

图5 棉纱、棉布价格走势

图为棉纱、棉布价格走势图。(图片来源:第一纺织网)

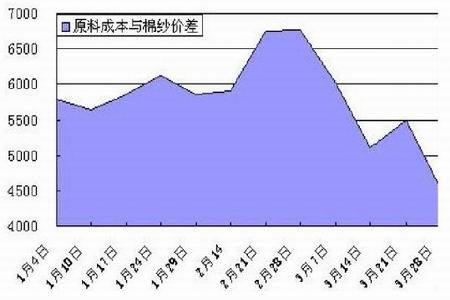

图6 棉花与棉纱价差情况

图为棉花与棉纱价差走势图

2011 年3 月我国纱产量为231.02 万吨,较去年同期增加6.65%,较上月增加22.47%。一季度纱产量累计617.95 万吨,同比增幅8.7%,纱产量增速放缓。由于3 月份棉价高位运行,但纯棉纱线的销势却持续趋于疲软,越来越多的中小型纺织厂大面积调整产品结构,减产甚至停产纯棉纱线,大幅增加涤纶短纤用量,因此,纱线生产量中结构变化相当明显。3 月纱产量结构中,纯棉纱占75.4%,较上月下降0.4个百分点;纯化纤纱占15.1%,较上月增加0.8 个百分点。结合纱线增速,棉花总体消费量维持稳定。

图7 纱产量及同比增速

图为WIND走势图。(图片来源:WIND)

4、内需回归平稳较快增长,出口增速或放缓

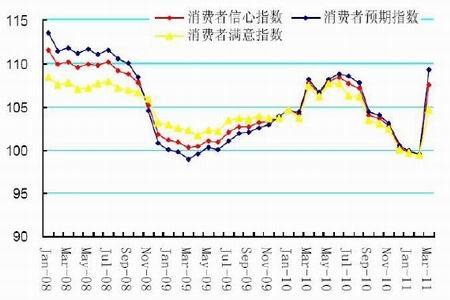

2011年一季度,国内社会消费品累计零售总额42922亿元,同比增长16.3%,纺织服装类累计零售额2014亿元,同比增长22.3%,高出全社会消费品零售增速约6个百分点。同时,居民消费信心指数等各项指标均已从底部大幅回升,达到08年以来的平均值105以上,居民的消费意愿有所恢复。可见,国内纺织服装消费需求总体已基本回归至去年平均水平,平稳较快增长态势将会继续保持。

图8 消费者信心指数

图为消费者信心指数走势图。(图片来源:WIND)

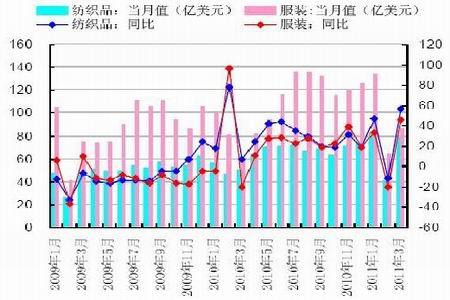

出口方面,3月份,我国纺织服装当月出口额为165.69亿美元,同比增速大幅增长50.6%,相应出口数量同比增速大大低于出口金额的增速。出口产品提价是出口超预期增长的主因。考虑到今年原材料、人力成本的上升,人民币不断升值等因素的负面影响,行业出口继续保持高增长的压力较大。第109 届广交会二期闭幕,欧美采购商人数减少,东南亚采购商人数增多,有订单,但因成本上涨企业不敢接单。第109届广交会已于近日开幕,纺织服装专场将于5月1-5日第三期亮相,届时其成交情况或能为市场提供一定指引。

图9 中国纺织服装3月当月出口额及同比增长

图为中国纺织服装3月当月出口额及同比增长走势图。(图片来源:WIND)

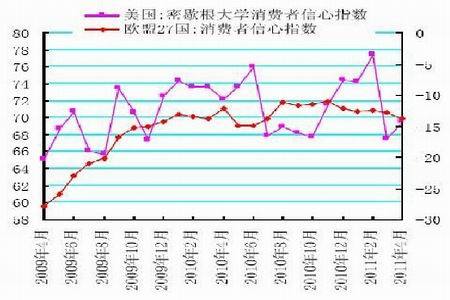

新兴市场需求进一步向好,但由于欧美市场复苏缓慢,参展企业审慎成交,并且普遍反映存在很大不确定性。考虑到美元持续贬值、欧洲主权债务危机和国际原材料与国内劳动力等生产要素成本上升较快、企业融资难等影响,境外采购商虽下单踊跃,但出口企业利润不高,为免遭损失不敢接长单,广交会一期三个月之内的中短单占89%。全球经济还在复苏过程之中,但这种复苏并没有一个稳固基础,处于脆弱状态。目前欧债危机继续拖累欧洲经济,再加上国际局势持续动荡,石油危机影响全球复苏、日本强震所引发的危机等等,这些风险都威胁着全球经济复苏,令今年中国出口前景充满不确定性。

图10 美国和欧洲消费者信心指数

图为美国和欧洲消费者信心指数走势图。(图片来源:WIND)

5、美国德州干旱引关注

目前,美国得州、俄克拉何马州、中南棉区均有半数以上棉田旱情为重度到极其严重,中南棉区其他部分也处于异常或一般干旱状态。最令人担忧的是产量核心地带得州西部。该地区的灌溉田只占很小一部分,其余大片旱地田没有降雨,棉花生产非常困难,其未来一段时间的天气状况格外引人关注。目前,已经开始播种的美国得州南部急需充足降雨,大部分沿海地区的棉田为异常干旱,高原和丘陵地带的土壤水分也不充足,即使6月1日前能有充沛降雨,7-8月也需要及时和足量的降雨确保棉花生长。根据气象部门的预计,目前的旱情将持续到7月份。

三、后市展望

自2月下旬棉价由强转弱以来,郑棉运行重心不断下移,跌跌不休。而导致这一走势的直接原因是新年度植棉面积大幅增加,现货疲软,下游市场销售不畅,库存积压严重等。持续的跌势已经让市场抢反弹心理越来越强烈,而期货市场多头反攻的势头也隐隐浮现,近期郑棉或出现技术性反弹,26000-27000将成为多空双方激烈争夺的关键区域。但是基本面低迷不改,产业链传导不畅或致棉价在短暂维稳后继续下探,2010/11棉花年度期货合约价格将向24500一线寻求支撑。另一种情况是,如果纱线市场转好,纺织厂会逐渐进行补库,这将引导棉价强势反弹。操作上建议,在基本面没有明显改观的情况下,前期空单适当减仓,部分持有。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文