郑棉10 月在其他商品大幅下跌的背景下相对抗跌,整体上在低位震荡,比9 月下跌200 元左右。CF1205 最高20700 元,最低19805 元,振幅850 元。下游消费方面,纺织企业棉花库存降至历史最低,纺织订单不振,维持近几个月的低迷状态,今年剩下两个月棉花走势预计取决于棉花现货上市进程和棉花收储进程。

一、产业分析

(一)截止26日国内棉花主产区采摘已过70%,预计11月皮棉开始大量上市

截止10 月26 日,全国棉花主产区棉花采摘进度普遍超过70%,个别地方已经接近完成采摘。在收购进度方面,总体上完成了50%左右的目标。其中南疆收购进度稍快(表1)。

表1:各地新棉采摘、收购和加工进度

|

采摘进度 |

收购进度 |

加工进度 |

备注 |

| 南疆 |

70-75% |

55-60% |

较慢 |

库尔勒、阿克苏、喀什 |

| 北疆 |

大于80% |

|

|

昌吉、石河子、沙湾 |

| 河北 |

接近完成 |

|

|

沧州、河间、衡水 |

| 山东 |

超过90% |

|

约10% |

德州、滨州、聊城 |

| 湖北 |

70% |

40% |

|

枝江、公安、松滋、 |

| 湖南 |

70% |

|

|

潜江、天门、仙桃 |

数据来源:中国棉花信息网、美尔雅期货调研数据

新疆棉农积极交售是因为:(1)棉农家里储存条件差,如果遇到下雨、下雪,籽棉浸水容易发生霉变;(2)囤放在家没有安全保障,容易引发火灾等事故;(3)新疆天气干燥,籽棉存放时间过长,水分降低会折称;(4)对收购后市行情持不乐观态度。

根据我们前期对湖北棉农的调查,湖北一带棉农也没有囤棉习惯。主要有两个方面的原因:(1)存放在家不安全;(2)年后棉花容易变黄折价。黄河流域一带的棉农囤棉习惯略强,但总体上我们认为年前大多也将交售,这是因为(1)当前棉价对于以自有土地租种的棉农还是可以接受的(请看本文后面的成本分析);(2)在当前籽棉价格不断下探的情况下,也会使棉农的交售心理趋于理性。而对于租地种植的棉农,植棉资金主要为民间借贷,还款时间一般集中在11-12 月份,资金还贷压力也将会促使棉农加快交售步伐。

因此,进入11 月后,棉花工作的重点将逐步转移到棉花加工和销售环节,11 月开始将迎来皮棉的集中上市。

(二)截止10月26日,328级棉花市场主体收购成本在19350左右

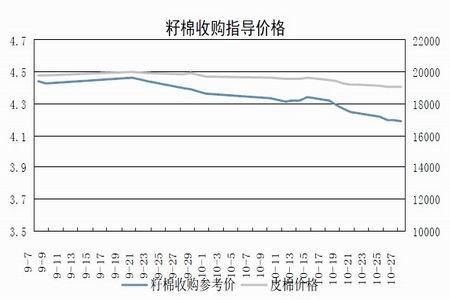

根据中国棉花信息网公布的棉花收购参考价,10 月9 日为4.33 元/斤,10月27 日为4.19 元/斤,下跌0.14 元/斤,跌幅3.2%。对应的皮面从19653 元/吨下跌到19047,下跌606 元/吨,跌幅3.08%(图1)。10 月份的是籽棉收购的主体时间,本月328 级皮棉考虑加工费后的平均价格在19350 元左右。

图1:籽棉收购参考价

图为籽棉收购参考价走势图

(三)内地棉农每亩利润在800-1000元之间,新疆棉农每亩利润在600-800之间

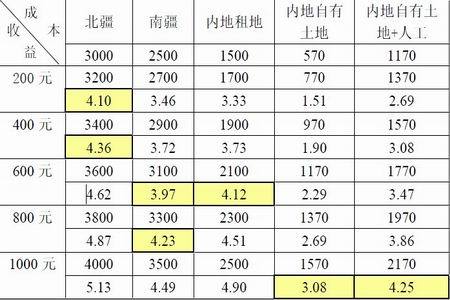

由于通货膨胀因素,今年棉花种植成本相对去年普涨100-150 元,涨幅15%左右。总体上,新疆北疆成本最高,为3000 元左右每亩;其次为新疆南疆,由于采用机采棉,成本比北疆稍低,为2500 元左右每亩;内地一般在1500 元左右每亩。另外农户自家小规模种植不考虑劳力投入,仅计算农资成本为570元左右每亩。

按10 月的籽棉销售价格计算,棉农的每亩收益与其他替代作物的收益相当或略低。内地棉农的亩均植棉收益在800-1000 元左右(自有土地,雇佣劳动力),对于使用自有土地且没有雇佣劳动力的棉农,亩均收益可以达到1400 元,好于其他替代作物收益。而内地租地且雇佣劳动力的棉农亩均收益在600-700元左右。新疆按亩产780 斤计算,南疆亩均收益在688-800 元,北疆在200-400元左右。但据悉北疆的有些棉农亩产高于780 斤,达到800 多斤,这样的话,我们估计北疆棉农亩均收益在400-600 元之间(表2)。

棉农在各个收益水平下的棉花销售价格如下:

表2:不同籽棉销售价格下棉农的收益水平

注:新疆亩产按780 斤计算,内地按亩产510 斤计算

数据来源:美尔雅期货

(四)库存变化:预计11月商业库存达到320万吨,同比增加19%,环比增加45%;工业库存棉花也预计会逐步回升

9 月商业库存为80.3 万吨,处于历史比较低的位置,低于我们的预期。这 可能与棉商出货还贷和准备新棉采购资金有关。预计9 月库存为最低位,10 月商业库存预计在220 万吨,11 月则达到320 万吨,11 月商业库存同比增加 19%,环比增加45%。接下来的12 月商业库存则预计为350 万吨(图2)。 因此,预计11 和12 月将迎来新棉的大量上市,对现货市场形成压力。

图2:2011年10/11月商业库存预计

图为2011年10/11月商业库存预计走势图。(图片来源:美尔雅期货)

工业库存方面,我们预计随着现货到达一个较低的位置,尤其有国家收储 19800 的托底效应,下游纺织企业会逐步开始战略性补库。根据我们前期调研, 一些纺织企业也一般在年底有采购兴趣。预计10 月100 万吨,11 月达到105 万吨,12 月达到110 万吨(图3)。

图3:2011年10/11月工业库存预计

图为2011年10/11月工业库存预计走势图。(图片来源:美尔雅期货)

虽然纺织企业会有一些集中的战略性采购,但由于下游订单并不理想,我 们预计这个幅度不会是太大。而同期新棉上市数量将远大于下游需求量,对现 货市场将形成较大压力。

二、棉商在四个市场之间的选择将使郑棉CF1205在20900面临强大卖保压力

棉商在今年的棉花是有四个销售渠道:现货、期货、电子撮合、交储。根 据我们与一些现货商的沟通,现货商正常情况下最后使用的渠道是交储,同时 交储又是最后的退路。这与10 月月报中收储的托底效应是一致的。

现货商在当前情况下持有现货通常具有更大的主动权和回旋空间:交储的 时间还是比较长的,有充分的时间。而很多现货商对收储完毕后的市场是看好 的,预期持有现货能在明年获取更好的利润。也有现货商表示在期货价格为 21000,甚至20500 是都可以积极在期货市场卖出。

现在交储的现货商,我们推测有三个方面的原因:(1)交储能实现常规利 润600-800;(2)资金紧张,交售一部分棉花获取资金以加速资金周转;(3) 在四个销售渠道的销售做一个组合,各个渠道都销售一部分。

图4:棉花收储进展

图为棉花收储进展走势图

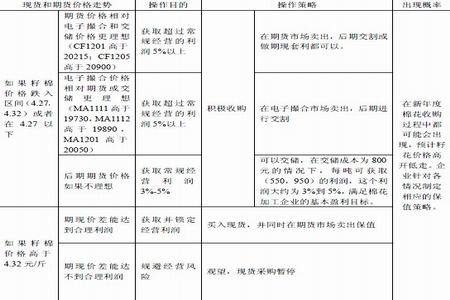

表3:棉商在四个市场之间的出货选择:

注:估算中的假设条件:(1)资金成本按现货价格20000 的单价计算,(2)资金成本按6%的利率计算;(3)仓单质押部分资金的收益按年化6%的收益计算。

(4)期货质押比例按75%计算,电子撮合质押按60%计算。(以上计算仅提供 了一般性的计算思路,具体情况根据各个公司可做个性化的平衡计算) 因此,当期货CF1205 价格高于20900 时、CF1201 高于19930、电子撮合 MA1201 高于19770 时、MA1112 高于19720、MA1111 高于19670 时,棉商或 将倾向于向这两个市场销售。但低于这个价格时,棉商将在现货和交储之间选 择(表3)。这样,CF1205 将在20900 面临强大的套保卖压。

三、收储开始放量,预计收储数量预计在100-150万吨之间

(一)收储的政策目标---稳定供应但有限收储

今年八部委文件中收储目的表述为:稳定棉花生产、经营者和用棉企业市 场预期,保护棉农利益,保证市场供应。而2008 年收储目的表述为:稳定棉 花市场,保护棉农利益。二者相同的稳定市场只是手段,稳定的最终目的:2008 年仅为保护棉农利益,今年加上了保证市场供应。可能体现了国家对大规模收 储国产棉造成进口棉挤占市场份额的担忧;或担心收储量过大而影响纺织行业发展。

农发行:2011 棉花年度,农发行把保收购、防止出现“卖棉难”和“打白条”作为棉花信贷工作的首要任务,努力做到棉花收购信贷资金及时、足额、 平稳、有序供应。

收储在10 月17 日开始放量,交储有了一定的积极性,但并非非常踊跃。

因此,我们认为这有两个方面的原因:(1)各家棉花收购成本不太一致;(2) 近期电子撮合和期货价格大幅下降使收储更具吸引力

(二)收储稳定供应目标基本实现,下一步将把重心放在平衡棉价国家收储的消息选择在棉花种植的时候发布,确实起到了稳定种植面积的 效应。随着今年气候上的总体配合,稳定棉花供应的目标基本已经实现。收储 下一步的工作目标将转向平衡棉价,维持产业顺畅运行。

政策博弈分析:按1000 万吨的棉花消费量,国内生产740 万吨,那么存在 260 万吨的缺口。如果收储量过多,可能导致国家两个方面的难处:(1)收储 量过大,不利于明年收储政策的持续性和政策腾挪空间。(2)收储过多,容易 导致外棉进口过多。

(三)预计收储数量在100-200万吨之间,最有可能在150万吨左右 正如我们在10 月棉花月报中的分析,我们预计收储的数量区间在(0,300) 万吨之间。如果收储过小,不利于稳定棉价,最后不利于稳定明年种植面积。

收储过大也有诸多不利:(1)不利于稳定市场供应;(2)容易导致外棉挤占国 内市场;(3)容易失去明年收储的灵活性。在收储过大之后,明年继续收储的 话面临仓库不足、占用资金过大等不利影响。

收储大于100 万吨是因为:从农发行已经安排204 亿信贷资金用户2011 年收储。如果按19800 元/吨的价格计算,204 亿元资金可以收储103 万吨左右的棉花。因此,我们认为这是最基本的收储目标。

收储小于200 万吨是因为:(1)中国储备棉总公司公布的备用仓库为300 万吨,首先大概控制在了300 万吨内;(2)按平均每天计划收储3.2 万吨,剩 下四个月80 个交易日(按每个月20 个交易日计算,未排除春节),可以计划 收储大约240 万吨。那么我们认为这也在另一个方面限制了收储的数量。(3) 如果按平均80%的成交率计算,收储大约成交190 万吨。如果按60%的成交率, 大约成交150 万吨。

事实上,我们认为收储对市场最大的影响在于稳定市场价格,而不会是企 业销售棉花的主要渠道。

(四)现货价格底部预计在(20050,20450)区间内 在10 月月报中,我们预期现货价格将跌破19000 元,这是基于每吨交储成 本为800 元的基础上。事实上,今年的交储成本预计平均在300 元左右,有些企业甚至只有100 多元。因此10 月17 日,在CCI328 价格为19816 时,交储 就开始放量。截止10 月28 日CCI328 的价格已经降至19432 元/吨。

基于三个方面的考虑:(1)平均300 元左右的交储成本;(2)考虑1500 元的基差;(3)棉商3%-5%的利润诉求,即550 元-950 元;我们预计CF1205 的底部区间可以修正为(20050,20450);

四、现货和贸易分析

(一)现货分析:现货走势开始显著弱于期货,这一趋势在11 月将加强 截至2011 年10 月26 日,中国棉花价格指数报价为19497,相比9 月30 日的19972 下跌475,跌幅为2.38%。同期,郑棉CF1205 由9 月30 日的21745 跌到21260,下跌240,跌幅1.17%。可见同期现货显著弱于期货,与9 月份 形成显著的差异。九月份现货强于期货是由于新棉没有大量上市和高等级棉的 缺乏引起的,而10 月份随着新棉逐步上市现货已经显著弱于期货。这一趋势 预计在11 月份随着新棉大量上市将会更加显著。

(二)棉花贸易盈利分析

近期国外棉花现货市场疲软,进口棉驻港报价大幅下跌,美C/A SM1-8 进 口成本下跌417 元/吨,与328 级棉花均价价差为910 元/吨(图5)。

图5:国内现货与主港进口成本价差走势

图为国内现货与主港进口成本价差走势图。(图片来源:布瑞克咨询)

五、持仓分析

(一)交易兴趣

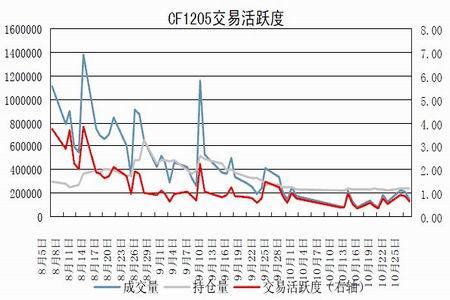

1、投机交易兴趣持续减退

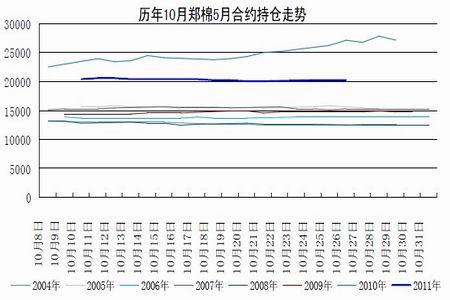

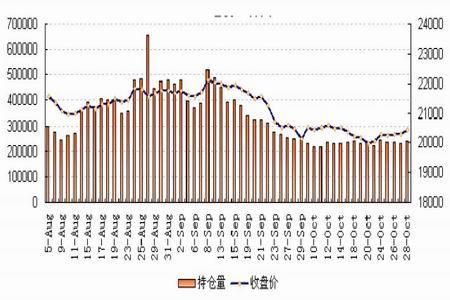

从9 月初开始,郑棉CF1205 的交易量就逐步小于持仓量,截至10 月26 日成交量/持仓量指数为0.61(图6)。这显示交易兴趣相对前期显著减退;投 机交易和日内交易萎缩,套保力量大于投机交易力量。在持仓方面,10 月份 一直维持在23 万张左右,高于往年大多数时候的14 万张左右,但是低于2010 年10 月的25 万张左右(图7)。

图6:郑棉CF1205交易兴趣

图为郑棉CF1205交易兴趣走势图。(图片来源:富远行情)

图7:历年10 月郑棉5 月合约持仓走势

图为历年10 月郑棉5 月合约持仓走势图。(图片来源:美尔雅期货)

2、郑棉持仓资金规模接近2011年初的最低位,为95亿左右整个10 月份,郑棉所有合约持仓资金为95 亿元左右,相对今年7 月23 最高的194.78,减少了约100 亿,减幅为51%(图8)。近期资金变动不大,但关注新棉大量上市后郑棉可能的资金变动情况。

图8: 郑棉资金规模

图为郑棉资金规模走势图。(图片来源:富远行情)

(二)持仓分析

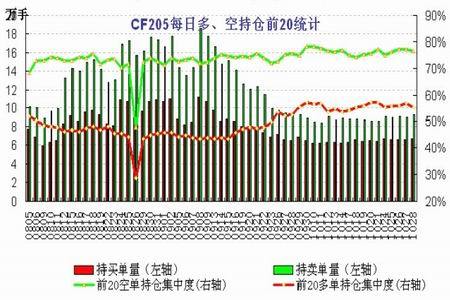

郑棉CF1205 自9 月8 日以来呈现量缩仓减价跌的趋势(图9-11),会员持 仓前20 的持仓也表明空头和多头持仓保持平稳。虽然多头集中度有所上升,但空头集中度仍然高于多头集中度。这反映了主力机构两个方面的动向:(1)当前套保力量强大;(2)主力机构也在悄悄的做长线多头布局。

图9:CF1205价量走势

图为CF1205价量走势图。(图片来源:郑商所)

图10: CF1205仓价走势图

图为CF1205仓价走势图。(图片来源:郑商所)

图11:CF1205多空持仓前20统计

图为CF1205多空持仓前20统计图。(图片来源:郑商所)

六、技术分析

(一)预计11月下行探底

根据对2004 年以来的历史数据统计,而11 月下跌的概率较大。针对1 月 合约和5 月合约,我们对从2004 年至2010 的涨跌次数和幅度做了统计,结果为11 月份上涨次数均仅有2 次;而下跌达到5 次,平均跌幅在4%左右(表4)。

表4:历年1 11月的1月和5月合约涨跌情况统计

数据来源:富远行情

(二)技术指标分析

从周线图,可以看到近一个月周度波动幅度均在900 点以下,从8 月15 日到9 月10 日的四周都在小幅盘升,近两周跟随大环境下跌(图12-13)。MACD 在底部形成金叉,D-M 柱线也与K 线走势形成背离。在郑棉连续图的周线图 中,K 线价格也已经落到144 均线上,MACD 也已经形成金叉。因此,预计 在144 均线附近将企稳。

图12:郑棉CF1205走势

图为郑棉CF1205走势图。(图片来源:博易大师)

图13:郑棉1205连续图

图为郑棉1205连续走势图。(图片来源:博易大师)

(三)基差分析:预计11月开始基差将逐步扩大,持续到11月底或12月初

自9 月初开始,期现价差均在逐步缩小,合约间的价差也在缩小(图14。

但历年第四季度(10 月初到12 月底)的价差呈现了显著的规律性。一般在九月价差会有个缩小的过程,但进入10 月后,价差将再次逐步扩大(图15)。

我们预计9 月底结束价差缩小,第四季度价差再次扩大。当前期现基差已经呈现出继续扩大的趋势(图15),预计这一趋势将持续的11 月底或12 月初。

图14:期现基差走势

图为期现基差走势图。

图15:期现基差走势

图为期现基差走势图

七、投资策略

综合以上分析,可以有以下观点;

(1)新棉上市进程是11 和12 月份是影响现货走势的重要因素;预计11月皮棉开始大量上市。

(2)收储将使底部显现:预计现货价格底部在(18550,18950)之间;郑棉CF1205 底部在(20050,20450)之间;

(3)收储开始放量,预计收储数量预计在100-150 万吨之间。

(4)预计期现基差在11 月逐步扩大,在11 月底左右达到最大。因此期间存在较好的跨期和期现套利机会。

(5)内地棉农每亩利润在800-1000 元之间,新疆棉农每亩利润在600-800之间。

(6)预计11 月商业库存达到320 万吨,同比增加19%,环比增加45%;工业库存棉花也预计会逐步回升。

(一)棉花加工企业

鉴于不太可能存在显著的牛市行情,反而总体看空,建议棉花加工企业采取稳健保守的经营策略。在籽花收购过程中,有合理利润则收,没有合理利润则观望或少收。在有合理利润的情况下,边收变保值。具体策略见表5。

根据最新对现货方面的调查,交储成本有些差异,但低于前期预计的800元,大约在300 元左右。以19800 的收储价计算,现货价格低于19500 对于加工贸易商交储已有利润。因此,现货价格在(18600, 18900)就能达成3%-5%的基本满意利润要求。皮棉价格(18600, 18900)对应的328 级籽棉收购价格约为(4.27,4.32)。

表5:棉花加工企业新花收购策略

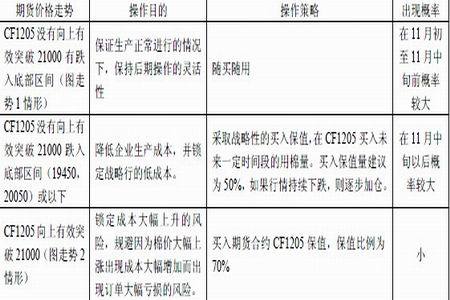

(二)纺织企业

对于纺织企业,建议策略如下:

1、已有订单或有固定订单的情况

根据前面分析,CF1205 在20900 附近将面临强大的套保卖压。因此,我们以21000 这个既在卖压附近又具有心理意义的价格作为标准,制定以下操作建议。

图16:CF1205可能的走势图

图为CF1205可能的走势图。(图片来源:博易大师,美尔雅期货)

2、对于没有明确的订单,但有常规生产量规划的情况

3、对于纺织企业有库存保值

(三)套利交易者

在前面的分析中,我们得到两个套利机会:(1)CF1201 和CF1205 跨期套利;(2)CF1205 期现套利。套利交易者可以关注这个两个套利交易机会。

在分析中,我们预计在11 月CF1201 与CF1205 的价差将逐步扩大,在11月底左右达到最大,存在一定的跨期套利机会。历年该两个合约的价差一般在(250,550)间变动(图17),截至10 月26 日,CF1201-CF1205 价差为410元,预期价差将继续扩大到550 元左右。因此,我们的建议是:

(1)前期已经建仓(在10 月月报中也提示过该套利机会)的投资者可以继续持有到11 月底左右,目标位为价差500 元左右。

(2)有兴趣的投资者或许在当前介入,但盈利空间大约只有100 点,时间跨度预计1 个月,结束时间预计在11 月底或12 月初。

图17: 郑棉CF1201和CF1205基差走势

图为郑棉CF1201和CF1205基差走势图。(图片来源:富远行情)

(四)投机交易者

由于投资者对郑棉的交易兴趣持续减退,郑棉的日内波动在第四季度预计将维持低位,主体维持在(130,350)之间,因此日内交易机会较少。预计在10 月份维持震荡,11 月下行探底。建议投机交易者以此为参考更多的进行波段操作或中长线操作。

1、对于长线投机者,建议在区间(20050,20450)内逐步建立战略多单,越跌越买。

2、对于波段操作者,我们建议在30 分钟或60 分钟周期的K 线图中以30分钟均线为参照进行操作。

3、鉴于波动率过小,日内也不活跃,不建议投资者以在棉花品种进行日内或短线操作。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文