投资策略:

USDA在八月供需预测中继续上调产量下调消费,库存压力利空棉价,从目前中美两国棉花的生长苗情,结合种植面积预测,后期USDA的产量调整方向仍有一定的利空影响。

进口方面,维持年度250万吨的预测值,持平上年度,从美棉新年度的预售情况看,中国的提前采购已经达到56万吨,而平均采购亏损超过10%,预计新年度进口外棉总量将下滑至200万吨。

消费方面,我们根据工商业库存及进口外棉情况综合分析,结合实际生产验证,预计目前的纺织市场月度棉花的消费量在60万吨左右。结合纱线积压,预计下半年的市场消费难以实质好转,收储将正常进行,并且收储总量将超过200万吨,期货价格不会低于收储标准太多,尾期棉价将有反弹机会。

| 美尔雅期货 |

期初库存 |

产量 |

进口 |

消费 |

期末库存 |

| 2010/11 年度 |

231 |

620 |

250 |

885 |

216 |

| 2011/12 年度 |

216 |

750 |

200 |

900 |

266 |

综合而言,结合收储情况预估,我们认为新花上市的九十月份,棉花现货会略低于19800元,由此也将拖累CF201合约,若CF201高于21000,市场是对棉花企业的卖保机会。同时,CF205和CF203仅隔2月,若CF205低于20500元,将是纺织企业对年度后期保值的有利机会。

一、全球棉花供需平衡表:

美国农业部(USDA)在八月全球棉花的供需预测中,本年度上调印度产量和下调消费量造成印度期末库存增加30 万吨,拖累全球棉花表现。对于2011/12 年度,总体仍表现看淡思路,预计新年度棉花库存将升至近三年来高点,达1146 万吨。

USDA:八月全球棉花供需平衡表

| 单位:万吨 |

2008/09 年度 |

2009/10 年度 |

2010/11 年 |

2011/12 年度 |

| 8 月预测 |

较上月 |

8 月预测 |

较上月 |

| 产量 |

全球 |

2331.4 |

2207.4 |

2494.9 |

0.7 |

2671.7 |

-9.7 |

| 中国 |

799.1 |

696.7 |

664.1 |

0 |

718.5 |

0 |

| 美国 |

279 |

265.4 |

394.2 |

0 |

360.4 |

12 |

| 印度 |

492.1 |

500.8 |

553 |

19.6 |

587.9 |

0 |

| 消费 |

全球 |

2396.2 |

2577.8 |

2480.6 |

-21.8 |

2507.7 |

-34.2 |

| 中国 |

958 |

1088.6 |

1001.5 |

0 |

1001.5 |

-10.9 |

| 印度 |

386.5 |

423.5 |

435.5 |

-10.8 |

446.3 |

-10.9 |

| 进口 |

全球 |

657 |

789.1 |

766.6 |

-12.1 |

818.3 |

-15.3 |

| 中国 |

152.3 |

237.4 |

261.3 |

0 |

326.6 |

-5.4 |

| 出口 |

美国 |

288.7 |

262.1 |

313.5 |

-2.2 |

267.8 |

6.5 |

| 印度 |

51.4 |

142.6 |

108.9 |

0 |

108.9 |

0 |

| 期末库存 |

全球 |

1318.1 |

964 |

979.5 |

12.8 |

1146.5 |

36.1 |

| 中国 |

487 |

331.9 |

253 |

0 |

295.5 |

5.5 |

| 美国 |

138 |

64.2 |

62.1 |

2.2 |

71.8 |

6.5 |

| 印度 |

194.2 |

139.3 |

157.8 |

30.5 |

201.4 |

41.4 |

数据来源:USDA

根据USDA8 月7 日统计数据,美棉新花的现蕾率达到95%,坐果率79%,分别逼近五年平均水平。主产棉区德州植棉面积占到全美一半,目前的生长进度良好,但受持续干旱影响,德州棉区有近1/3 面临绝收,其它棉区苗情较好,若考虑全美棉花面积25%的增幅,预计总产仍能维持跟去年相当水平。

中棉所7 月监测数据显示,中国棉花生长指数优于去年10%,中储棉公司预测,新棉单产有望提升9.3%至93 公斤/亩,按照中棉所7 月份调查预计播种面积8122 万亩测算,2011 年棉花总产量预计750 万吨,USDA 预测值仍有上调空间。

根据中美两国棉花生长形势,USDA 未来的产量调整方向利空棉价。

二、维持预计本年度进口外棉250 万吨,持平同期。

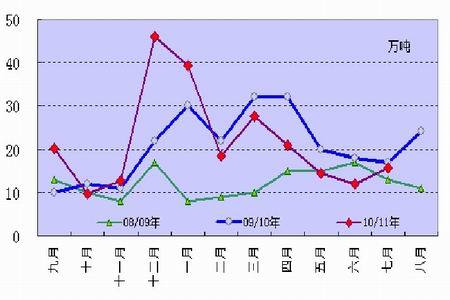

海关数据显示,2011 年7 月中国共进口外棉15.7 万吨,本年度累计进口237 万吨,对比增幅5%,根据今年新花苗情及国内棉花库存现状,我们预计八月进口总量仍将低于去年同期,年度总进口量维持250 万吨的预测值,持平09/10 年度。

图为年度进口外棉走势图。(图片来源:海关总署)

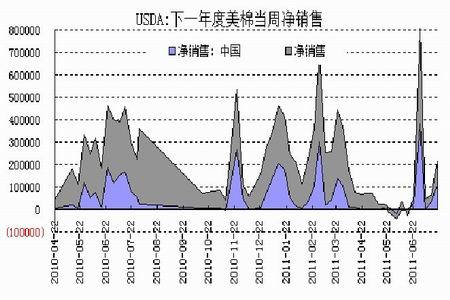

截至8 月4 日,下年度签约销售上美棉的累计销售总量超过近五年,占预计总产比例的49%,而中国的累计采购量也达到56 万吨,同比增长四成,根据当周销售情况,中国在美棉120 美分和100 美分附近两次集中采购,总量超过11 万吨,平均港口成本22500 元,按照8 月12 日EMOT SM 到港120 美分折算,贸易损失超过10%。

图为下一年度美棉当周销售走势图。(图片来源:USDA)

三、预计中国本年度棉花消费量下降20%至885 万吨。

USDA 及ICAC 预计本年度中国棉花消费量在1000 万吨,同比下滑8%,而全国棉花监测系统6 月预计全国棉花消费量为937 万吨。而实际考虑企业停产、限产和下游产品结构调整,2010 年度纺织生产的棉花消费则难于评估,我们认为借助库存指标能很好反应本年度棉花市场的消费状况。

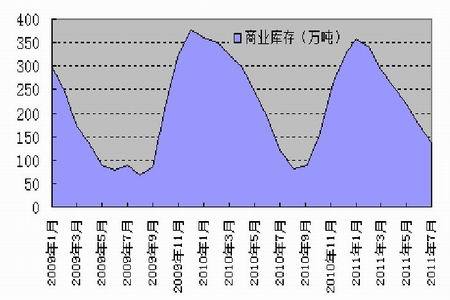

根据中国棉花信息网7 月棉企调查,截止7 月底,国内商业库存总量135 万吨,较上月减少40 万吨,比去年同期多15 万吨。

图为中国棉花信息网走势图。(图片来源:中国棉花信息网)

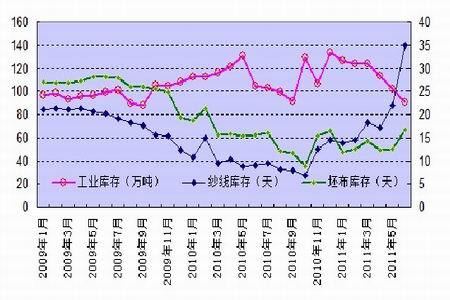

六月工业库存不足百万吨,处于历史低位,而纱线和坯布库存仍有攀升势头,尤其是纱线库存达35 天,六月增量达13 天,成为近三年来最大库存,显示下游消费形势仍不言乐观。

图为工业库存走势图。(图片来源:中国棉花信息网)

根据8 月湖北省纺织生产情况调研,纺织生产普遍三班开二班,产能开工率75%,若化纤原料考虑替代20%,则实际棉花的月均消费量仅在同期的6 成水平。按照年度1100 万吨消费统计,目前的月均棉花消费量不足60 万吨。因此按照目前的棉花库存水平,预计国储50 万吨,则年度期末库存在216 万吨。因此,我们预计全年度棉花消费量将为885 万吨,同比下滑20%。

| 2010/11 年度 |

期初库存 |

产量 |

进口 |

消费 |

期末库存 |

| 美尔雅期货 |

231 |

620 |

250 |

885 |

216 |

数据来源:美尔雅期货

从目前的纺织经营情况看,纱线库存积压和订单缺乏制约着纺织厂经营,不少企业表示,若十月订单数量仍不见明显增长,企业仍将继续关掉部分产能。同时,从目前纺织厂纱线库存量看,即便停产一个月,纱线供应仍会比较宽裕。则相对而言,企业更关注收储政策的细则情况。

我们猜想,棉花9-10 月会因为集中上市和下游弱势维持低价,监测指数低于收储标准,收储肯定会启动。基于无数量限制规定,主体三级棉的市价应该略低于19800,受此影响,收储期间的郑棉将受到拖累,若收储棉花总量超过200 万吨,则尾期棉价将出现紧缺上涨,根据纱线库存情况,预计郑棉反弹的时间点在2012 年3 月前后。

| 2011/12 年度 |

期初库存 |

产量 |

进口 |

消费 |

期末库存 |

| 美尔雅期货 |

216 |

750 |

200 |

900 |

266 |

数据来源:美尔雅期货

四、技术分析

图为郑棉走势图。(图片来源:美尔雅期货)

郑棉维持低位震荡,周线上下行趋势不改,在前期上涨支撑线附近遇阻,20000-20300 附近将成为重要的验证区域,下破则演变成空头市场,但受国家收储制约,预计该验证区域将成为有利的买保时机。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文