一、 国际棉花市场

(一) 行情回顾

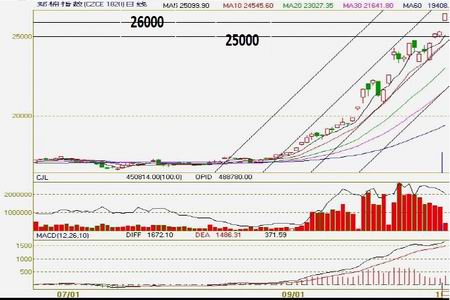

图1-1:截至10 月25 日美棉指数日K 线走势图

图为美棉指数日K线走势图。(图片来源:文华财经 北京中期)

USDA 在10 月全球棉花供需预估报告中调低了全球棉花产量并持续调低库存,中国国庆假期后投资者返场推动了棉价的上涨,美国德州遭受风暴袭击,天气状况引发市场对美国及中国棉花产量的忧虑情绪,印度吝惜棉花的出口等因素共同推动国际棉价不断刷新高点。10 月份,美棉表现出攀升、震荡、再攀升的走势(见图1-1)。本月初美棉震荡走软,在100 美分/磅的整数关口震荡整理数日,获得该关口有力的技术支撑,大幅震荡上行,月中触及1995 年的117.20 美分/磅高点后,承压回落至110 美分/磅附近震荡整理,临近月末,美棉在动能积聚充足后再度发力上冲,突破120 美分/磅一线,并有向上挑战130 美分/磅新的整数关口的可能性,若回调整理,关注下方110 美分/磅一线的支撑。

截至10 月25 日当天,美棉指数持仓量为22.3 万手左右,较9 月末小幅减少5000 手左右,而收盘价涨幅超过20%。

(二) 基本面情况

1、 USDA 10 月供需预估报告持续调低全球期末库存

USDA 10 月份公布了最新的全球棉花供需预估报告,对全球棉花主产国、主销国棉花的产量、进口及期末库存等数据进行了调整,见表1-1。

表1-1:USDA10 月全球及主产国、主销国棉花供需预估表

|

|

月份 |

产量(万吨) |

进口(万吨) |

消费(万吨) |

出口(万吨) |

期末库存(万吨) |

|

全球 |

9 月 |

2546.4 |

826.4 |

2624.2 |

826.5 |

989.2 |

|

10 月 |

2540.4 |

829.1 |

2629.4 |

829.1 |

972.4 |

|

增减 |

-6 |

2.7 |

5.2 |

2.6 |

-16.8 |

|

中国 |

9 月 |

707.6 |

277.6 |

1088.6 |

—— |

348.5 |

|

10 月 |

685.8 |

283 |

1088.6 |

—— |

320.5 |

|

增减 |

-21.8 |

5.4 |

0 |

—— |

-28 |

|

印度 |

9 月 |

566.1 |

—— |

446.3 |

108.9 |

167 |

|

10 月 |

566.1 |

—— |

450.7 |

104.5 |

167 |

|

增减 |

0 |

—— |

4.4 |

-4.4 |

0 |

|

美国 |

9 月 |

410.2 |

—— |

78.4 |

337.5 |

58.8 |

|

10 月 |

410.9 |

—— |

78.4 |

337.5 |

58.8 |

|

增减 |

0.7 |

—— |

0 |

0 |

0 |

|

巴基斯坦 |

9 月 |

202.5 |

39.2 |

239.5 |

—— |

53.8 |

|

10 月 |

202.5 |

39.2 |

239.5 |

—— |

54.6 |

|

增减 |

0 |

0 |

0 |

—— |

0.8 |

数据来源:USDA 官网 北京中期研究院整理

报告显示(如表1-1 所示),2010/11 年度全球棉花产量10 月预估为2540.4 万吨,较9 月预估值小幅下调6 万吨,其中预测美国棉花产量为410.9 万吨,较上月预测值小幅增加0.7 万吨。中国棉花产量预估为685.8 万吨,较9 月调低21.8 万吨,在中国棉花收割时节,连续第二个月下调棉花产量预估。该数据增强了市场对棉花供给的忧虑。

2010/11 年度全球棉花净消费量10 月预估为2629.4 万吨,较9 月预估值略微上调5.2 万吨。印度消费量上调了4.4 万吨至450.7 万吨,中国消费量预估基本持平,总体来看,棉花需求不减。

2010/11 年度全球棉花总贸易量同比上调5.3 万吨,印度推迟棉花出口导致出口量预估减少4.4 万吨,中国棉市对棉花库存及供给的忧虑增长,进口量预估增加5.4 万吨至283 万吨。

2010/11 年度全球棉花年终库存10 月预估为972.4 万吨,较9 月预估值下调16.8 万吨。中国加大抛储数量,棉花年终库存预估量为320.5 万吨,较9 月调低28 万吨。美国棉花年终库存量较上月预估值基本持平。10 月全球棉花库存/消费比预估值为36.98%,较9 月预估值调低1.02%,刷新15 年以来最低水平。

2、 美国德州遭受风暴袭击,增加棉花产量不确定性

美国西德州10月21日遭遇暴风雨天气,降雨量超过2英寸,同时有5-6级大风,因此当地棉花采摘被迫暂停。罗令平原及俄克拉荷马南部的采摘及新棉加工进展顺利,截至10月18日的美国生长报告中指出新花单产较好。东南棉区佐治亚州中部有少量降雨,不会影响未采摘的棉花。预计10月末期整个东南棉区天气晴好。目前该棉区仍有大约57%的棉花未采摘。中南棉区天气较好,采摘接近尾声。美国农业部已经连续4个月调高棉花产量预估,此次风暴灾害为美国棉花产量增加了不确定性。

3、 截至10 月14 日当周,美棉出口签约量增加

截至10 月14 日当周,2010/11 年度美棉陆地棉出口状况如表1-2 所示。

表1-2:截至10 月14 日当周, 2010/11 年度美国陆地棉出口统计表

|

|

未装运量(万吨) |

装运量(万吨) |

总签约量(万吨) |

|

|

截至本周 |

去年同期 |

截至本周 |

去年同期 |

截至本周 |

去年同期 |

|

中国 |

54.3 |

2.1 |

15.2 |

8.8 |

69.5 |

10.8 |

|

土耳其 |

28.0 |

4.2 |

3.3 |

8.4 |

31.3 |

12.6 |

|

墨西哥 |

22.3 |

13.9 |

6.2 |

6.5 |

28.5 |

20.4 |

|

印尼 |

13.8 |

3.4 |

1.5 |

3.1 |

15.3 |

6.5 |

|

泰国 |

11.2 |

2.8 |

1.3 |

2.5 |

12.6 |

5.3 |

|

巴基斯坦 |

6.8 |

0.3 |

0.4 |

0.0 |

7.2 |

0.3 |

|

美国总出口量 |

193.7 |

38.4 |

40.2 |

41.9 |

233.9 |

80.3 |

数据来源:USDA 官网 北京中期研究院整理

由表1-2 可见,截至10 月14 日当周,2010/11 年度美棉陆地棉出口总签约量较去年同期大幅增加至155.3 万吨,较去年同期增幅高达80.3%。出口至中国的棉花签约量增至69.5 万吨,较去年同期增加近60 万吨,未装运量达54.3 万吨。受到国际棉花减产预期及旺盛的纺织工业需求的影响,土耳其、印尼、泰国等国进口美棉签约量较去年同期均有大幅上涨。巴基斯坦受洪灾的影响,棉花减产,进口签约量较去年同期持续增加。总体来看,全球对棉花的需求旺盛,尤其是受灾的棉花生产国棉花进口量有明显的增加。

(三) 市场交易情况

10 月CFTC 基金净多持仓量减少,棉花指数价格仍持续强势

图1-2:截至10 月19 日当周CFTC 棉花基金净多头寸与总持仓比值同美棉价格的走势图

图为走势图。(图片来源:CFTC 官网 北京中期)

数据来源:CFTC 官网 北京中期研究院整理基金买盘对美棉走势具有的重要影响。基金净多头头寸在总持仓中所占的比例与美棉价格表现出一定的联动性(相关性系数为0.7),且价格的变动要滞后于基金持仓的增减变化。由美国商品期货交易委员会(CFTC)公布的截止10 月19 日当周的棉花基金净持仓情况与美棉花指数价格进行比较(如图1-2所示),可以看出,截至10 月19 日当周,基金净多头寸为35362 手,较9 月21 日当周的48135 手的持仓量减少13000 手左右,基金净多头寸在总持仓中占比也连续第3 周下滑后,于10 月19 日当周小幅增加。综上可见,截至10 月19 日当周,基金多空头双双减少,但基金净多头企稳回升,棉价持续震荡上扬,多头趋势依旧。

二、 国内棉花市场

(一) 行情回顾

图2-1 截至10 月25 日郑棉指数日K 线走势图

图为郑棉指数日K线走势图。(图片来源:文华财经 北京中期)

全球棉花库存预估被再度调低,天气因素引发投资者对我国棉花产量的忧虑情绪加重,棉花现货价格持续飙涨等因素坚定了10 月份投资者对郑棉价格高挺的信心。本月初郑棉以两个跳空高开高走就越于22000 一线之上,于该线附近震荡整理数日,缓解了技术压力,积聚动能后,再度拔高,直接跨越26000 点大关,同时也为郑棉指数日K 线图上制造了数个技术缺口。截至10 月25 日,郑棉的月成交量超过2000 万手,较9 月明显增加。持仓量近49 万手,较9 月末增长近3 万手,截至10 月25 日的郑棉收盘价较9 月末收盘价上涨近5000 点。

(二) 基本面情况

1、 2010 年全国棉花工作电视电话表示今年新棉上市要推迟10—20 天

9 月27 日,2010 年全国棉花工作电视电话会议在京召开。农业部预计,2010 年全国棉花播种面积为7400 多万亩,与上年基本持平。当前我国棉花生产面临的新情况主要是:一方面,需求旺盛,棉花需求缺口由每年几十万吨扩大到几百万吨,供给压力越来越大;另一方面,进口增加,竞争压力增大。发改委表示,2010 年棉花产量预计比上年有所减少,新棉大量上市要到10 月中旬,比常年推迟10—20 天。通过有效利用国际市场资源和做好储备调节,可以实现国内棉花供求总量平衡。

随后,9 月28 日国家增加抛储40 万吨储备棉。USDA 在10 月预估报告中也调高了我国的棉花进口量。但10 月份我国的棉花价格涨势依旧强劲。

2、 我国本轮棉花抛储越抛越涨

图2-2:8 月10 日开始本轮国家抛储棉完整交易走势图

图为国家抛储棉完整交易走势图。(图片来源:CFTC 官网 北京中期)

国家为了加大对棉市的调控力度,保障棉价稳定运行,自9 月28 日起增加抛售40 万吨储备棉,令8 月10 日开始的抛储棉总额增至100 万吨。至10 月20 日止,抛储任务顺利结束,累计投放量为1012336吨,实际成交量为1002736 吨,成交率99%。抛储数量由最初的15000 吨/日左右逐渐增加(如图2-2所示),最高甚至高于40000 吨/日,而抛储棉的成交均价并未随抛储数量的加大而降低,棉花的现货价格更是不可阻挡的一路上扬。8 月10 日的成交均价为18208 元/吨,至10 月20 日抛储完毕已经增长至25422 元/吨,涨幅接近40%。从抛储的成交状况及价格走势上能够看出,棉纺企对于抛储棉竞拍积极,市场对于我国棉花库存及供应的忧虑较重。

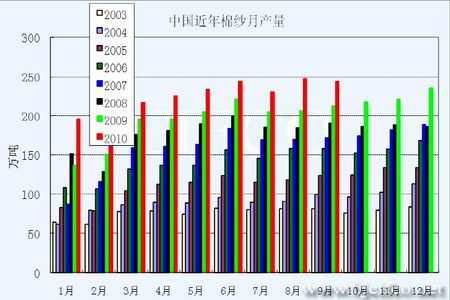

3、 9 月我国棉纱产量维持高位,远高于往年

据国家统计局最新统计数据显示, 2010 年9 月我国规模以上企业纺纱量244.12 万吨,较上月减少1.1%,比去年同期增长14.8%。1 月份至9 月份,纱产量累计1997.21 万吨,同比增15.9%(见图2-3)。

由图可见,今年我国棉纱产量较往年大幅增长,棉花的下游需求较为旺盛,支撑了棉价的此波牛市。随着秋冬季节的到来,对于纺织品的需求增加,棉价强势地位短期难以撼动。

图2-3:2003 年—2010 年我国棉纱月产量走势图

图为我国棉纱月产量走势图。(图片来源:北京中期)

(三) 市场交易情况

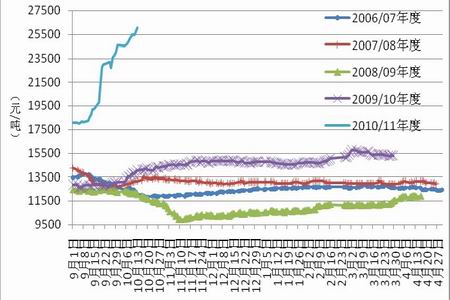

1、 2010/11 年度我国328 级籽棉收购参考价明显高于往年

9 月份,我国2010 年新棉的采摘工作已经开始了,籽棉的收购价格成为市场关注的新的热点。按照国内棉花收购惯例,从每年新的棉花生产年度起始之日,即:当年的9 月1 日起发布,至次年的4 月30日结束,图2-4 为2006/07 年度至2010/11 年度9 月1 日至4 月30 日的我国328 级籽棉收购参考价走势图。

图2-4:2006/07 年度至2010/11 年度我国328 级籽棉收购参考价走势图

图为我国328 级籽棉收购参考价走势图。(图片来源:北京中期)

由图2-4 可见,2006 年至2009 年间,我国328 级棉籽的9 月初至10 月上旬的起始收购价格一般在2.7—3 元/斤附近波动,而且波幅较小。2006/07 年度和2008/09 年度棉花丰产,价格震荡下行,2007/08年度和2009/10 年度棉花减产,价格震荡走高,但最高也稳定在3.5 元/斤附近波动。2010/11 年度,全国棉花减产的形势大体确定,产量数据还需等明年初国家统计的结果,目前,棉花价格已经大幅上涨,9 月初的起始收购参考价为4.12 元/斤,并在一个月的时间里大幅震荡拉升,截至10 月25 日,籽棉收购参考价已经高达5.98 元/斤,逼近6 元/斤大关,仍有继续攀升之势。综上可见,今年我国棉花的减产及推迟上市导致供给紧张,棉农惜售情绪较重,棉纺商购买积极,推动了籽棉收购价的上涨。

2、 截至10 月下旬,2010/11 年度我国328 级皮棉收购价超过25500 元/吨

图2-5:2006/07 年度至2010/11 年度我国328 级籽棉收购参考价走势图

图为我国328 级籽棉收购参考价走势图。(图片来源:北京中期)

图2-5 为近年来我国328 级皮棉收购价格,图2-6 给出的是截至10 月22 日棉花期现价格走势,从该二图中可以看出,2007/08 年度皮棉收购价格在13500 元/吨附近波动时,棉花的现货价格在13500—14000 元/吨附近波动,期棉价格在14000—16500 元/吨区间附近波动。当2008/09 年度皮棉收购价格在9500—12500 元/吨附近波动时,棉花的期现货价格均在10000—14000 元/吨区间附近波动。当2009/10年度皮棉收购价格在12500—16000 元/吨附近波动时,棉花的期现货价格均在13000—18500 元/吨附近波动。今年2010/11 年度皮棉收购价格在刚刚开始的一个月已经由17500 元/吨附近攀升至10 月25 日的26000 元/吨之上,现货价格涨至25000 元/吨之上,期货价格甚至攀上26000 元/吨一线,从历年的规律来看,棉价还存在上涨的空间。

3、 郑棉期价与中国棉花价格指数(CC Index 328)基差分析

图2-6:郑棉期价与中国棉花价格指数(CC Index 328)走势图

图为郑棉期价与中国棉花价格指数基差走势图。(图片来源:文华财经 北京中期)

图2-6为自2007年以来的郑棉指数与中国棉花价格指数CC Index 328及其价差的走势图,从图中我们可以看出,自2007年至今年上半年我国棉花的期现货市场一直保持大体一致的走势,今年6月中旬,郑棉指数在国家政策调控下开始横盘整理,而此时棉花现货价格持续强势,立足18000点,不断攀高,期现价差逐步拉大。8月末开始,期现棉价双双飞涨,价差向0点附近震荡回归。可见,郑棉价格的飞涨并非空洞的炒作使然,我国今年棉花的减产造成的棉花供应的短缺以及需求的愈发旺盛造成了棉纺企业以及投资者对棉花供需的忧虑更值得关注,现货价格坚挺。

4、 截至10 月22 日,郑棉指数成交量及持仓量变化情况

图2-7:截至10 月22 日郑棉指数成交量及持仓量走势图

图为郑棉指数成交量及持仓量走势图。(图片来源:文华财经 北京中期)

由图2-7 我们可以看出,10 月份以来棉花市场交投激烈,截至10 月25 日,郑棉的月成交量超过2000 万手,较9 月明显增加。持仓量近49 万手,较9 月末增长近3 万手。成交量维持高位,表现了投资者参与活跃,持仓量维持较高值,显示出投资者对棉价强势信心饱满。棉市的放量增仓支撑了棉价的走强。

三、 综合评盘及走势分析

总的来看,目前我国棉花采摘工作已经进行了一段时间,多数地区的籽棉已经进入销售阶段,籽棉的收购价格大幅上涨,往年籽棉收购初期的价格一般在3 元/斤左右,而今年的初始价格就高于4 元/斤,并快速增长至近6 元/斤。籽棉的收购价格一般至采摘末期就能够企稳,今年的籽棉价格的震荡平台将要展现眉目,将直接影响未来的棉花价格。10 月中下旬大范围的大风降温降水天气引发的对于今年棉花产量的担忧,对棉价在基本面起到了良好的支撑。截至10 月20 日棉花抛储工作全部完成,成交价格大涨40%,抛储一方面在一定程度上缓解了棉花市场的供应压力,但棉纺企的积极购买引发了市场对于棉花供应紧张的担忧。同时,国家接连开会声明要调控棉价,打击棉市恶性投机行为,面对价格的飙涨,

郑州商品交易所也调高了郑棉期货的保证金及涨跌停板幅度,却无力撼动棉价上涨的势头。我国第三季度经济数据的公布,食品价格上涨,劳动力成本、原材料价格的相应的提高,进一步助推了棉价的走高。

图3-1:截至10 月25 日郑棉指数日K 线走势图

图为郑棉指数日K线走势图。(图片来源:文华财经 北京中期)

从技术上来看(图3-1),国内郑棉受到美棉的涨势的提振,也表现出跳跃式震荡走高,接连刷新历史高点的强劲牛市。10 月8 日在国内投资者度过了国庆假期之后,对棉花的炒作热情升温,截至10 月25 日,投资者对棉价信心十足,参与积极,引发了郑棉的三度涨停盘,棉价强势地位愈发坚挺,跨越 22000元/吨一线,直达26000 元/吨的价格关口。10 月11 日 、21 日以及25 日郑棉的跳空高开,为盘面造成了三个技术缺口,后市有回补的需求。持仓量持续增加50 余万手,持仓量的高位频繁震荡,可见短线投资交易增多。目前郑棉走势已经远离下方均线系统的支撑,加之多个技术缺口的客观存在,后市有回调整理的技术需求。

棉价连续上涨至26000 元/吨之上,能否奔向30000 元/吨大关,还需关注新棉的实际减产情况以及国家能够实施怎样有力的调控政策。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文