一、市场描述

节后第一周,郑棉维持涨势,温和收高。现货市场虽受大批企业尚未开机影响,成交清淡,但现货价格有涨无跌,且有加速迹象,国内现货与进口棉报价相差近6000 元/吨,或刺激纺企加大对地产棉的采购力度,国内现货存在继续上涨的内在动因。本周郑棉1109 合约较上周上涨0.21%,成交176.3 万手,较上周减少94.2 万手,持仓226.1 万手,较上周减少1.2 万手。

美国农业月度供需报告数据调整有限,短期内打消了市场对高位棉价导致消费萎缩的忧虑,在出口报告利多提振下,纽棉持续走高,大有考验200 美分/磅一线的趋势。美棉出口签约超95%,市场对存在逼仓忧虑,多头氛围明显。本周3 月合约交投区间在164.76 至194.55 美分/磅之间,成交10.4 万手,较上周增加3.3 万手,持仓7.2 万手,较上周减少1.7 万手。

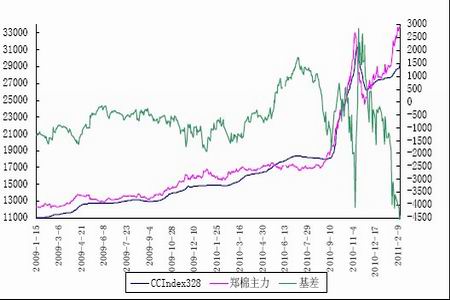

图1:国内外棉花期货主力合约价格走势图

图为国内外棉花期货主力合约价格走势图。(图片来源:文化财经)

二、行情成因分析

(一)国际市场

1. NCC 调查显示美植棉面积预计增加14%

根据美国棉花总会(NCC)的年度早期种植意向调查,美国棉农2011 年春天植棉面积会达到1250 万英亩(7587.5 万亩),较2010 年增加14%。其中,陆地棉面积将达1230 万英亩(8241万亩),比2010 年度增长了14%;长绒棉面积为25.1 万英亩(168万亩),增长23%。如果平均绝收率为11%,所有陆地棉和长绒棉收获面积将达到1110 万英亩(7437 万亩)。以全国平均单产计算,预计产量可到1920 万包(418 万吨),超2010 年产量20万吨。

2.ICAC 供需紧张态势延续

ICAC 的2 月报告指出,全球棉花的低库存、有限的供给、强劲的需求和美元贬值是造成2010/11 年度棉价飙升的原因。

2010/11 年度,全球棉花产量预计会增加15%,达到2500 万吨,几乎等于预计的纺织用量。但是,高棉价和供给短缺限制了2010/11 年度用棉量的扩张,预计接近2500 万吨,与2009/10年度相当。

3.美棉签约继续回升

据美国农业部(USDA)2 月10 日发布的美棉出口周报,1月28 日-2 月3 日这一周,美国陆地棉净签约销售为24186.47吨,较上一周大幅增长145%,但比前四周水平低23%。2010/11年度新棉签约42168.49 吨。

当周装运104452.5 吨,创年度新高,较前一周增长12%,比近四周平均值高43%。

中国大陆当周净签约-827.26 吨;装运32132.52 吨,较上周增长25%,占总装运量的35%。

此外,本周美农业部报告调整幅度有限,打消了市场对消费萎缩的忧虑,或支撑美棉进一步走高。

表1 美国陆地棉出口状况年度对比

|

年度陆地棉装运总量 |

截止目前已装运量 |

已装运量占年度出口量比例 |

未运量 |

截止目前总签约量 |

已签约量占年度出口量比例 |

| 5 年平均 |

293.0 |

85.5 |

29% |

73.6 |

159 |

54% |

| 2005/06 |

373.2 |

94 |

25% |

117.4 |

211.5 |

57% |

| 2006/07 |

271.7 |

58.7 |

22% |

68.4 |

127.1 |

47% |

| 2007/08 |

279.9 |

103.7 |

37% |

60.9 |

164.6 |

59% |

| 2008/09 |

287.1 |

105 |

37% |

67.9 |

172.9 |

60% |

| 2009/10 |

252.9 |

68 |

26% |

53.1 |

118.9 |

47% |

| 2010/11* |

336.3 |

134.6 |

40% |

187.0 |

321.7 |

96% |

数据来源:USDA

(二)国内市场

1.加息影响有限

中国人民银行决定,自2011 年2 月9 日起上调金融机构人民币存贷款基准利率。金融机构一年期存贷款基准利率分别上调0.25 个百分点,其他各档次存贷款基准利率相应调整。央行加息意在控制流动性平抑物价,但目前还未达到扭转通胀趋势的水平,所以商品市场整体表现强劲,棉花继续维持涨势。

2.中棉所调查显示植棉意向恢复

据中棉所调查显示,2011 年国内植棉意向持续恢复,植棉面积较2010 年有望增加4.1%,其中长江流域预增5.8%,黄河流域预增5.9%,西北地区预增0.5%,植棉面积增加情况还需看四、五月份籽棉价格能否达到棉农预期,以及当时的天气状况,若届时北方旱情缓解,则植棉面积或超预期。

3.节后国内现货市场趋涨

籽棉价格稳中趋涨,与节前预期基本相符。内地收购均价6.30 元/斤左右,收购成本达到27836 元/吨,从棉农与棉企囤棉心态以及下游消费情况来看,目前籽棉收购价格仍具上涨空间。皮棉方面,由于节后大部分企业没有开机,棉企囤棉意愿不断增强,纺织企业由于节前补库相对充足,大多选择观望,

市场成交清淡,基本上有价无市。

4.纺织成本压力仍然存在

目前三级棉价接近29000 元/吨,较11 月上旬31500 元/吨的高位,并无太大差距。因此,下游消费的成本接受能力再度面临考验,而且随纺织旺季来临,用棉需求将逐渐增大,在国内大幅减产,新棉质量严重下降,国外可供进口资源所剩无几,用棉缺口难以弥补的情况下,将面临有限资源所推动的高价成本与终端消费接受能力之间的博弈。从近期国内外2011 年棉花种植意向调查来看,国内外均不同程度的增加种植面积,那么下年度棉花供应将面临供大于需的局面,棉花价格势必回归理性。那么,期棉价格在下年度新棉上市前可能见顶。

在考虑以上影响因素情况下,终端消费存在较大的选择余地,将在与成本博弈过程中占据主动,将成为制约棉价上涨空间的主要因素之一。短期而言,下游消费决定成本能否顺利传导,逐渐成为市场关注重点之一。但从驱动期现走势的决定性因素来看,在国内产能过剩,产业升级在即,成本驱动仍将占据主动,棉价仍具走高的内在动力。

5.期现价格拉大

从下图基差走势可以看出,基差如期走弱,并且基差水平降至一年来的最低水平,较之11 月上旬,似乎存在更大的卖出套保空间,郑棉主力09 合约短线存在一定压力。目前现货存在再度启动迹象,内外棉价差达到6000 元/吨附近,进口资源有限逐渐突出,在节后大多数企业未开机之前,现货价格潜在的上涨空间逐渐显露,现货价格存在再度大幅上涨的可能,纺织企业节前补库提振了节前行情,随节后纺织旺季来临,用棉需求增大刺激下,或刺激国内纺织加大对地产棉的采购力度,现货存在补涨空间,所以短线虽存整理需要,但整理空间有限。卖出套期保值虽存丰厚利润,但并非更佳套保时机。

图2:中国棉花指数与郑棉主力及基差走势

图为中国棉花指数与郑棉主力及基差走势图。(图片来源:中国棉花协会)

三、后市研判

ICE 期棉,美农业部月度报告数据微调,打消了市场对消费能否接受高位棉价的忧虑,纽棉再度拉升;从纽棉库存情况来看,存逼仓之忧,加之全球棉花出口资源有限,或刺激纽棉延续涨势,后市存在考验200 美分/磅的可能。

郑棉期现价差达5000 元/吨,内外棉价差达到6000 元/吨,短期来看,郑棉短线上存压力,下有支撑,国内外整体市场环境利好,刺激郑棉向远月寻求上涨空间,移仓明显,远月01 合约更具上涨潜力。国内外植棉意向调查显示,国内植棉面积预增4.1%,美国预增14%,下年度棉花供不应求的局面可能得以扭转,但本年度供需结构并未改变,严重的供需紧张格局为郑棉长线涨势奠定基础,后市难有实质性回调。综合来看,郑棉节后中长线多单,仍以逢低维持多头思路为主,09 合约存高位整理压力,可关注32000 支撑,01 合约在移仓提振下走高潜力较大。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文