一、行业展望与交易提示

二季度操作提示:产业依旧弱势,价格重心还有下性的空间,逢反弹加仓做空是主要的操作思路,不排除跌破6000。

主要的逻辑:宏观方面来看,中国1季度GDP、出口、投资、消费、工业增加值增速均下滑,经济增速下滑导致3月财政收入同比增幅已降至至少过去一年来最低水平,未来可能继续放缓,也降低了通过财政政策刺激经济的空间。受去年高基数、影子银行监管效果显现等因素影响,中国3月M2增速创出有数据以来新低,同时,社会融资规模同比回落。虽有部分县域银行法定存款准备金率下调,但整体货币政策并未放松。银根的收紧对民营企业来讲产生了致命的伤害,近期出现杭州萧山互保民企迎生死考验的传闻。宏观总体来看,资金紧张外加上经济增速低迷,二季度依旧难言乐观。

产业来看,新加坡Jurong Aromatics80万吨PX项目预估五月份投产,另外韩国的仁川130万吨、三星[微博]100万吨、SKGC 100万吨PX项目计划在七月份投产,二季度末三季度初投产相对密集,对后市压力大。从现货的采购PX情况来看,PX的远期价格处于贴水结构。随着时间的推移,PX价格将随着投产的逐步进行,目前石脑油与PX价差维持在250附近,PX处于盈利平衡线附近,后期我们认为PX后市将走向亏损,故价格重心还有下行的空间。PTA(6106, -108.00, -1.74%)方面目前停产检修的设备有远东1#、2#各60万;辽化27万、53万;扬子2套各35万;逸盛宁波65万*2、大化225万、海南200万、蓬威90万、华南一套65万吨。随着时间的推进,检修设备在后期陆续重启,现阶段PTA开工率已经回升至77%,处于相对较高的水平,PTA开工率还有上行的空间,对后市的PTA价格形成压制。外加上PTA新增产能这块,逸盛海南新装置4#约220万吨已在试运行,翔鹭石化的450万吨PTA项目目前已开150万吨,预估五月初可以全开,新增产能的投放对PTA工厂来说无疑是雪上加霜。

需求方面,由于下游纺企正逢春夏季面料高峰期,对原料需求较大,涤丝企业也经过长时间去库存,部分规格出现供不应求现象,带动涤丝成交重心缓慢上移,库存略有减少。从三月下旬的价格低点至近期的高点来看,POY、DTY、FDY分别上涨了650、280、190元/吨。随着开工率的提升以及PTA价格的回落,涤丝厂家整体报稳,零星厂家POY优惠出售,下游采购放缓以产定量,市场交易气氛较为冷清。下游纺织企业受原料价格持续下跌影响明显,采购力度有所放缓,对过高的涤丝价格亦有所不满,涤丝后市或将以盘整阴跌为主。

产业的矛盾:综合来看,二季度的主要矛盾是PX、PTA工厂之间开工率的博弈,实现自律是首当要解决的问题,我们认为这个矛盾在二季度难以解决。

总体看来,银根的收紧外加上国内宏观经济的下行对整个商品市场来讲形成压制,PTA产业新增产能的持续进行,使PX环节利润大幅压缩,价格重心不断下移。PTA工厂洗牌的进行对于PTA现货价格形成利空,工厂方面的利润难言乐观,需求的不温不火更让投资者看不到反弹的曙光。因此我们预估PTA依然是易跌难涨,逢反弹加空的思路可贯彻5月。

一、 产业上中下游投产进度以及生产情况

表一:2014年PX新装置投产计划

表二:2014年PX新装置投产计划

表三:2014年PX新装置投产计划

新加坡Jurong Aromatics80万吨PX项目预估五月份投产,另外韩国的仁川130万吨、三星100万吨、SKGC 100万吨PX项目计划在七月份投产,二季度末三季度初投产相对密集,对后市压力大。逸盛海南新装置4#约220万吨已在试运行,翔鹭石化的450万吨PTA项目目前已开150万吨,预估五月初可以全开,新增产能的投放对PTA工厂来说无疑是雪上加霜。

图1: 中国PTA及聚酯开工率变化

图2: 中国聚酯及织机织造开工率变化

资料来源:银河期货纺织事业部

图3:石脑油及PX价格

资料来源:银河期货纺织事业部

石脑油与PX的价差持续收债,目前两者的价差仅250,与前几年价差400-600相比出现了大幅下滑,按照加工石脑油成PX成本250美元来计算,现在PX处于盈亏平衡线。我们预估随着五月份以及七月份PX投产的进行,PX利润变为负利润不足为怪。

图4: PTA以及MEG价格变化情况

图5: 期现价差变化情况

资料来源:银河期货纺织事业部

图6:聚酯材料价格走势图

二、产业上中下游库存情况

图10: PTA仓单情况

图11: PTA库存天数

资料来源: 银河期货纺织事业部

图12:长丝类库存情况

资料来源: 银河期货纺织事业部

随着PTA的停产检修,三月底PTA的开工率一度降至60%以下,而此阶段聚酯以及织机织造开工率出现逆转,到四月份聚酯和织机织造开工率长期处于78%以上的水平。POY/FDY/DTY三者库存分别由三月下旬的高点27、31、45天下降至20、22、32天。现阶段聚酯库存偏低,刚需采购为主。

三、产业上中下游利润情况

图7: PX利润变化

图8: PTA利润变化

资料来源:银河期货纺织事业部

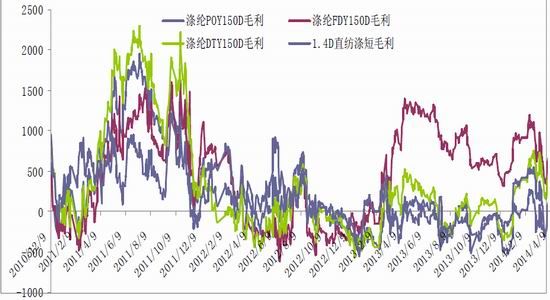

图9: 长丝及短纤利润变化

资料来源:银河期货纺织事业部

利润结构来看,PX利润按照300的加工费来计算(目前有不少的分析师使用250的加工费来计算),处于亏损状态,如果按照250来计算,目前PX处于盈亏平衡线一带。我们预估随着PX投产的进行,PX还有下行的空间。四月份日子比较好过点的是聚酯产业,成本的下移以及刚性的需求,聚酯部分种类的材料出现阶段性的紧张,利润总体好于PTA和PX。但是聚酯这一产业相对比较分散,也是个产能过剩的环节,后期利润有走低的趋势。

四、五月份PTA价格走势推演

我们认为五月份PX、PTA压力依旧较大,PX价格依旧有下跌的空间,逢高做空是5月份的主旋律,不排除跌破6000的可能。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文