一、 行情回顾

进入10月份以来,郑州PTA期货市场整体表现疲弱,10月下旬,由于市场对于欧洲领导人峰会解决主权债务危机寄予厚望,美国股市和欧元走升,受此提振,郑州PTA探底回升,呈现一波短暂反弹行情,但鉴于欧盟如何践行其计划以及其效力是否足以化解危机仍令人忧虑,美元指数反弹走升,郑州PTA承压下行。一方面是由于其自身基本面恶化所致,首先,国内货币政策持续紧缩,市场资金面匮乏,下游需求疲软不振,厂家库存积累上升,而之前计划检修的PTA生产装置逐渐恢复生产,导致PTA市场供应紧张局面有所改善,此外,新增PTA产能的渐进投产,以及广交会方面后期纺织品出口订单的寥寥均是压制郑州PTA走势的重要因素,在市场缺乏明显利好支撑之下杀跌惨烈,截至10月31日本月的最后一个交易日,主力合约TA1201以8410元/吨的价格收官, 成交19134520手,交易区间较9月有所下移。

2011年10月郑州PTA交易情况(10.10-10.31) 单位:元/吨 每手为5吨

| 合约1109 |

月开盘价 |

最高价 |

最低价 |

收盘价 |

成交(手) |

持仓(手) |

结算价 |

| 9月TA1201 |

10100 |

10268 |

8320 |

8780 |

31331260 |

218994 |

8620 |

| 10月TA1201 |

8900 |

9080 |

7988 |

8410 |

19134520 |

227236 |

8526 |

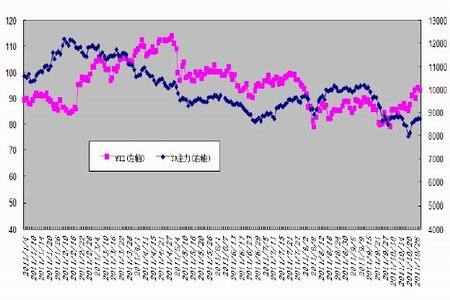

郑州PTA主力合约1201近期行情走势图

图为郑州PTA主力合约1201近期行情走势图。(图片来源:北京中期 文华财经)

二、上游原料基本情况

1、原油市场强势反弹未能撼动PTA颓势行情

进入10月以来, 纽约原油强劲反弹至3个月以来高点,涨幅近19%,这主要源于欧债危机进展依然是本月市场关注焦点,而作为大宗商品的龙头原油走势备受该事件左右。10月初,由于希腊出现债务违约忧虑的影响,国际油价连跌三日,尔后,随着欧元区17国最终全部通过了欧元区救助基金扩大计划,原油开始连续7个交易日的强势反弹,此后随着应对谈判陷入僵局国际原油市场再度出现反复,而最终随着欧元区一揽子计划的通过,油价则重拾上涨。尽管市场的不确定性令国际油价大幅震荡,但随着欧债危机解决方案的不断取得进展,市场信心受到鼓舞,10月25日,纽约原油更是反弹至94.65美元/桶2011年历史新高,截至10月31日,纽约12月主力合约收盘报93.19美元/桶,较9月末的收盘价上涨近14美元/桶,涨幅愈17%,作为原油下游的PTA期货市场,10月以来与国际原油市场走势呈现了明显分化。

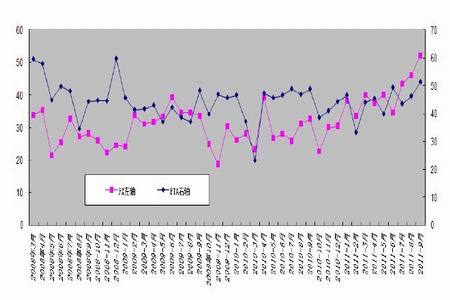

2011年以来PTA主力合约与纽约原油收盘价格走势对比图

图为2011年以来PTA主力合约与纽约原油收盘价格走势对比图。(图片来源:北京中期 文华财经)

2、原料PX偏弱运行

成本支撑渐行趋弱 10月以来,PX大幅波动,月初,在市场充斥着全球经济数据减缓以及希腊债务违约的担忧下,国际油价大跌,亚洲PX追随下滑70余美元/吨。尔后,因公布的美国经济数据好于预期及油品库存全面下降的提振,原油价格反弹,亚洲PX止跌上行。10月中旬欧债危机忧虑再现,市场信心受挫,亚洲PX大幅下挫,进入10月下旬,德法达成一致,市场对峰会的具体解决方案的期待,中国PMI反弹至增长状态,宏观利好及大跌后的技术性反弹使得亚洲PX在涨跌互现中回升至1545.5-1546美元/吨CFR台湾,1523-1524美元/吨FOB韩国。此外,10月,中石化结算价格为11950元/吨,10月挂牌执行12000元/吨,日本出光宣布其11月份亚洲合同价为1590美元/吨CFR,较9月结算价13000元/吨下跌1000元,表明10月PX价格整体有所下滑。尽管原料PX的大幅波动,但总体依然维持偏弱运行,从而在成本上对PTA支撑力度减弱。

近日来部分PX价格及装置动态:

(1)10月31日,上海石化产能供85万吨/年的新老两线装置开工稳定,产品主供本厂40万吨/年的PTA装置自用。

(2)乌石化产能100万吨/年的PX装置,受原料供应不足影响,于10月10号停车,计划近期内重启,具体时间有待商定。公司产品主要运往山东日照港(3.16,0.00,0.00%)口,运输途中需要7天时间,然后在此港口装船运抵目的地,共需10天左右的时间。产品主要供应逸盛石化、远东石化和翔鹭石化。

(3)中海油惠州芳烃装置7月份因火灾停车,目前仍在停车状态,厂家称无库存可售,计划于11月份恢复生产。该装置纯苯产能36万,对二甲苯84万吨/年,邻苯10万吨/年,无甲苯销售,有少量二甲苯外销。

(4)金陵石化对二甲苯装置产能60万吨/年,10月31日满负荷正常运行。

(5)天津石化对二甲苯装置日负荷1020吨,年产能大约39万吨(9万吨和30万吨/年两条生产线)。截止10月31日,该公司对二甲苯装置正常,产销稳定,产品多数自用,外销量较少,装置计划于明年四月份检修。

(6)目前青岛丽东对二甲苯装置开工基本维持满负荷,年产能70万吨,该公司产品全部执行合同户,少量出口,价格按照ACP60%,现货CFR价格40%计算,厂家称今明两年无检修计划。

(7)洛阳石化22.5万吨/年的PX装置于16日开车恢复生产,该厂拥有年产22.5万吨PX装置和年产32.5万吨PTA装置。

(8)镇海炼化对二甲苯装置现正常运行,开工负荷尚可,该装置包括65万吨/年的PX产能、68万吨的MX、16万吨的甲苯、22万吨的纯苯和20万吨的OX产能。

PTA与PX现货价格及PTA生产盈亏走势图

图为PTA与PX现货价格及PTA生产盈亏走势图。(图片来源:北京中期)

3、PTA装置开工率下滑,但新装置投产或压制其上行

从PTA生产企业利润情况来看,按PX计算的PTA加工利润最低时为138元/吨,高时可达659元/吨附近。2011年10月期间PTA装置生产负荷持续稳定在96%的高开工率水平,较2011年9月的日均开工率95.86%略有上涨%,尽管下游纺织服装生产依然处在旺季,但近年来市场一直持续旺季不旺,淡季不淡的局面,下游聚酯涤丝产业对PTA需求或有减少,鉴于后期新的PTA装置投入运营,以及前期计划检修装置恢复生产,PTA社会供应量将有所增加,这在一定程度上对PTA的走势构成一定压制。

2011年国内新增聚酯产能预计在360-600万吨之间,年增长率在12.4%-20.7%之间,较过去五年明显增长。按照目前85%开工率测算,新增聚酯产能将消耗PTA用量263—438万吨之间,相比2011年下半年国内新增PTA产能而言,国内PTA供应偏紧的格局将得到较为明显的改善。目前来看,9月份之前今年计划新装置都将完成投产,按照90%的开工率来算,相当于PTA的月度产量增加27.74万吨。而据统计今年至明年年初计划投产而尚未投产的聚酯产能大约在300万吨,按照80%的开工率来算的话,月度消耗PTA量在17万吨左右。由以上的计算可以看出,PTA新产能增加后,国内产量的增加将远远大于需求量的增加。如果按照进口量不变来考虑,那么,每个月可能会有10万吨左右的PTA库存形成。下半年,随着库存的增加,PTA市场的压力将有所增加。

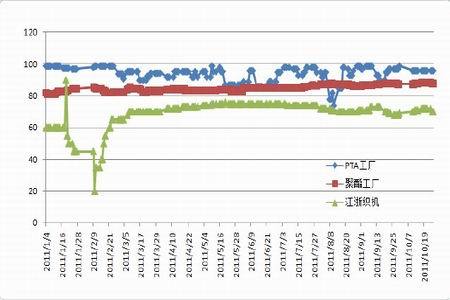

PTA及其下游产业链生产负荷走势

图为PTA及其下游产业链生产负荷走势图。(图片来源:北京中期)

4、外围市场普跌下 MEG市场难以对PTA走势构成良好支持

PTA在用来生产下游产品聚酯时须与乙二醇聚合反应,这是使得乙二醇市场与PTA走势相互影响,具有一定的相关性。进入2011年10月以来,在宏观面与供需面利空叠加下,使得投机商不敢盲目入市,乙二醇市场呈现价量齐跌的局面。截至10月31日,张家港乙二醇市场卖方报盘8800-8850元/吨,买气不足下部分还价低至8700元/吨附近,小单商谈成交8800-8850元/吨附近,中大单略低。船货商谈1125-1130美元/吨,成交清淡。鉴于目前纺织品出口形势不容乐观,市场心态谨慎,商品市场短期难以突破疲弱局面,在外围市场形势尚无明显改观下,乙二醇市场难有持续性反弹行情,弱势运行为主,这对PTA走势难以构成良好支持。

三、下游需求放缓

10月,聚酯切片市场承接9月下旬的下行趋势,继续探底之旅,虽然国庆假期归来头两个交易日 伴随下游适量补仓,成交有好转,但整体偏弱的局面未有完全改变。场内信心缺乏,后市悲观预期较浓,交投氛围不佳,实盘商谈不旺。10月初至今,江浙半光切片市场下挫973.928元/吨,跌幅7.59%;华东聚酯瓶片下挫1012.86元/吨,跌幅为7.62%;华南聚酯切片下挫992.98元/吨,跌幅为7.4%。国庆节后,受油价上涨带动,聚酯市场信心有所恢复,加之聚酯切片下游加弹、织造企业周期性补货需求启动产销一度好转,然而,好景不长,补仓行为只是硬性需求和短暂行为,终端需求疲软的现实不易改变,而工厂面临的库存和资金压力明显,后续订单缺乏,市场基本面实质疲软的局面难改,加之宏观形势不明朗,欧债危机无明确的解决方案,原料一度大幅下挫,这些都让聚酯切片市场受伤严重,导致的是聚酯切片行情缺乏持续上涨的动力。随着中旬原料的持续走软,聚酯切片市场更是哀鸿一片,价格下挫严重,几乎是以日跌百元的速度进行“自由落体运动”,而买涨杀跌的心态再次主导市场,下游接盘观望气氛浓重,场内交投异常清淡,主流厂家产销只到3-4成附近,较高也只有6成左右。10月末,宏观面利好频传并且原料持续走高,但下游需求迟迟未有跟进的情况下,市场整体未有明显好转的迹象,整体偏弱整理为主。截止10月31日收盘,江浙地区半光切片实盘在11400元/吨左右;华东聚酯瓶片报12100-12300元/吨出厂,华南聚酯瓶片报12300-12400元/吨出厂或短送。

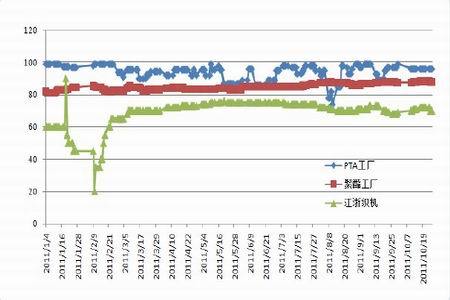

PTA产业链生产负荷走势示意图(单位:%)

图为PTA产业链生产负荷走势示意图。(图片来源:北京中期)

四、PTA现货市场方面

10月PTA现货市场整体下滑350元/吨,跌幅3.8%。月初正值国庆长假,节间国际油价三跌三涨,原料外盘对二甲苯市场表现疲弱,下游涤丝及短纤价格多有200-300元/吨的下滑,且市场人士依然担忧资金的压力,但节后聚酯工厂有补充原料库存的需求,需求强劲支撑,PTA现货市场开盘迎来开门红,连续两日强势拉涨至月内高点9650元/吨,之后,受欧债危机及美国经济数据疲弱拖累,商品市场跌势不止,于20日下滑至月内最低8700元/吨附近,随之宏观面利空逐渐释放,商品重挫之后企稳反弹,特别是27日晚间,欧洲领导人达成了希腊主权债务减值以及将欧元区救助基金规模扩大至1.4万亿欧元等消息提振市场,欧美股市普涨支撑心态,PTA市场顺势继续上扬,但受下游需求跟进缓慢的拖累,市场上涨力度受到牵制。月底收盘,华东PTA现货内外盘市场报盘9100元/吨,商谈9000元/吨附近;PTA进口船货及保税货市场交投清淡,台湾船货及保税货报盘1180美元/吨,实盘1160美元/吨附近,韩国船货及保税货报盘1160美元/吨,实盘1145美元/吨附近。合同方面,国内主要PTA生产商10月份PTA结算价格敲定在9750元/吨,10月份挂牌价格部分敲定在9700元/吨或9750元/吨。

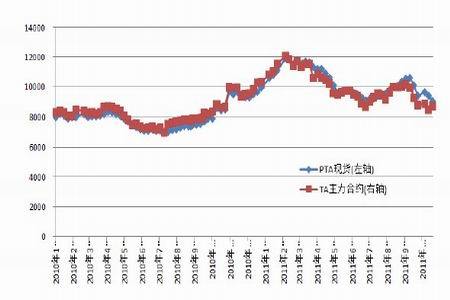

PTA现货价格与郑州主力合约1109收盘价格走势图

图为PTA现货价格与郑州主力合约1109收盘价格走势图。(图片来源:北京中期)

五、PTA进口方面

据海关统计,2011年9月份PTA进口量514296.850吨,累计总数量为4001374.506吨,当月金额在66199.16万美金,累计总金额在523301.06万美金,当月进口均价为1287.18美金/吨,累计均价为1307.80美金/吨,环比增10.99%,同比增5.15%,与上年同期数量相比增-3.87%。

据海关统计,2011年9月份其他对苯二甲酸进口量110860.303吨,累计总数量为847485.092吨,当月金额在13823.48万美金,累计总金额在108126.79万美金,当月进口均价为1246.93美金/吨,累计均价为1275.85美金/吨,环比增0.98%,同比增-8.50%,与上年同期数量相比增-7.76%。

从上述海关统计信息来看,9月PTA的进口量较8月增加接近5.1万吨,加之随着三房巷(5.81,0.00,0.00%)120万吨新的PTA装置的投产,PTA的社会供应量或较之前有所改善,且随着后期下游纺织品出口订单的持续减少,PTA的需求或受累下降,鉴目前下游产销旺季即将结束,但市场整体呈现旺季不旺的局面,加之纺织企业依然面临资金紧张的情况,综合而言,PTA供需情况较之前依然略显偏空。

2008年以来PTA及PX进口量走势图

图为走势图。(图片来源:北京中期 卓创资讯)

六、PTA生产装置最新动态

(1) 翔鹭石化165万吨/年的PTA装置满负荷,该装置位于福建厦门,10月份结算执行9750元/吨,11月份挂牌正式敲定在9750元/吨,公司计划2012年4月份建成200万吨/年的PTA二期装置。

(2)10月30日上海亚东60万吨PTA装置结束为期21天的检修重启,目前该装置总产能达到70万吨/年,装置负荷提升中,10月份结算执行9750元/吨,10月份挂牌9750元/吨。上海亚东石化隶属于台湾远东集团,该母公司台湾亚东石化在桃园拥有两套PTA装置,产能分别为40万吨/年和45万吨/年。

(3)远东石化PTA和EPTA生产线开工均稳定,采用美国EASTMAN技术,公司产品全部执行合同用户,10月结算执行9750元/吨,11月份挂牌价格敲定在9750元/吨。

(4)福建佳龙石化位于石狮60万吨/年的PTA装置开工满负荷,产品70%执行合同用户,10月份结算执行9750元/吨,合同户正常执行,该公司对二甲苯多为国内供应商。

(5)江阴汉邦石化60万吨/年的PTA装置开工稳定,公司PTA装置采用英威达技术,单线生产,该公司新装置产品主要供应江阴澄星15万吨/年的瓶片装置,部分现货及合同,10月份结算执行9750元/吨,少量现货价格随行就市。

(6)BP珠海石化90万吨/年装置开工稳定,50万吨/年的小装置上周停车,计划检修2-3周,检修完毕后产能将增加30万吨,届时小装置总产能将达到80万吨,公司产品全部执行合同用户,10月份结算执行9750元/吨,11月份挂牌执行9750元/吨。另外BP公司还计划新建第三台125万吨/年的PTA新装置,初步计划2014年完工。

(7)逸盛石化PTA装置开工满负荷,厂家全部执行合同用户,10月份结算价格执行9750元/吨,11月份挂牌执行9750元/吨。另外,该装置在7-8月份扩能50万吨/年,总产能达到200万吨/年。

(8)逸盛宁波石化共330万吨/年的PTA生产线开工稳定,公司全部执行合同用户,9月份结算执行9750元/吨,11月份挂牌价格执行9750元/吨。

(9)辽阳石化拥有80万吨/年的PTA及70万吨/年的对二甲苯装置,公司产品全部执行合同户。该公司装置位于辽宁省,其中1号对二甲苯装置的产能为25万吨/年,产品主要供应公司27万吨/年的PTA装置。2号PX装置的产能为45万吨/年,产品主要供应该公司53万吨/年的PTA装置。10月12日PTA装置计划内停车检修,为期7-15天。

(10)中石化华中分公司洛阳石化32万吨/年的PTA装置于8月26-10月16日停车检修,该厂拥有年产22.5万吨PX装置和年产32.5万吨PTA装置,PX装置同期检修。该公司PTA装置目前已经重启,开工稳定。

(11)中石化华北分公司天津石化34万吨/年的PTA装置开车稳定,全部自用,该公司配套两条PX生产线,产能分别为9万吨/年和30万吨/年,目前开工均稳定。公司计划明年夏季例行检修,为期一个月。

(12)中石化上海石化40万吨/年的PTA装置9月份例行检修,为期一个月。该公司产品主要用于本公司下游聚酯,全部执行合同。

七、行情走势展望

10月27日,欧盟峰会通过了希腊救助计划,受此推动,美元大幅下挫,短期利好支撑大宗商品大幅反弹,原油站稳90美元/桶也助市场一臂之力,但并未能扭转郑州PTA市场整体下行的颓势,这主要缘于各地频发民间信贷危机。而就PTA自身的供需情况来看,目前三房巷120万吨PTA装置已产出合格产品,此外,前期遭遇火灾的逸盛宁波石化共330万吨/年的PTA生产线目前200万吨的装置9月23日停车,计划为期10天,且随着前期计划检修PTA装置恢复生产, PTA的供应量将随之增加;下游需求方面,目前下游产销生产旺季即将结束,市场整体呈现旺季不旺的形势,且据广交会方面的消息,纺织品后期出口订单未现明显好转局面,这难以支撑PTA的需求。综合来看,目前美国经济复苏前景令人担忧,欧洲债务危机难以彻底解决,国内货币政策难言放松,在宏观形势尚未明显好转背景下,郑州PTA继续下探寻底的可能性较大,密切关注外围市场动态。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文