报告摘要

全球棉花供需偏紧忧虑,助推了2011年初国际棉价延续了2010年的涨势,并最终提振了我国棉花的价格走高。面对不断上涨的棉价,上游棉农惜售,下游棉纺厂棉花库存不断消耗,市场供需僵局难解。国家通过提高存款准备金率、加息等一系列措施调控市场、抵抗通胀,同时对商品市场形成压力。

2010/11年度棉花减产情况大体确定,2011/12年度棉花扩种意愿也较积极,短期郑棉或将步入29000—35000区间宽幅震荡格局。

一、 国际棉花市场

(一) 行情回顾

图1-1:截至3 月1 日美棉指数日K 线走势图

图为美棉指数日K 线走势图。(图片来源:文华财经、北京中期)

2011 年初美元持续疲软,中国签约进口大量外棉,印度表明不会增加棉花出口量,全球第三大棉花出口国乌兹别克斯坦减少棉花出口量等举措,对国际棉价起到有力的支撑,引发大量投机、基金及贸易商对美棉的青睐,使得美棉延续了2010 年的牛市并刷新历史高点。总体来看,1、2 月份,美棉表现了在良好的上升通道中震荡走强的走势(见图1-1)。1 月中上旬,美棉于125—140 美分/磅区间内震荡整理,释放2010 年末的持续上涨造成的技术压力,并对2011 年初的形势作以判断,待上涨动能积聚充足后,再度发力上冲,在均线系统的配合下震荡上行。1 月下旬至2 月初,受中国春节假期即将到来的影响,国际棉市成交也表现清淡,投资者倾向于谨慎观望,美棉于2010 年最高位150 美分/磅一线附近再度进入盘整。2 月中旬,受国际棉花库存紧张和棉纺厂需求强劲的影响,投资基金积极买盘,推动棉价继续飙升,至2 月18 日美棉5 月主力合约突破2 美元/磅大关,以211.76 美分/磅创下了美棉的历史最高点!然而高处不胜寒,美棉在2 美元/磅一线附近遭遇较强的技术压力,冲高后承压回落,2 月下旬再度跌落至前期的上行通道中。后市美棉关注140—150 美分/磅区间附近的技术支撑,若能够有效支撑棉价,则美棉或将延续于上升通道中震荡上行格局,若无力支撑,则或将跌落至120—140 美分/磅区间附近步入中期调整。

(二) 基本面情况

1、USDA 2 月供需预估报告对棉价温和利多

USDA 2 月份公布了最新的全球棉花供需预估报告,其中小幅调低了全球2010/11 年度棉花产量预估值及进出口贸易预估值,并略微调低了消费量预估值,而美国、中国的数据环比基本持平(见表1-1),整体来看,该报告对棉价温和利多。

表1-1:USDA2 月全球及主产国、主销国棉花供需预估表

|

|

产量 |

进口 |

消费总计 |

出口 |

期末库存 |

| 全球 |

1 月 |

2513.8 |

834.4 |

2538.2 |

834.9 |

932.6 |

|

2 月 |

2509.3 |

829.6 |

2537.6 |

830.0 |

932.6 |

| 美国 |

1 月 |

398.8 |

—— |

78.4 |

342.9 |

41.4 |

|

2 月 |

398.8 |

—— |

78.4 |

342.9 |

41.4 |

| 澳大利亚 |

1 月 |

87.1 |

—— |

—— |

58.8 |

45.9 |

|

2 月 |

87.1 |

—— |

—— |

58.8 |

45.9 |

| 巴西 |

1 月 |

178.5 |

—— |

98.0 |

56.6 |

137.2 |

|

2 月 |

178.5 |

—— |

98.0 |

56.6 |

137.2 |

| 印度 |

1 月 |

566.1 |

—— |

468.1 |

104.5 |

146.3 |

|

2 月 |

566.1 |

—— |

468.1 |

104.5 |

146.3 |

| 中国 |

1 月 |

653.2 |

326.6 |

1023.3 |

—— |

287.9 |

|

2 月 |

653.2 |

326.6 |

1023.3 |

—— |

287.9 |

| 土耳其 |

1 月 |

—— |

67.5 |

128.5 |

—— |

28.5 |

|

2 月 |

—— |

67.5 |

128.5 |

—— |

28.5 |

| 巴基斯坦 |

1 月 |

191.6 |

30.5 |

222.1 |

—— |

53.5 |

|

2 月 |

191.6 |

30.5 |

222.1 |

—— |

55.7 |

| 乌兹别克 |

1 月 |

104.5 |

—— |

—— |

81.6 |

—— |

|

2 月 |

101.2 |

—— |

—— |

76.2 |

—— |

数据来源:USDA、北京中期研究院整理

报告显示(如表1-1 所示),2010/11 年度全球棉花产量2 月预估为2509.3 万吨,较1 月预估值小幅下调4.5 万吨。其中仅乌兹别克斯坦产量预估值明显调低了3.3 万吨,而美国、中国等世界大产棉国产量预估数据环比基本持稳。

2010/11 年度全球棉花净消费量2 月预估为2537.6 万吨,较1 月预估值小幅下调0.6 万吨。中国等主要消费国消费量基本持平,只有孟加拉消费量预估值小幅调低2.2 万吨。

2010/11 年度全球棉花进出口贸易量2 月预估值约为830 万吨,同比下调4 万吨左右,持续减少。

其中乌兹别克斯坦出口贸易量调低了5.4 万吨,主要是受到其政府欲调整其出口产品结构,减少对棉花等农产品(16.86,-0.03,-0.18%)出口的依赖性政策的影响。美国、中国棉花进出口贸易量环比基本持平。中国由于时逢春节假期,多数棉纺厂停产休假。

2010/11 年度全球棉花期末库存2 月预估为932.6 万吨,较1 月预估值持平。其中巴基斯坦期末库存预估值明显调高2.2 万吨,主要由于其对本年度棉花需求旺盛的预期,大量进口棉花所致。美国、中国2 月期末库存值与1 月大体持平。美国、中国棉花库存消费比预估值与1 月基本不变。

2、2010/11 年度美棉出口量庞大,推动棉价上涨

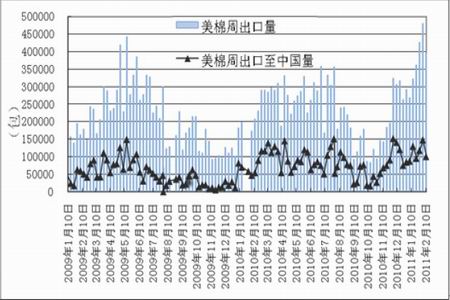

由图1-2 可见,受全球棉花供需紧张的影响,2010/11 年度美棉出口量明显高于往年,尤其自2011年伊始,美棉出口量飙升。另外,中国作为世界第一大棉花消费国及进口国,1、2 月份美棉出口至中国数量也同比增加近1 倍。进口大国的需求旺盛及出口大国的大量出口,均体现了目前全球对棉花需求的饥渴状态,而2010 年由于自然灾害频繁发生,棉花产量同比减少,供应偏紧,进而推动了棉价上涨。

图1-2:截至2 月10 日美棉周出口量及出口至中国量图

图为美棉周出口量及出口至中国量走势图。(图片来源:USDA 、北京中期)

3、美国农业部陆地棉未来几年规划面积持高,供给充裕,价格基本持稳

如表1-2 所示,美国农业部(USDA)近期公布了自2009/10 年度开始的陆地棉产需规划,从表中可以看出,2010/11 年度美国陆地棉的种植面积规划较2009/10 年度多180 英亩,2011/12 年度将继续扩大种植面积至1280 英亩,因此待扩种面积数据出炉,或将在一定程度上缓解国际市场对于棉花供应的忧虑,进而缓解棉价上行的步伐。由表可见,至2012/13 年度种植面积将略减偏稳,2013 年以后,陆地棉播种面积将基本持稳于1200 英亩左右。2011/12 年度陆地棉期初库存预计将创下47 万吨的低值,国际市场对于棉花供给的忧虑情绪较重,掀起2011 年初美棉刷新历史高点的凶猛上涨浪潮。但自2011/12年度起,美国陆地棉的库存消费比预计维持稳定上涨的态势,国际市场对于棉花供需失衡的忧虑可以渐缓解。在基本因素正常如预期的前提下,棉价则或将在2011/12 年度以0.85 美分/磅创下最高值,2012/13年开始或将保持在0.7 美分/磅附近震荡,维持在相对稳定的状态。

表1-2:USDA 陆地棉未来5 年产需规划表

| 项目 |

2009/10 |

2010/11 |

2011/12 |

2012/13 |

2013/14 |

2014/15 |

2015/16 |

| 面积/单产/(英亩、英亩/磅) |

种植面积 |

900 |

1080 |

1280 |

1250 |

1220 |

1200 |

1190 |

| 收获面积 |

740 |

1060 |

1130 |

1110 |

1090 |

1070 |

1050 |

| 单产 |

766 |

814 |

820 |

825 |

830 |

835 |

766 |

| 供需/(万吨) |

期初库存 |

131 |

64 |

47 |

67 |

84 |

96 |

104 |

| 产量 |

257 |

390 |

420 |

416 |

409 |

405 |

401 |

| 进口量 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| 总供应 |

388 |

454 |

468 |

483 |

494 |

501 |

504 |

| 国内消费 |

75 |

74 |

73 |

72 |

71 |

70 |

69 |

| 出口 |

247 |

333 |

327 |

327 |

327 |

327 |

329 |

| 总消费 |

322 |

407 |

400 |

399 |

398 |

397 |

398 |

| 期末库存 |

64 |

47 |

67 |

84 |

96 |

104 |

106 |

| 库存消费比 |

19.80% |

11.70% |

16.90% |

21.10% |

24.00% |

26.10% |

26.70% |

| 价格(美分/磅) |

棉花价格 |

0.629 |

0.8 |

0.85 |

0.75 |

0.7 |

0.705 |

0.71 |

| 每英亩 |

446 |

468 |

486 |

496 |

505 |

514 |

523 |

| 每磅 |

0.58 |

0.58 |

0.59 |

0.6 |

0.61 |

0.62 |

0.62 |

| 净收益 |

134 |

299 |

328 |

239 |

189 |

187 |

187 |

数据来源:USDA、中国棉花信息网、北京中期研究院整理

(三) 市场交易情况

2 月CFTC 基金净多持仓量波动剧烈、环比减少

由美国商品期货交易委员会(CFTC)公布的截止2 月22 日当周的棉花基金净持仓情况与棉花指数价格进行比较(如图1-3 所示),可以看出,与1 月份相比,CFTC 基金总持仓量冲高回落,多空头存双双减少,截至2 月22 日当周净多持仓量较1 月25 日当周减少2000 余手,投资者对美棉价格信心回落,部分投资者获利了结。截至2 月22 日当周,美棉指数周收盘价为161.27 美分/磅,较1 月25 日当周收盘价涨幅仍有9%,主要由于2 月美棉指数涨幅较大。若后市基金净多头持仓量持续减少,则棉价也有震荡回调的可能性。

图1-3:截至2 月22 日当周CFTC 棉花基金净多头寸与美棉价格的走势图

图为周CFTC 棉花基金净多头寸与美棉价格走势图。(图片来源:CFTC、北京中期)

二、 国内棉花市场

(一) 行情回顾

图2-1:截至3 月1 日郑棉指数日K 线走势图

图为郑棉指数日K 线走势图。(图片来源:文华财经、北京中期)

国际市场对于棉花供需偏紧的忧虑,引发了投机及棉纺厂买盘推动国际棉价大涨,提振了郑棉的强势走高,主力1109 合约一度以34870 元/吨的价格创下历史新高。总的来看,2011 年1 月,在棉花基本面强力支撑棉价走高以及市场对于政府出台政策调控通胀进而对市场产生打压的忧虑交织的背景下,郑棉表现了平缓上升的走势,震荡数日至29000 元/吨关口附近动能积聚充足,在上行通道中继续走高,春节前期交投转淡,在31000 元/吨一线附近震荡整理。2 月9 日,春节假期后第一个交易日,央行突然宣布加息,对郑棉盘面形成较强压力,但美棉走势维持强劲上扬,郑棉主力1109 合约受美棉涨势提振,在成交量与持仓量的配合下,再创历史新高,然而多数合约未能跟随主力上行的步伐,郑棉指数在前期高位区的压力下,冲高承压回落。自2 月21 日起,均线系统变支撑为压力,跌穿上行通道,震荡下挫。

后市关注29000—30000 元/吨区间的支撑,若有效支撑棉价,则有再度反弹上冲的可能,若无力支撑盘面,则或将展开中期调整格局,总的来看,短期震荡区间29000—35000 元/吨。截至2 月25 日,在14个交易日内,郑棉的月成交量超过1816.2 万手,较1 月小幅增加10%,但远低于12 月成交量。持仓量近49.6 万手,较1 月末增加近7.5 万手,截至2 月28 日的郑棉指数31333 元/吨的收盘价较1 月末31387元/吨的收盘价下跌54 点。

(二) 基本面情况

1、国家政策“马不停蹄”调控通胀,商品市场压力重重

自2011 年1 月20 日起,央行上调存款类金融机构人民币存款准备金率0.5 个百分点。大型金融机构存款准备金率调整后达到19.00%,创历史新高;中小金融机构存款准备金率达15.50%。这是央行三个月内第四次上调存款准备金率。

自2011 年2 月9 日起,央行上调金融机构人民币存贷款基准利率。金融机构一年期存贷款基准利率分别上调0.25 个百分点。

2011 年2 月15 日国家统计局发布的1 月份我国宏观经济数据显示,1 月份中国CPI 同比上涨4.9%,环比上涨1.0%。中国PPI 同比上涨6.6%,环比上涨0.9%。其中居民消费价格指数(CPI)基期和权重有所调整,居住提高了4.22 个百分点,食品降低了2.21 个百分点。

2011 年2 月18 日,央行宣布将从2011 年2 月24 日起上调存款类金融机构人民币存款准备金率0.5个百分点。这是央行2 月8 日加息后10 天之内使用的第二个紧缩工具。

2011 年伊始,以食品价格上涨为始给我国带来的通货膨胀还在延续,抗通胀成为中央经济工作的重中之重,相应的宏观调控措施便“接踵而至”,同时为商品市场加重了肩上的负担。

2、据初步统计:2011/12 年度植棉意向同比增幅6%

据2011年2月底对冀、鲁、新等十三个省205个植棉县进行棉花生产意向种植调查,初步统计2011/12年度全国预计种植面积8182万亩(见表2-1),与去年同期调查增加480万亩,增幅6%。

表2-1:初步统计2011/12 年度我国棉花主产地植棉意向表

| 产区 |

2011/12 年度预计播种面积(万亩) |

2010/11 年度播种面积(万亩) |

增减幅度(%) |

| 新疆 |

2770 |

2565 |

8% |

| 山东 |

1120 |

1120 |

0 |

| 河北 |

936 |

900 |

4% |

| 河南 |

544 |

544 |

0 |

| 湖北 |

800 |

750 |

7% |

| 安徽 |

572 |

545 |

5% |

| 江苏 |

400 |

350 |

14% |

| 湖南 |

400 |

340 |

18% |

| 山西 |

115 |

100 |

15% |

| 江西 |

150 |

135 |

11% |

| 陕西 |

85 |

78 |

9% |

| 甘肃 |

110 |

105 |

5% |

| 天津 |

90 |

80 |

13% |

| 主产区合计 |

8092 |

7612 |

6% |

| 其他地区合计 |

90 |

90 |

—— |

| 全国合计 |

8182 |

7702 |

6% |

数据来源:北京中期研究院整理

由表2-1可见,2011/12年度,我国黄河流域的陕西、山西扩大植棉意向较明显,其中陕西增幅预计达9%,山西则高达15%;长江流域的江苏、湖南、江西扩种棉花面积增加幅度较大,其中湖南植棉面积预计增加60万亩,近18%,江苏植棉面积预计也将增加14%至400万亩,江西植棉面积预计也将增加11%,长江流域为我国主要纺织工业带,该地区植棉面积的增加,或将较有力的解决棉花产地至加工地的运输及时间问题,更好的解决纺织厂的棉花供应。作为我国第一大棉花生产基地的新疆,2011/12年度棉花的扩种意向也较为强烈,预计将增加200万亩,同比增加8%。但是要从根本上解决我国棉花供需的问题,还需加大力度在新疆当地建设棉纺厂及改善运力问题。总体来看,棉农受到2010/11年度棉价大涨的鼓舞,2011/12年度,据初步调查,我国棉花扩种意愿较普遍,全国棉花播种面积预计同比增长6%至8182万亩。目前距离我国棉花种植还有近2个月的时间,棉花的实际种植面积还存在不确定性,还需关注籽棉价格变化及天气状况。

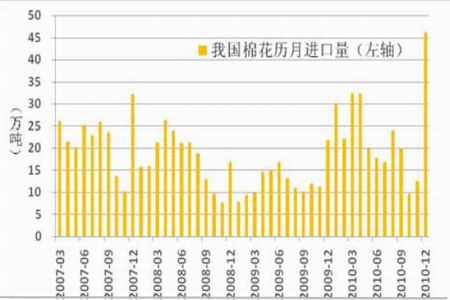

3、2010 年12 月我国棉花进口量创新高

图2-2:2007 年至今我国棉花进口量走势图

图为我国棉花进口量走势图。(图片来源:北京中期)

图2-2 为2007 年—2010 年12 月我国棉花进口量走势图,可见我国工业发展步伐不断加快,然而自然灾害频繁发生,造成棉花受灾减产,但下游需求依旧旺盛,进而引发了市场对棉花供给的忧虑,2010年我国棉花进口量明显扩大,12 月更以近46 万吨的进口量创下了2007 年以来我国棉花进口量的历史新高。这一数据反映的不仅是当前市场对于棉花需求旺盛,更是对于2011/12 年度棉花供给不足的忧虑,但46 万吨的进口量与我国1000 余万吨的消费量相比实在是微乎甚微,要解决2011/12 年度我国棉花供需的根本问题,还需关注新年度棉花的扩种幅度、天气状况以及政府能否给出有效的调控手段。

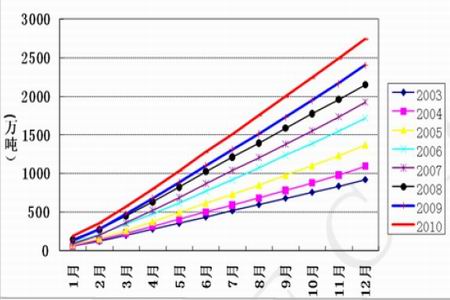

4、2010 年我国棉纱产量创新高

据国家统计局最新统计数据显示, 2010 年12 月我国规模以上企业纺纱量252.17 万吨,较11 月增长2.2%,较2009 年同期增长7%。2010 年全年,我国棉纱产量累计2738.68 万吨,同比增14%(见图2-3)。

2011 年,伴随棉价的大涨,纺纱成本大增,虽然通胀的局面预示了棉纱的价格也将上涨,但目前原料棉价持高,国家又不断出台政策调控资金的流动性,棉纺厂商观望情绪浓厚,2011 年棉纱的产量及价格状况仍将是个谜。

图2-3:2003 年—2010 年我国棉纱月产量走势图

图为我国棉纱月产量走势图。(图片来源:北京中期)

(三) 市场交易情况

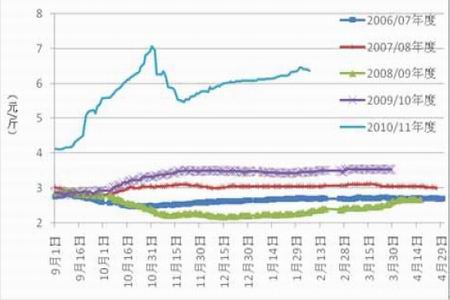

1、2011 年初,328 级籽棉收购参考价稳站6 元/斤之上

图2-4:2006/07 年度至2010/11 年度我国328 级籽棉收购参考价走势图

图为我国328 级籽棉收购参考价走势图。(图片来源:北京中期)

2011 年初,我国328 级籽棉的收购价格跨越6 元/斤一线缓步上行(见图2-4),一方面受到国际市场对于棉花供需失衡的忧虑,提振了棉价走高,另一方面,我国政府为了满足对于2011/12 年度我国棉花的供应,自2010 年末开始大量进口外棉,12 月进口美棉的数量也一度创下历史新高,2011 年1 月我国棉花进口量亦是高居不下,这些都为棉价的走强奠定了良好的基础。现货市场方面,春节过后,伴随棉价的大涨,棉农的惜售情绪愈演愈烈,甚至有部分棉纺企业收不到棉花,伴随年前备料的消耗,棉纺厂购买需求越来越急切,2011/12 年度棉花种植之前,若国家不出台针对棉花的更为有力的调控政策,则籽棉价格必将居高难下。

2、进口棉到港税后价一度驶向 40000 元/吨关口,支撑国内棉价走强

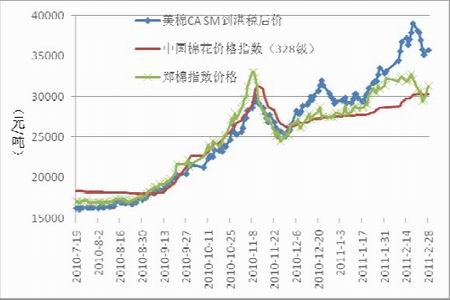

图2-5:2010 年7 月份以来我国棉花进口价格、期现货价格走势图

图为我国棉花进口价格、期现货价格走势图。(图片来源:文华财经、北京中期)

图2-5 为自2010 年7 月至2011 年2 月28 日的我国棉花现货价格、郑棉指数价格以及美棉CA SM到港税后价。可见,在全球棉花供需紧张忧虑四起的背景下,中国政府采取多举措调控资金流动性以来,进口棉价就持续飙涨于国内棉价之上,2011 年伊始我国大幅度增加美棉进口量,也为助推进口棉价格起到一定的作用。2 月中旬以来,美棉价格冲高回落,但不改上升趋势,预计在3 月末美国公布新年度棉花种植报告之前,全球棉花供需偏紧的预期都难以挥散,进口棉价格或将维持于35000 元/吨一线附近震荡整理。国内棉花现货市场方面,上游棉农期待棉价进一步上涨,惜售情绪较重,下游棉纺厂年前备料逐渐消耗,在高昂的棉价以及国家收紧资金流动性的政策下观望。我国新棉种植前,棉花现货价格或将维持在28000—32000 元/吨区间附近波动,后市下跌空间有限。

3、2011 年1、2 月份郑棉指数持仓量、成交量双双增加

图2-6:截至2 月28 日郑棉指数成交量及持仓量走势图

图为郑棉指数成交量及持仓量走势图。(图片来源:文华财经、北京中期)

由图2-6 我们可以看出,2011 年1 月份,受我国部分投资者节前获利了结以及国家缩紧资金流动性的影响,我国期棉市场步入冷静期,然而2 月初开始受棉纺厂积极备棉的影响,市场对于2011/12 年度棉花供给的忧虑再度提升,引发了大量投资者买盘,放量增仓,掀起棉价新一波的上涨。截至2 月28日,在15 个交易日内,郑棉的月成交量超过1847.5 万手,较1 月增加12.7%,但远低于12 月成交量。

持仓量近48.5 万手,较1 月末增加近6.4 万手,近15.2%。截至2 月28 日的郑棉指数31333 元/吨收盘价较1 月31 日31387 元/吨的收盘价小幅下跌54 点。总体来看,受政府调控市场的影响,期棉市场再也无法像2010 年末的那般叱咤风云,但是2011 年开始投资者对于2011/12 年度棉花供需偏紧的忧虑仍较重,对棉价的信心较强,后市棉价是维持高位震荡还是再冲新高,还需看能否有持仓量及成交量的配合。

三、综合评盘及走势分析

总的来看,目前我国棉花2010/11年度的减产情况基本确定,大体符合市场预期,形成了2011/12年度期初库存偏紧的格局。在2010年中国棉花进口量同比大幅增长86%的基础上,2011年1月棉花进口量同比增长31%,以期稍缓解我国棉花供给的压力。2011/12年度我国棉花主产区多数有扩种棉花的计划,但尚具不确定性,还需关注籽棉价格变化及天气状况对棉农植棉意愿的影响。对于我国目前客观存在的通货膨胀,国家通过提高存款准备金率、加息等一系列措施收紧资金流动性、稳定物价,同时也对商品市场造成一定的打击,棉花市场投资者心态也趋于谨慎。全球棉花供需偏紧忧虑,助推了国际棉价大涨,同时也提振了国内棉花的价格走高。面对不断上涨的棉价,上游棉农惜售,下游棉纺厂的库存在不断消耗,新棉种植之前,市场供需僵局难解。自2004年起,我国有3次于上半年抛储的情况,2011年上半年若棉价持续高企,我国政府是否将采用抛储手段来调控棉市,数量及能够对市场产生的影响大小,还存在诸多的不确定性。

图3-1:截至2011 年3 月1 日郑棉指数日K 线走势图

图为郑棉指数日K 线走势图。(图片来源:文华财经、北京中期)

从技术上来看(图3-1),自2011 年1 月起,郑棉指数于良好的上升通道中,在均线系统的支撑下震荡上行,在31000—33000 元/吨的区间附近遭遇强压力,冲高回落,2 月末步入宽幅震荡整理格局。

总体来看,上方33000—35000 元/吨区间为郑棉压力区,短期关注29000—30000 元/吨区间附近的支撑,若有效支撑棉价,则有再度反弹上冲的可能,总的来看,短期震荡区间29000—35000 元/吨。

你现在的位置:频道首页 >> 信息正文

你现在的位置:频道首页 >> 信息正文